Prognosen zur Zinsentwicklung in 2015

Wie werden sich die Zinsen für Tagesgeldkonten, Festgelder und Anleihen in diesem Jahr entwickeln – und wie wird sich dies auf das Anlageverhalten der Bundesbürger auswirken? Das sind die Fragen, die sich unsere Redaktion zu Beginn des neuen Jahres stellt.

Sinken die Zinsen weiter – oder ist die Talsohle erreicht?

Laut einer repräsentativen Umfrage des Meinungsforschungsinstituts Forsa im Auftrag der Bank of Scotland, deren Ergebnisse am 05.01.2015 veröffentlicht wurden, glauben 23 Prozent der Bundesbürger für das laufende Jahr an einen Anstieg der Zinsen. Woher dieser Optimismus kommt, geht aus der Umfrage leider nicht hervor. Aus unserer Sicht ist dieser hohe Prozentanteil jedoch verwunderlich, geht es doch schon seit Jahren fast ausnahmslos bergab mit dem Leitzins und in der Folge auch mit den Zinsen für Tagesgelder und Festgeldanlagen. Mit 21 Prozent geht hingegen gut jeder Fünfte davon aus, dass die Zinsen in 2015 weiter sinken werden. Die Studie können Sie hier nachlesen. Doch wer hat nun Recht?

Zinserträge der Sparer sinken trotz wachsender Einlagen

Wie Sie unserer nachfolgenden Infografik entnehmen können, sinken Zinsen und Zinserträge deutscher Sparer bei täglich fälligen Einlagen - trotz wachsendem Neugeschäftsvolumen. Während Sparer 2008 noch 9,06 Mrd. EUR an Zinserträgen aus 479,56 Mrd. EUR Einlagen erlösten, werden es in 2015 nur noch rund 2,54 Mrd. EUR Zinsen aus über 1.000 Mrd. EUR Einlagen sein.

Unsere Infografiken stehen unter CreativeCommons-Lizenz: CC-BY-ND. Sie dürfen diese also gerne teilen oder verwenden. Bedingung dafür ist die Namensnennung und ein Hinweis auf diese Seite als Quelle.

Tagesgeldzinsen reagieren immer schwächer auf letzte Leitzinssenkungen

Im November 2008 lag der aus unserer Zinsstatistik ersichtliche, durchschnittliche Zinssatz für täglich fällige Einlagen von Privatkunden im Neugeschäft auf dem Höchststand von 4,50 Prozent p.a. Im November 2014, sechs Jahre später, lag der Durchschnittszins in diesem Anlagebereich bei nur noch 0,53 Prozent p.a. Der Unterschied zwischen beiden Zinssätzen beträgt 3,97 Prozentpunkte und bedeutet einen Rückgang der Zinsen um 88 Prozent!

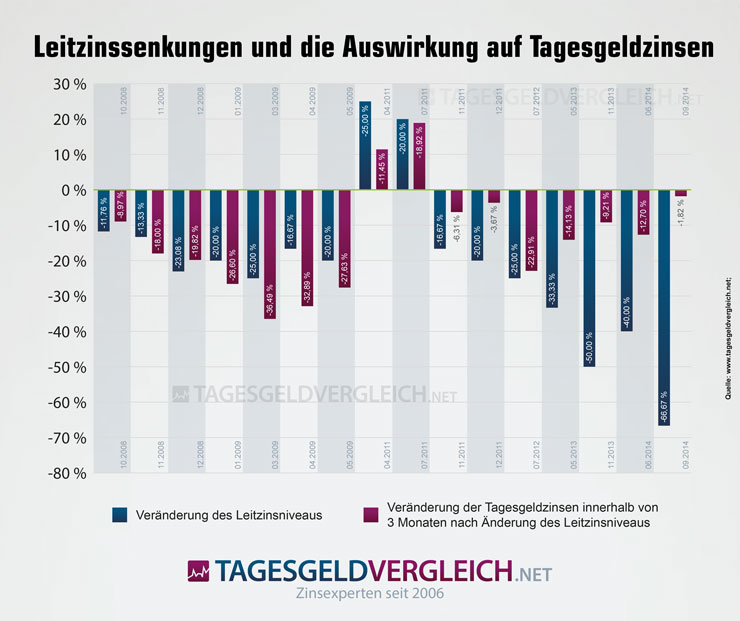

Allerdings hat sich dieser Rückgang in den letzten Monaten verlangsamt. Seit der Leitzinssenkung von 0,25 auf 0,15 Prozent im Juni 2014 sanken die von uns ermittelten durchschnittlichen Zinsen aufs Tagesgeld bis Anfang September 2014 von 0,63 auf 0,55 Prozent. Nach der letzten Leitzinssenkung von 0,15 auf 0,05 Prozent im September 2014 gaben die Zinsen aufs Tagesgeld bis Anfang Dezember nur noch von 0,55 auf 0,54 Prozent nach. Die Reaktion der Tagesgeldzinsen innerhalb von drei Monaten nach jeder Leitzinssenkung haben wir nachfolgend für Sie aufbereitet:

Leitzinssenkungen und die Auswirkung auf Tagesgeldzinsen

| Jahr/Monat | Leitzinsänderung um | von | auf | Veränderung Leitzinsniveaus | Zinsniveau bei Leitzins |

Zinsniveau 3 Monate später | Veränderung der Tagesgeld |

|---|---|---|---|---|---|---|---|

| 2008-10 | -50 Basispunkte | 4,25% | 3,75% | -11,76% | 4,46 % | 4,06% | -8,97% |

| 2008-11 | -50 Basispunkte | 3,75% | 3,25% | -13,33% | 4,50 % | 3,69% | -18,00% |

| 2008-12 | -75 Basispunkte | 3,25% | 2,50% | -23,08% | 4,34 % | 3,48% | -19,82% |

| 2009-01 | -50 Basispunkte | 2,50% | 2,00% | -20,00% | 4,06 % | 2,98% | -26,60% |

| 2009-03 | -50 Basispunkte | 2,00% | 1,50% | -25,00% | 3,48 % | 2,21% | -36,49% |

| 2009-04 | -25 Basispunkte | 1,50% | 1,25% | -16,67% | 2,98 % | 2,00% | -32,89% |

| 2009-05 | -25 Basispunkte | 1,25% | 1,00% | -20,00% | 2,57 % | 1,86% | -27,63% |

| 2011-04 | +25 Basispunkte | 1,00% | 1,25% | 25,00% | 1,66 % | 1,85% | 11,45% |

| 2011-07 | +25 Basispunkte | 1,25% | 1,50% | 20,00% | 1,85 % | 2,20% | 18,92% |

| 2011-11 | -25 Basispunkte | 1,50% | 1,25% | -16,67% | 2,22 % | 2,08% | -6,31% |

| 2011-12 | -25 Basispunkte | 1,25% | 1,00% | -20,00% | 2,18 % | 2,10% | -3,67% |

| 2012-07 | -25 Basispunkte | 1,00% | 0,75% | -25,00% | 1,79 % | 1,38% | -22,91% |

| 2013-05 | -25 Basispunkte | 0,75% | 0,50% | -33,33% | 0,92 % | 0,79% | -14,13% |

| 2013-11 | -25 Basispunkte | 0,50% | 0,25% | -50,00% | 0,76 % | 0,69% | -9,21% |

| 2014-06 | -10 Basispunkte | 0,25% | 0,15% | -40,00% | 0,63 % | 0,55% | -12,70% |

| 2014-09 | -10 Basispunkte | 0,15% | 0,05% | -66,67% | 0,55 % | 0,54% | -1,82% |

| Stand: 2015 | |||||||

Für Sie zum Download: Infografik und Datentabelle als PDF

Statistik: Entwicklung von EU-Leitzinssatz und Tagesgeldzinsen seit Januar 2008

Betrachtet man den Zinsunterschied zwischen dem jeweils aktuellen Leitzins und den von uns ermittelten Tagesgeldzinsen für den Zeitraum ab Januar 2014, so ist die geringe Schwankungsbreite interessant. Wie Sie unserer nachfolgenden Tabelle entnehmen können, bewegten sich in den letzten zwölf Monaten die Leitzinsen durchschnittlich 44 Basispunkte oberhalb des jeweiligen Leitzinssatzes. Dabei schwankte der Abstand zwischen 38 und 49 Basispunkten und liegt für den Januar 2015 mit 47 Basispunkten sogar deutlich oberhalb des Mittelwertes:

| Monat / Jahr | EZB-Leitzins | Anzahl der verglichenen Angebote | Tagesgeldzins 5.000 Euro |

Abstand zwischen Tagesgeldzinsen und Leitzinssatz |

|---|---|---|---|---|

| 1. Januar 2014 | 0,25% | 109 | 0,70% | 0,45% |

| 1. Februar 2014 | 0,25% | 110 | 0,69% | 0,44% |

| 1. März 2014 | 0,25% | 110 | 0,67% | 0,42% |

| 1. April 2014 | 0,25% | 112 | 0,65% | 0,40% |

| 1. Mai 2014 | 0,25% | 111 | 0,64% | 0,39% |

| 1. Juni 2014 | 0,25% | 113 | 0,63% | 0,38% |

| 1. Juli 2014 | 0,15% | 114 | 0,58% | 0,43% |

| 1. August 2014 | 0,15% | 114 | 0,57% | 0,42% |

| 1. September 2014 | 0,15% | 117 | 0,55% | 0,40% |

| 1. Oktober 2014 | 0,05% | 119 | 0,54% | 0,49% |

| 1. November 2014 | 0,05% | 120 | 0,53% | 0,48% |

| 1. Dezember 2014 | 0,05% | 121 | 0,54% | 0,49% |

| 1. Januar 2015 | 0,05% | 121 | 0,52% | 0,47% |

| Stand: 2015 | ||||

Der Boden beim Zinsniveau scheint also langsam erreicht zu sein. Dafür sorgt unserer Meinung nach der immer noch intakte Wettbewerb der Banken um die Einlagen der Kunden. Zu fast jeder Zinssenkung in den vergangenen Monaten konnten wir parallel eine – wenngleich oft auch zeitlich begrenzte – Zinserhöhung bei einer anderen Bank verzeichnen.

Wie werden sich Leitzins und Tagesgeldzinsen im Verlauf des Jahres entwickeln?

Für das Jahr 2015 stellt sich nun natürlich die Frage: wie werden sich der Leitzins und damit in der Folge auch die Zinsen für Tagesgeldkonten entwickeln? Wird der Leitzinssatz in den folgenden Monaten von der Europäischen Zentralbank auf 0,00 Prozent gesenkt werden? Wird der Leitzins stabil auf dem derzeitigen Rekordtief von 0,05 Prozent stehen bleiben. Oder wird der Leitzins wider Erwarten von der EZB sogar erhöht werden?

Wir gehen von einem konstanten Leitzinsniveau in 2015 aus. Selbst eine letzte Senkung von 0,05 auf 0,00 Prozent hätte unserer Meinung nach nur noch symbolischen Charakter.

Eine Anhebung der Leitzinsen durch die EZB erwarten wir frühestens für 2016, wahrscheinlicher dürfte aber 2017 sein. Für die – unsere Tagesgeldzinsen nicht direkt beeinflussenden – Leitzinsen der amerikanischen Notenbank FED hingegen erwarten wir erste Zinsschritte nach oben für Ende 2015. Gründe sind hier das deutlich stärkere Konjunkturwachstum sowie das Erreichen der Vorgaben für die Arbeitslosigkeit. 2008 und 2009 hatte die FED wesentlich energischer auf die Finanzkrise reagiert als die EZB und ihre Leitzinsen bereits am 16. Dezember 2008 auf das heute immer noch aktuelle Niveau von 0,00 bis 0,25 Prozent reduziert. Die EZB hingegen reagierte wesentlich verhaltener und hat erst im November 2013 ihren Leitzins auf ein ähnliches Maß wie die amerikanische FED gesenkt.

Kommen Negativzinsen für Sparer?

Negativzinsen für Normalsparer sehen wir nicht kommen. Zum einen weil es sich laut Meinung von uns befragter Anwälte bei Bankeinlagen von Privatkunden um Darlehensvereinbarungen handelt, für die gemäß § 488 BGB eine Vergütung in Form von Zinsen erfolgt. Negative Zinsen seien daher rechtlich gar nicht zulässig (siehe dazu auch unsere Veröffentlichung vom 01.12.2014).

Zinsniveau Ausblick Anleihen 2015

Bei der Veranstaltung "Market Outlook" von Swisscanto, einem Schweizer Anlagefondsanbieter und Vermögensverwalter, hat der Leiter Asset Management bei Swisscanto, Peter Bänziger, klare Worte für den Ausblick in Sachen Anleihen 2015 gefunden. Bänziger im November 2014: "Bei Anleihen mit besten Bonitäten lässt sich kaum noch ein Zinsertrag erzielen. Zwangsläufig müssen Investoren Alternativen suchen, um Rendite zu erwirtschaften.“ Bänziger selbst will in diesem Jahr lieber auf Unternehmensanleihen setzen. Daneben findet er auch Nachranganleihen von Banken, Schwellenländer-Anleihen sowie besicherte Hochzinsanleihen interessant.

Der Schlüssel zum Erfolg werde in diesem Jahr laut Bänziger die taktische Asset-Allocation, das heißt, die richtige Verteilung des Anlagevermögens auf verschiedene Anlagearten, sein. Peter Bänziger weiter: "Die Einflüsse der Notenbanken, insbesondere die Liquiditätsversorgung und die Zinsentwicklung, können zu großen Reaktionen der Märkte führen, die wiederum ein aktives Management des Vermögens erfordern. So lässt sich doch eine sichere Vorhersage treffen: Es bleibt auch im kommenden Jahr spannend an den Finanzmärkten rund um den Globus."

Wird sich das Anlegerverhalten in 2015 ändern?

Die Niedrigzinsphase dauert nun schon mehr als drei Jahre an. Doch bei weitem nicht jeder Anleger hat diese Lage dazu genutzt, sein Verhalten in Sachen Geldanlage zu ändern. Auch für das kommende Jahr ist deshalb nur von einem Teil der Anleger zu erwarten, dass sie sich aufmachen, und ihre Anlagearten entsprechend umschichten, um eine mögliche bessere Rendite zu erzielen. Wie die Umfrage für die Bank of Scotland ergab, lässt sich mit 47 Prozent nur knapp jeder Zweite in seinem Anlageverhalten von der gegenwärtigen Niedrigzinsphase beeinflussen. Dabei schauen diese Anleger am häufigsten danach, dass sie eine Anlageart finden, bei welcher sie höhere Zinsen wie bei der bisherigen erhalten können. Insgesamt machen dies laut der bevölkerungsrepräsentativen Umfrage von Forsa 32 Prozent der Bundesbürger.

Der andere Teil wird entweder neue Anbieter für die gleichen Anlagearten wie bisher suchen. Oder aber, und dies bedeutet reinen Geldverzehr aus Bequemlichkeit, es bei den bestehenden Anlagemöglichkeiten belassen und damit weiterhin auf eine bessere Rendite verzichten. Der Rest wird weiter lieber auf das Ausgeben von Geld setzen denn auf Sparen. Was durchaus verständlich ist.

Fast jeder Dritte spart lieber weniger

Viele Bundesbürger haben mittlerweile die Lust aufs Sparen verloren, und geben ihr Geld lieber aus. Auch dies wird in der bereits erwähnten Forsa-Umfrage Umfrage deutlich. Der Anteil der Befragten, die aufgrund der niedrigen Zinsen lieber weniger sparen und dafür mehr Geld für Konsum ausgeben, beträgt 30 Prozent. Damit gibt fast jeder Dritte sein Geld lieber aus, anstatt es auf die hohe Kante zu legen. Dieser Trend zeigt sich auch im Rückgang der Sparquote.

Wie sollen sich Sparer nun verhalten?

Für Sparer, die angesichts der aktuellen Lage unsicher sind, haben wir einige Empfehlungen:

Legen Sie nicht alles Geld auf Tages- oder Festgeldkonten an. Tagesgeld gehört unserer Meinung nach zwar zu jedem Portfolio – allerdings als Liquiditätsreserve, nicht als Anlageform!

Legen Sie drei bis sechs Nettomonatseinkommen auf einem gut verzinsten Tagesgeldkonto an. Vergleichen Sie dabei auch die Bestandskundenzinsen oder nutzen Sie unseren Tagesgeld-Test um zu sehen, welche Bank langfristig die besten Zinsen bietet. Wählen Sie angesichts der unsicheren Lage an der Zinsfront Angebote mit Zinsgarantie. Unsere Empfehlung geht hier etwa an das Consorsbank Tagesgeld, welches als einziges Angebot innerhalb unseres Vergleichs zwölf Monate Zinsgarantie bietet.

Vergleichen Sie regelmäßig und wechseln Sie gegebenenfalls ihr Tagesgeldkonto. Unsere Statistiken zeigen, dass sich bei konsequenter Nutzung der Top5-Angebote unseres Testfeldes 2014 immer eine positive Realrendite erzielen ließ.

Nutzen Sie bei Festgeld eine sogenannte Leiterstrategie. Teilen Sie also das anzulegende Geld gleichmäßig auf verschiedene Laufzeiten auf. Wir empfehlen derzeit maximal fünf Jahre Laufzeit. In einem solchen Fall könnten Sie beispielsweise jeweils ein Drittel des Geldes als Festgeld mit 1, 3 und 5 Jahren Laufzeit oder jeweils ein Fünftel des Geldes auf Festgeld mit 1, 2, 3, 4 und 5 Jahren Laufzeit anlegen. Unser Festgeldrechner zeigt Ihnen, welche Banken für die jeweilige Laufzeit die höchsten Zinsen bieten.

Legen Sie nicht mehr Geld bei einer Bank an als über die gesetzliche Einlagensicherung abgesichert ist. Zwar umfasst die freiwillige Einlagensicherung oft Millionenbeträge, dennoch ist ihre Leistung im Entschädigungsfall nicht rechtlich einklagbar. Von daher: maximal 100.000 Euro pro Bank anlegen. Mehr zu diesem Thema finden Sie hier.

Dividendenfonds sind eine clevere Alternative zu Zinsprodukten. Auf unserem Schwesterportal Wertpapierdepot.net hat unsere Redaktion für Sie eine Übersicht empfehlenswerter Dividendenfonds und –ETFs zusammengetragen. Dividendenrenditen von vier Prozent und mehr sind dabei keine Seltenheit und sollten sich auch in 2015 erzielen lassen.

Finger weg von Anleihen: zum einen gibt es bei Bundesanleihen kaum noch Rendite (siehe unseren Vergleich zwischen Anleihen und Festgeld) und zum anderen würde jeder noch so kleine Zinsschritt nach oben Kursverluste nach sich ziehen. Allenfalls bei Mittelstandsanleihen finden Sie noch Renditen oberhalb von vier oder fünf Prozent. Hier sollten Sie jedoch lieber zu einem Fonds (aktiv oder ETF) greifen, da in den letzten Jahren rund 20 Prozent aller herausgegebenen Mittelstandsanleihen in Schieflage geraten sind – entsprechende Kursverluste inklusive.

Ebenfalls Finger weg von Genussrechten und Nachrangdarlehen, mit denen gerade in der aktuellen Niedrigzinsphase aggressiv geworben wird. Diese – gerne als Festzinsanlage – verkauften Produkte unterliegen weder irgendeiner staatlichen Kontrolle noch sind Ihre Einlagen in irgendeiner Form abgesichert. Im Falle eines Falles dürfen Sie sich ganz hinten in die Schlange der Gläubiger einreihen und müssen sich auf den Verlust des Großteils ihres angelegten Geldes gefasst machen.

Autor: Daniel Franke

Vergleich von Tagesgeld- und Festgeldkonten

Pressekontakt:

Mario Hess

Leiter Presse- und Öffentlichkeitsarbeit

E-Mail: mario.hess@franke-media.net

Tel.: 0341/ 24 39 95 00

Fax: 0341/ 24 39 95 09