Aktien und ETFs kaufen - wie geht das?

Zinssparen bringt keine Rendite mehr

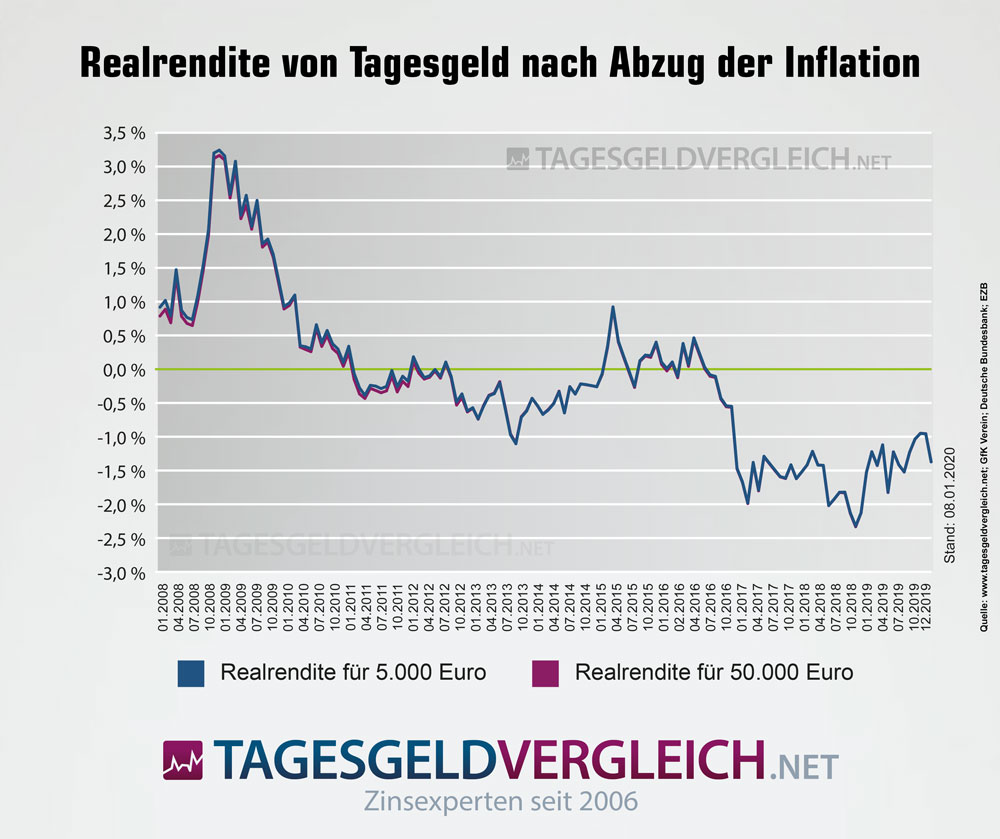

Immer mehr eingeschworene Anhänger von Tagesgeldern und Festgeldern liebäugeln mit Aktien und ETFs. Die Zinspolitik der Europäischen Zentralbank verhindert, dass mit dem klassischen Sparen noch Renditen erzielt werden. Teilweise bewegen sich die Zinsen unterhalb der Inflationsrate. Eine negative Realrendite ist die Folge. Wer etwas aus seinem Geld machen will, muss sich der Börse zuwenden.

Ein Blick auf das Zinschart und ein Blick auf den Dax zeigen, dass sich keine andere Alternative anbietet.

Quelle: Comdirect.de

Tagesgelder auszuwählen ist nicht weiter schwierig. Stimmen Zinssatz und Einlagensicherung, eröffnen Anleger ihr Konto, überweisen den Betrag und das war es. Das Engagement an der Börse setzt ein wenig mehr voraus.

Aktien und ETFs setzen ein Depot voraus

Der erste Schritt für den Erwerb von Aktien, Fonds oder ETFs ist die Eröffnung eines Aktiendepots. Ein Depotvergleich zeigt, dass die Direktanbieter deutlich günstigere Konditionen in Bezug auf Depotgebühr und Courtage bieten, als die Institute in der Fläche. Aber auch bei den Onlinebrokern gibt es ganz massive Unterschiede. Für Einsteiger im Wertpapiergeschäft ist nicht die Zahl der nutzbaren Auslandsbörsen entscheidend, sondern die Kostenseite. Kostenlose Depotführung und feste Courtagen, unabhängig vom Handelsvolumen, sollten im Vordergrund stehen. Nach der erfolgreichen Depoteröffnung steht der Börsenneuling allerdings vor der alles entscheidenden Frage: Was soll er kaufen, wie viel von was und überhaupt.Einige Broker bieten ihren Kunden Seminare an, die sie in den Handel mit Wertpapieren von Beginn an einführen. Das dauert allerdings seine Zeit, bis fundierte Kaufentscheidungen möglich sind und bis dahin wird das Geld auf dem Tagesgeldkonto weiter immer weniger wert.

Wann kaufen, wann verkaufen?

Natürlich finden sich bei guten Brokern auch Kaufempfehlungen und die Marktanalysen von Experten. Der Nachteil ist, fünf Analysten haben fünf Meinungen und die Kauf-, respektive Verkaufsempfehlungen basieren auf einer subjektiven Schlussfolgerung. Diese resultiert aus der ebenfalls subjektiven Interpretation von Charts, Marktbewegungen und wirtschaftspolitischen Entwicklungen - fünf Analysten, fünf Meinungen.

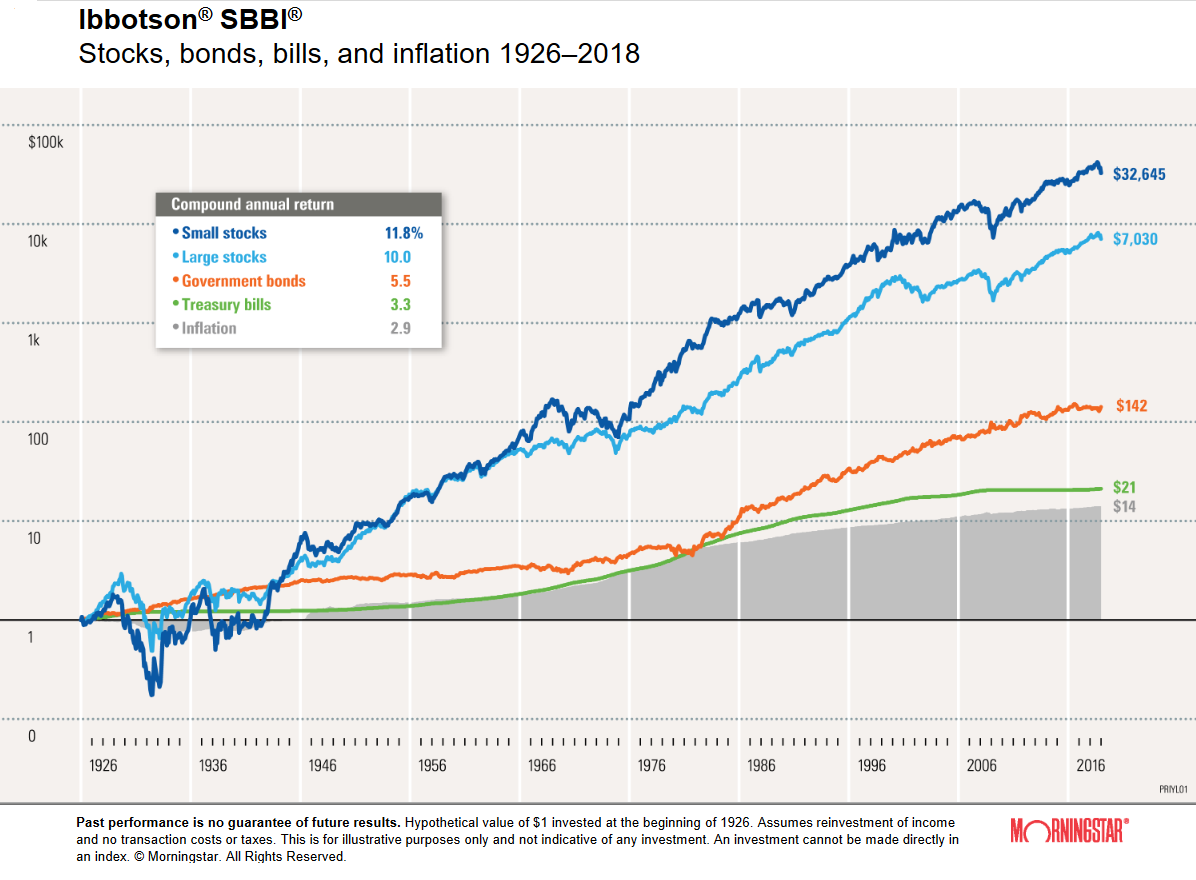

Grundsätzlich gilt, dass Aktienkurse allen Widrigkeiten zum Trotz eigentlich nur einen Weg kennen, den nach oben. Die folgende, auf dem Chart des US-Analystenhauses Ibbotson, „Stocks, Bills, Bonds and Inflation“, basierende Grafik unterlegt diese These sehr schön.

Quelle: Morningstar

Was für Indizes gilt, die 30 oder mehr einzelne Aktien berücksichtigen, muss aber nicht für die einzelne Aktie gelten. 49 Papiere im Stoxx50 mögen Kurssteigerungen erzielen, eine Aktie verliert, weshalb auch immer, drastisch an Wert. Ein unerfahrener Anleger mag genau auf diese Aktie gesetzt haben, mit einem Investment in den gesamten Index, wie es ETFs ermöglichen, wäre er besser bedient gewesen.

Angenommen, der Anleger hatte ein glückliches Händchen, sein Investment zeigt einen positiven Kursverlauf. Wann soll er verkaufen? Der verstorbene Börsenguru André Kostolany sagte einmal: „Kaufen Sie Aktien, legen Sie sich zehn Jahre schlafen, und dann schauen Sie, wie sich der Kurs entwickelt hat.“ Kostolany war kein Freund des kurzfristigen Tradens.

Gleiches gilt auch für den US-amerikanischen Investor Warren Buffet, eine Legende zu Lebzeiten und Chef der Beteiligungsgesellschaft Berkshire Hathaway. „Solange es amerikanische Männer gibt, werden sie sich rasieren. Und solange es amerikanische Kinder gibt, trinken sie Cola.“ Mit dieser Aussage unterstrich er seinerzeit die Begründung, weshalb er sich in Unternehmen wie Gilette und Coca-Cola engagierte, dem Neuen Markt allerdings eher skeptisch gegenüberstand.

Quelle: Comdirect.de

Eine Aktie der Berkshire Hathaway gleicht einem Anteil an einem Investmentfonds. Leider sind die Aktien kaum zu erhalten. Wer sie hat, gibt sie nicht her. Es gibt allerdings noch eine Class B Aktie, die bei rund 200 Euro tendiert, Stand 2.2021, und leichter erhältlich ist. Allerdings überwiegt auch hier die Nachfrage das Angebot.

Investmentfonds als Alternative

Wem die Entscheidung, wann er Aktien kaufen und verkaufen soll, zu viel Kopfzerbrechen bereitet, mag auf einen Investmentfonds zurückgreifen. Das Fondsmanagement nimmt den Anlegern diese Entscheidung ab, überprüft kontinuierlich die Zusammensetzung der Fonds, kauft Aktien mit Potenzial und verkauft Papiere mit schwacher Performance. Investmentfonds gibt es in allen Ausprägungen:

- Ohne thematische Einschränkung

- Branchen- und Themenfonds

- Länder- und Regionalfonds

Der Haken bei offenen aktiv gemanagten Investmentfonds sind die Kosten. Der Ausgabeaufschlag bei Aktienfonds beträgt, sofern nicht rabattiert, regulär zwischen vier und sechs Prozent. Diese Kosten müssen erst einmal verdient werden. Dazu kommen die laufenden Aufwendungen für das Fondsmanagement und, in einigen Fällen, sogar noch eine Erfolgsgebühr. Die laufenden Kosten, von Fonds zu Fonds unterschiedlich, für den Anleger summieren sie sich schnell auf zwei Prozent pro Jahr auf den Gegenwert.

Was sind eigentlich ETFs?

ETF steht als Kürzel für „Exchange Trading Fund“, frei übersetzt „an der Börse gehandelter Fonds“. Auf Deutsch sind ETFs als Indexfonds bekannt. Sie zählen durchaus zur Familie der Fonds, unterscheiden sich aber in einem ganz wichtigen Punkt. ETFs bilden einen Index nach, beispielsweise den DAX30 oder den S&P 500. Genau genommen gibt es keinen Index, der nicht durch einen ETF abgebildet wird.

ETFs sind passive Fonds. Das Fondsmanagement greift nur ein, wenn der abgebildete Fonds eine Veränderung in der Zusammensetzung erfährt. Aufmerksame Leser werden sich jetzt die Frage stellen, ob ein ETF dann niedrigere Verwaltungskosten hat, als ein aktiv gemanagter Fonds. Das Management hat schließlich weniger zu tun.

Und genau so verhält es sich. ETFs sind deutlich günstiger als ein klassischer Aktienfonds. Während die Verwaltungskosten bei einem aktiven Fonds zwischen einem und zwei Prozent pro Jahr liegen, berechnen ETFs nur zwischen 0,25 Prozent und 0,65 Prozent pro Jahr.

Anstelle des Ausgabeaufschlages kommt bei dem Erwerb eines ETFs die Courtage für den Kauf respektive Verkauf hinzu. Es macht einen Unterschied, ob ein Anleger für 4,95 Flatrate Courtage 10.000 Euro in einen ETF investiert, oder für 5 Prozent Ausgabeaufschlag, 500 Euro, in einen klassischen Aktienfonds.

Während die Manager aktiver Fonds kontinuierlich versuchen, besser als der jeweilige Index zu sein, müssen sich ETFs an nichts messen lassen – sie sind der Index.

Und welchen ETF soll ich jetzt kaufen?

Und wieder sind wir in diesem Ratgeber an dem Punkt, an dem wir auch einen Rat geben sollten. Zunächst einmal: DEN einen ETF gibt es nicht. Clevere Anleger streuen ihre Investments, genannt „Risikodiversifizierung“. Läuft die deutsche Wirtschaft einmal nicht so gut, kann es sein, dass ein ETF auf den DAX30 nachgibt. Es ist nicht auszuschließen, dass im Umkehrschluss Gold wieder gefragt ist, und ein ETF auf einen Rohstoffindex „durch die Decke geht“. So gleichen unterschiedliche Anlageschwerpunkte die individuellen Risiken der jeweiligen Anlage aus.

Bevor das Risiko gestreut wird, gilt es allerdings, eine individuelle Risikoanalyse vorzunehmen. Anlageberater sind gemäß Paragraf 31, Abs. 4 Wertpapierhandelsgesetz (WpHG) dazu verpflichtet (1).

Ein Anleger, der eigeninitiativ investieren möchte, sollte sich folgende Fragen beantworten:

- Wie lange will ich investiert sein?

- Bin ich bereit, für höhere Renditen auch größere Kursschwankungen in Kauf zu nehmen?

- Wie hoch dürfte der Totalverlust bei einem Investment ausfallen?

Daraus lässt sich eine Tendenz hinsichtlich des Risikoprofils ableiten. Kapitalanlagen werden in sieben Stufen eingeteilt:

Diesen Kategorien stehen je nach Anbieter drei, vier oder fünf Anlegermentalitäten gegenüber, die grob gegliedert so aussehen:

- Konservativ, kein Risiko

- Ausgewogen, moderates Risiko

- Risikoaffin: Akzeptiert auch einen Totalverlust.

Nach der Selbstklassifizierung kann nun die Suche nach den ETFs beginnen, die der entsprechenden Risikoklasse zugeordnet werden können. Gekauft werden können die so gefundenen ETFs dann direkt an der Börse über das eigene Depot - entweder als Einmalanlage oder aber als Sparplan. Während man jeden in Deutschland zugelassenen ETF über jedes Depot kaufen kann, sind die Sparplan-Angebote von Broker zu Broker höchst unterschiedlich. Aus diesem Grund haben wir einen ETF-Sparplan-Vergleich auf die Beine gestellt, der Ihnen auf einen Blick zeigt, wie viele Sparpläne die verschiedenen Broker anbieten, welche Sparrate mindestens gefordert wird und welche Gebühren fällig werden:

| Anbieter | Kosten je Sparbetrag | Mindest- sparrate |

Anzahl ETFs |

Sparintervalle (Monate) |

Bonus | zum Angebot |

|---|---|---|---|---|---|---|

|

2.50 € | 50 € | 1841 | 1, 2, 3, 6 | Alle Deka und UBS ETFs und 50 DWS ETFs ohne Orderentgelt. | weiter |

|

2.50 € | 50 € | 107 | 1, 2, 3, 6, 12 | Bis zu 5.000 Euro bei Depotwechsel. | weiter |

|

1.50 € | 10 € | 1948 | 1, 2, 3, 6 | Über 560 ETFs gebührenfrei handelbar. | weiter |

|

1.50 € | 25 € | 1891 | 1, 2, 3, 6, 12 | 470 ETFs ab 0,00 Euro je Ausführung. | weiter |

|

1.50 € | 25 € | 1297 | 1 | 170 Sparpläne für 1 Jahr ohne Ausführungsgebühr + 3 Jahre keine Depotgebühren. | weiter |

|

1.50 € | 1 € | 1996 | 1, 2, 3 | 12 Monate kostenlos mit Depotsparplan sparen. | weiter |

|

1.25 € | 50 € | 391 | 1, 2, 3, 6, 12 | Keine Ordergebühren bis 250 Euro je Sparrate. | weiter |

|

0.80 € | 1 € | 1620 | 1, 2, 3 | Alle ETFs komplett kostenlos besparen. | weiter |

| 0.20 € | 10 € | 1492 | 1, 3, 6, 12 | weiter | ||

|

0.00 € | 20 € | 955 | 1, 3 | 100 Euro Bonus + Alle ETF-Sparpläne kostenfrei! | weiter |

|

0.00 € | 1 € | 1529 | 1, 3 | Alle Sparpläne gebührenfrei. | weiter |

| 0.00 € | 1 € | 2700 | 1 | Alle Sparpläne gebührenfrei und bereits ab 1 Euro Sparrate. | weiter | |

| 0.00 € | 1 € | 1149 | 1, 2, 3 | Alle ETF-Sparpläne mit reduzierter Ordergebühr (ab 0 Euro). | weiter | |

|

0.00 € | 1 € | 2651 | 1 | Alle ETFs kostenlos besparen. | weiter |

|

0.00 € | 25 € | 159 | 1 | Alle Sparpläne ohne Orderprovision. | weiter |

„Das ist mir alles zu anstrengend“= Robo-Advisor

Wer von der Bequemlichkeit einer Tagesgeldanlage verwöhnt ist, wird bei all dem vielleicht aufstöhnen und feststellen, dass der Aufwand deutlich höher zu sein scheint – scheint, wohlgemerkt.

Ein Ratgeber zu Alternativen zum Tagesgeld wäre kein guter Ratgeber, wenn er nicht auch auf diesen Sachverhalt eine Antwort hat. Diese fällt allerdings etwas weitläufiger aus. Der Kern unseres Tipps für diejenigen, die an der Börse aktiv werden möchte, sich aber nicht trauen oder keinen Nerv dafür haben, sind Robo-Advisor.

Was sind Robo-Advisor? Der Begriff ist ein Konstrukt aus den Worten Robot und Advisor. Ein Roboter ist allgemein als Maschine bekannt, die aufgrund ihrer Programmierung bestimmte Dinge ausführt. Der Advisor, auf Deutsch Berater, gibt Hinweise. Ein Robo-Advisor bietet Ergebnisse aus der Kombination von beidem.

Auf der Grundlage Hunderter Algorithmen durchforstet er permanent die Aktienmärkte und wählt mathematisch-basiert die Werte aus, die am Erfolg versprechendsten sind. Analysten argumentieren mit einem Rest subjektiver Wahrnehmung, Robo-Advisor arbeiten streng objektiv.

Die meisten Robo-Advisor fokussieren sich auf ETFs, einige wenige bieten auch die Auswahl von Einzeltiteln und klassischen gemanagten Fonds an. Wir empfehlen auf der Basis der bereits erwähnten Risikodiversifizierung und im Hinblick auf die Kosten die Anlage in ETFs.

Wie funktioniert ein Investment bei einem Robo-Advisor?

Zunächst einmal durchläuft der Anleger bei dem Anbieter seiner Wahl die oben beschriebene Risikoeinstufung. Anhand der Risikoklassifizierung kann der Anleger jetzt zwischen unterschiedlich mit Aktien gewichteten fertigen Portfolios auswählen.

Genau genommen bietet ein Robo-Advisor eine Vermögensverwaltung, meist auf der Grundlage von Indexfonds. Die Portfoliooptimierung basiert häufig auf einem antizyklischen Anlagemuster der Maschine. Antizyklisch heißt, dass bei steigenden Kursen ab einem Zielkurs verkauft wird. Umgekehrt finden Käufe bei fallenden Kursen statt. Mit diesem Vorgehen erzielt der Advisor eine Renditeoptimierung, da Kurse sich auch irgendwann wieder umkehren.

Und wie kann ich mein Geld anlegen?

Im Rahmen der Geldanlage bei einem Robo-Advisor stehen Anlegern zwei Optionen offen:

- Vermögensaufbau durch Sparpläne

- Vermögensausbau durch Einmalanlagen

Sowohl die Mindesteinzahlung in Sparpläne als auch der Mindestbetrag für Einmalanlagen variiert von Anbieter zu Anbieter. Der nachfolgende Vergleich soll daher einen ersten Überblick über empfehlenswerte Angebote und deren Konditionen bieten:

Gibt es auch gesetzliche Förderungen?

Der Gesetzgeber fördert die Anlage von vermögenswirksamen Leistungen in sogenanntes Produktivvermögen. Dazu zählen auch Aktien. Die Sparzulage beträgt jährlich maximal 80 Euro im Jahr pro Arbeitnehmer bei einem Anlagebetrag von 400 Euro jährlich und einem zu versteuernden Einkommen von 20.000 Euro bei Singles. Bei Verheirateten darf es 40.000 Euro nicht übersteigen. Es ist also eine Überlegung wert, bereits diesen Betrag einer professionellen Vermögensverwaltung anzuvertrauen.

Die Vermögensverwaltung auf Dachfondsbasis bieten die Banken uns Sparkassen schon seit vielen Jahren an. Dabei sammelt der Dachfonds entsprechend der Risikoausrichtung die unterschiedlichsten Aktien- und Rentenfonds. Die Ausgabeaufschläge variieren zwischen drei und fünf Prozent, die laufenden Kosten liegen in der Regel bei über 1,5 Prozent pro Jahr.

Wie sieht es mit den Kosten bei einem Robo-Advisor aus?

Im Rahmen der Portfoliovorgaben durchforstet der Robo-Advisor kontinuierlich die Märkte, um das jeweilige Portfolio permanent zu optimieren. Da diese Prozesse von Computern und nicht von menschlichen Analysten ausgeführt werden, sind die Personalkosten entsprechend gering. Der Aufwand für den Anleger ist im Vergleich zu den oben beschriebenen Kosten marginal. Die All-in-fee, die alles umfassende Gebühr, bei fintego beispielsweise beträgt 0,7 Prozent des Depotgegenwertes (für Anlagen von 10.000 bis 49,999 Euro). Hinzu kommen lediglich die Produktkosten von durchschnittlich 0,2 Prozent p.a. – macht gesamt 0,9 Prozent Kosten p.a.

Stellen wir dem einmal die Kosten eines der größten und ältesten deutschen Aktienfonds gegenüber. Der Vermögensbildungsfonds I, ein Produkt der Deutsche Bank Tochter AM, ehemals DWS, berechnet seinen Anlegern im Jahr 1,45 Prozent an Gesamtkosten bei einem regulären Ausgabeaufschlag von fünf Prozent. Weitere Informationen zum Thema Robo-Advisor als Alternative zum eigenständigen Kauf von Aktien oder ETFs haben wir in einem eigenen Ratgeber zusammengetragen:

Fazit

Die Zinsen in Europa befinden sich auf einem historischen Tief und werden sich wohl auch in nächster Zeit seitwärts bewegen. Die Inflation führt zudem häufig zu einer negativen Realrendite von Tagesgeldern.

Aktien stellen die Alternative dar, mit der Anleger aktuell richtig gutes Geld verdienen können. Robo-Advisor nehmen gerade Einsteigern die Frage ab, wo investieren, wie investieren und wann kaufen oder verkaufen. Die Auswahl der Anlagegüter erfolgt rein auf mathematischen Berechnungen.

Die Wertentwicklung der Investments kann sich im Vergleich sehen lassen. Nach gebührenfreien Girokonten und Kreditplattformen drohen den Banken in der Fläche durch Robo-Advisor die nächsten Einbrüche im Tagesgeschäft aus dem Internet.