Anlagestrategien für Tagesgeld und Festgeld

Wie lege ich mein Geld am besten in Form von Tagesgeld oder Festgeld an?

Egal ob das Zinsniveau am Markt gerade hoch oder niedrig ist, Sparformen wie Tagesgeld oder Festgeld haben immer ihre Daseinsberechtigung. So etwa als unmittelbar (Tagesgeld) oder mittelbar (Festgeld) verfügbare Liquiditätsreserve bzw. als Sparform, bei der sowohl Einlage als auch Zinserträge gesetzlich abgesichert werden. Doch wie legt man als Sparer sein Geld am besten an? Die Antwort auf diese Frage hängt unter anderem von folgenden Faktoren ab:

- Wie lange ist mein Zeithorizont für die Geldanlage?

- Muss mein Geld täglich verfügbar sein oder kann ich auch eine bestimmte Zeit darauf verzichten?

- Will ich mein Geld bei einem inländischen oder ausländischen Kreditinstitut anlegen?

- Rechne ich in absehbarer Zeit mit sinkenden, gleich bleibenden oder steigenden Zinsen?

Zeithorizont

Das Festlegen auf einen bestimmten Anlagezeitraum ist insbesondere bei Festgeld wichtig. Wenn man sein Geld maximal zwei Jahre anlegen will, nützt einem ein Angebot mit Top-Zinsen aber fünf Jahren Laufzeit nichts. Will man sein Geld nur wenige Monate anlegen, sollte man sich vorwiegend auf Tagesgeldkonten konzentrieren.

Verfügbarkeit

Von den Ansprüchen an die Verfügbarkeit des angelegten Geldes hängt es ab, ob ich überhaupt zu Festgeld greifen kann oder nicht. Zwar gibt es Banken, bei denen auch innerhalb der Laufzeit über das angelegte Geld verfügt werden kann, aber meist ist das mit einem Verzicht auf die bis dahin erwirtschafteten Zinsen verbunden. Von daher ist es wichtig, sich im Voraus darüber im Klaren zu sein, ob man das Geld über den geplanten Zeitraum entbehren kann oder nicht. Eine Alternative für unschlüssige Sparer stellen Kombiangebote wie das VTB Duo dar, bei denen es sich um eine Kombination aus Tages- und Festgeld handelt. Das Geld wird zwar fest angelegt aber der Kunde kann während der Laufzeit über einen bestimmten Prozentsatz des Geldes frei verfügen.

Inland oder Ausland

Diese Frage ist in erster Linie eine Frage der Sicherheit. Zwar haben alle Mitgliedsstaaten der EU eine gesetzliche Einlagensicherung auf Basis derselben EU-Richtlinie, jedoch hängt die Sicherheit ganz erheblich von der Höhe der im jeweiligen Sicherungssystem befindlichen Rücklagen sowie der Bonität des Landes ab.

Hier gilt: wer auf Nummer sicher gehen will, legt sein Geld bei einer Bank mit Sitz in Deutschland an. Im Entschädigungsfall würde hier die gesetzliche Einlagensicherung der Entschädigungseinrichtung deutscher Banken (EdB) greifen. Wer höhere Zinsen haben will, muss sich im EU-Ausland umsehen. Die höheren Zinsen zeigen aber schon auf, dass die Einlagensicherungssysteme der jeweiligen Länder als nicht so solide wie die deutsche Einlagensicherung angesehen werden. Auch hier gilt also der Grundsatz jeder Geldanlage: eine höhere Rendite (Verzinsung) birgt immer auch ein höheres Risiko.

Zinsentwicklung

Die Einschätzung der Zinsentwicklung im Verlauf des geplanten Anlagezeitraumes bietet drei mögliche Ergebnisse:

- Die Zinsen werden sinken

- Die Zinsen bleiben unverändert

- Die Zinsen werden steigen

Anlagestrategie bei Tagesgeld

Bei Tagesgeld ist die Strategie einfach: rechnet man mit sinkenden Zinsen, sollte man sich nach Angeboten mit Zinsgarantie umschauen. In unserem Tagesgeldvergleich gibt es Banken, die den aktuellen Neukundenzins für sechs oder gar zwölf Monate garantieren. Rechnet man mit gleich bleibenden oder steigenden Zinsen, wählt man unabhängig von einer vorhandenen Zinsgarantie einfach das Angebot mit den höchsten Zinsen aus. Dabei ist unser Tagesgeld-Zinsrechner immer eine Hilfe.

Anlagestrategie bei Festgeld

Bei Festgeld ist die Sache ähnlich aber facettenreicher. Wird mit sinkenden Zinsen gerechnet, nimmt man sein Geld und legt es beim bestverzinsten Angebot für die gewünschte Laufzeit an. Bei gleich bleibenden Zinsen gilt dasselbe. Die besten Angebote finden Sparer in unserem Festgeldvergleich oder nach Angabe von Laufzeit und Anlegesumme direkt in unserem Festgeld-Zinsrechner.

Leiterstrategie (Treppenstrategie bzw. Treppensparen)

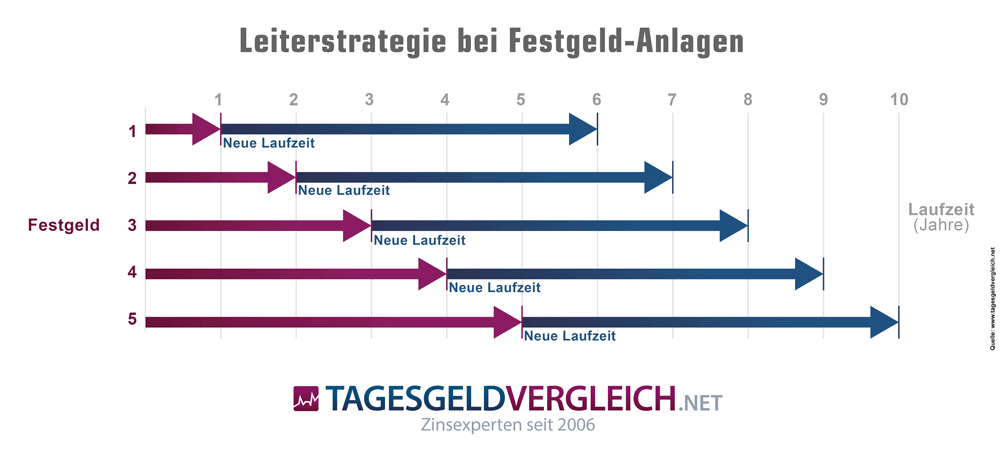

Anders hingegen ist es bei steigenden Zinsen. Hier kommt die so genannte Leiterstrategie aus dem Anleihebereich zum Einsatz (auch als Treppenstrategie oder Treppensparen bezeichnet).

Dabei teilt der Sparer sein anzulegendes Geld auf mehrere Laufzeiten auf. Gehen wir als Beispiel von 50.000 Euro Anlagesumme und fünf Jahren Maximallaufzeit aus, teilt der Sparer sein Geld auf fünf Konten mit Laufzeiten zwischen einem und fünf Jahren auf. Nach Ablauf des ersten Festgeldkontos wird das freigewordene Geld dann erneut angelegt – und zwar im Idealfall zu längsten Laufzeit, also wieder fünf Jahre. So geht es Jahr für Jahr weiter:

Unsere Empfehlungen für eine Leiter-Strategie

Unsere aktuellen Empfehlungen

-

Festgeld 12 Monate

- 2,50% p.a. ab 5.000 Euro

- Erweiterte Einlagensicherung

-

Festgeld 24 Monate

- 2,60% p.a. ab 5.000 Euro

- AAA-Rating Deutschland

-

Festgeld 36 Monate

- 2,50% p.a. ab 5.000 Euro

- AAA-Rating Deutschland

Der Anleger verbindet mit dieser Leiterstrategie Flexibilität und Rendite. Er hat einmal pro Jahr einen Teil des angelegten Geldes zur Wiederanlage zur Verfügung und kann die meist deutlich höheren Zinsen für längere Laufzeiten nutzen. Natürlich muss die Strategie nicht stur umgesetzt werden. Der Sparer kann vielmehr nach jedem Jahr entscheiden, ob und wie er das freigewordene Kapital erneut anlegt.

Anlagesumme aufteilen

Wichtig: sollen mehr als 100.0000 Euro angelegt werden, empfiehlt es sich, das Geld auf mehrere Banken zu verteilen. Gleiches gilt, wenn die Anlagesumme für eine Laufzeit 100.000 Euro übersteigt. Hintergrund ist die Begrenzung der gesetzlichen Einlagensicherung auf 100.000 Euro pro Kunde und Bank im Entschädigungsfall. Zwar sind die meisten der Banken aus unserem Festgeldvergleich darüber hinaus freiwillig in höherem Umfang abgesichert, rechtlich einklagbar ist aber nur der Entschädigungsanspruch im Rahmen der gesetzlichen Einlagensicherung!

Freistellungsauftrag nicht vergessen

Bei der Eröffnung eines Tages- oder Festgeldkontos empfiehlt es sich, unmittelbar danach einen Freistellungsauftrag einzureichen – natürlich nur, wenn der Sparerpauschbetrag nicht schon ausgeschöpft wurde. Wer sein Geld auf mehrere Tages- oder Festgeldkonten verteilt, sollte seinen noch zur Verfügung stehenden Freibetrag entsprechend auf diese Banken aufteilen. Bei der Auflösung eines Tages- oder Festgeldkontos empfehlen wir, einen vorhandenen Freistellungsauftrag gleich auf die Höhe der bis zur Auflösung angefallenen Zinserträge zu reduzieren. Bei der Verwaltung mehrerer Freistellungsaufträge hilft unser kostenloser Vordruck, den Sie sich hier herunterladen können.