Einlagensicherung bei Tagesgeld und Festgeld

Sicherheit bei Tagesgeld und Festgeld

Die Geldanlage in Tagesgeld ist eine der sichersten überhaupt und bringt im Vergleich zu einem Sparbuch oder Girokonto wesentlich höhere Zinserträge. Dabei ist die gesetzliche - und hierzulande meist auch zusätzliche Einlagensicherung - ein Hauptargument für diese Sparform.

Vielfach ist die gesetzliche Einlagensicherung aber für Sparer ein eher abstrakter Begriff. Es wird zwar immer wieder darauf hingewiesen, dass Guthaben – ob Tagesgeld, Festgeldanlage oder Sparbuch – per Gesetz geschützt sind, doch was heißt das eigentlich und wie sicher ist das Geld in Krisenzeiten bei ausländischen Banken? Nachfolgend bieten wir einen Vergleich verschiedener Sicherungssysteme, werfen ein Blick auf die Ratings der jeweiligen Nationen und erklären Grundlegendes zur Sicherheit des Kapitals.

Inhaltsverzeichnis

- Gesetzliche Einlagensicherung

- Wie werden Finanzprodukte abgesichert?

- Sicherungsgrenzen in Europa

Europäische Bankenabwicklungsrichtlinie - Falle für Guthaben ab 100.000 Euro - Einlagensicherung in Deutschland

Gesetzlich und erweitert

Fremdwährungskonten

Sanierungs- und Abwicklungsgesetz (SAG) - Einlagensicherung in Ländern außerhalb der EU

Einlagensicherung in China - EU-Einlagensicherung

Kritik an der EU-Einlagensicherung

EU-Einlagensicherung basiert auf unzureichender Rechtsgrundlage - Neue Vorschläge der EU-Kommission

- Einlagensicherung in Österreich

- Einlagensicherung in Großbritannien

- Einlagensicherung in Lettland

- Einlagensicherung in Malta

- Einlagensicherung in den Niederlanden

- Einlagensicherung in Schweden

- Einlagensicherung in Norwegen

- Die Ratings der betrachteten Länder im Überblick

- Fazit zur Einlagensicherung in EU-Mitgliedsstaaten

- Die 10 wichtigsten Fragen zur Einlagensicherung

Die gesetzliche Einlagensicherung für Spareinlagen

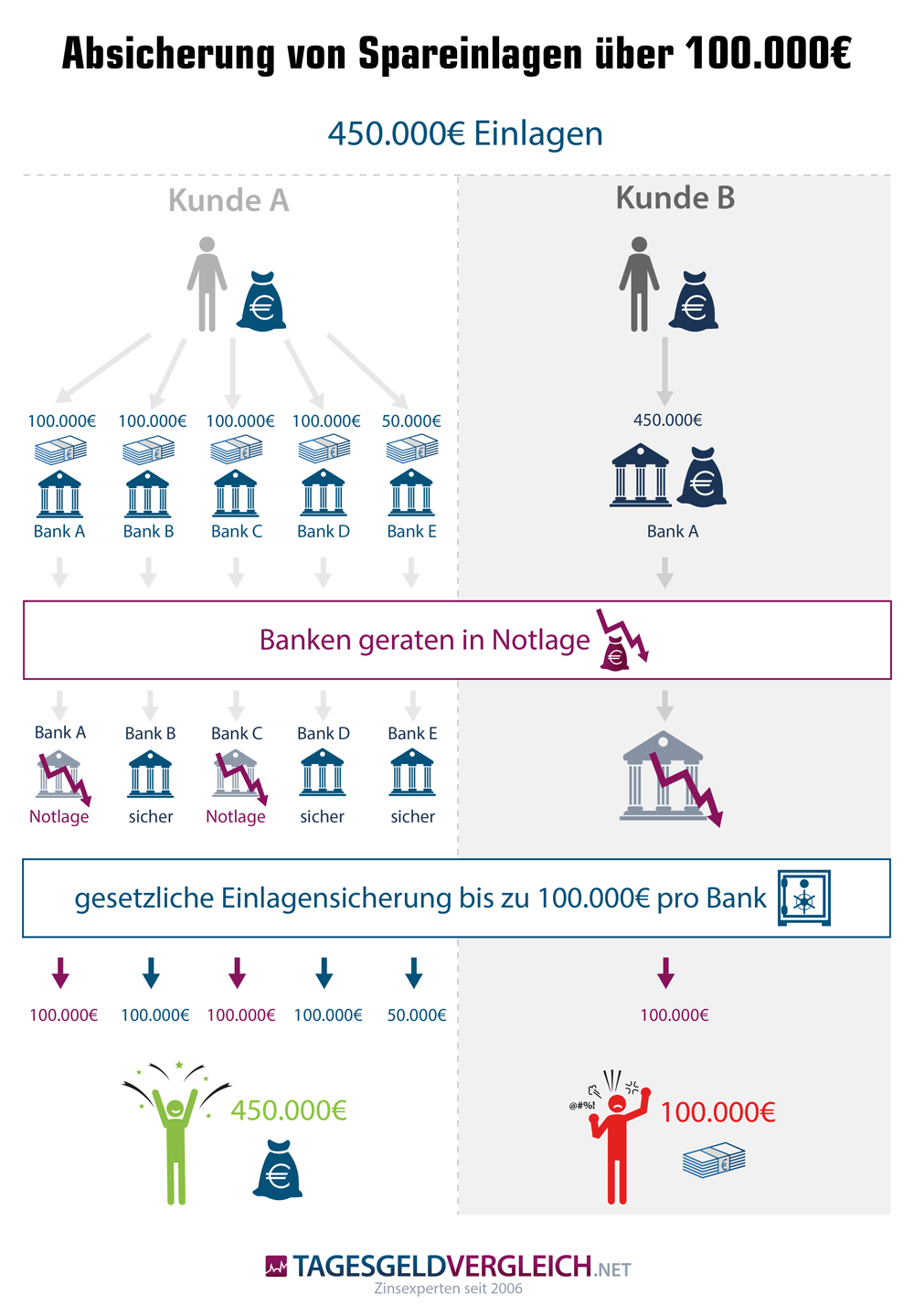

Rein von den Eckdaten her ist die gesetzliche Einlagensicherung einfach gestrickt: Der Schutz gilt für 100.000 Euro je Kunde und Bank. Berücksichtigt werden dabei sämtliche Einlagen, die ein Sparer bei einem Kreditinstitut hat. Tritt der Entschädigungsfall ein, darf die Abwicklung aktuell nicht länger als 20 Arbeitstage dauern, nachdem die Ansprüche geltend gemacht wurden. Diese Vorschriften wurden EU-weit umgesetzt.

| Gültigkeit der Sicherungsgrenze | Sicherungsgrenze in Euro je Kunde | Schutz gilt für x Prozent der Einlagen |

|---|---|---|

| Sicherheitsgrenze seit Januar 2011 | 100.000 Euro | 100 % |

| Sicherheitsgrenze ab Juli 2009 | 50.000 Euro | 100 % |

| Sicherheitsgrenze bis Juli 2009 | 20.000 Euro | 90 % |

Wie werden Finanzprodukte abgesichert?

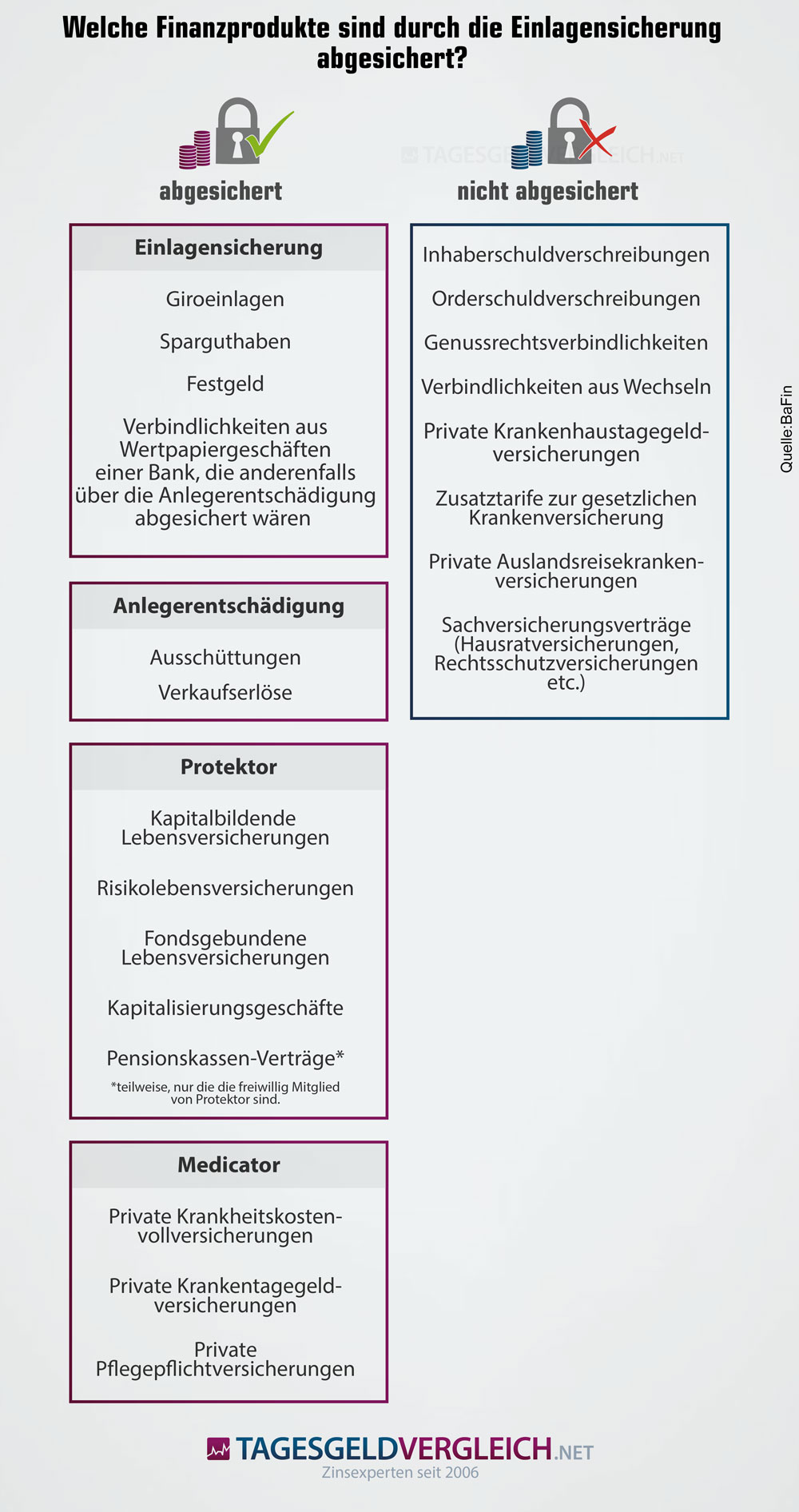

Welche Finanzprodukte in welchem Umfang durch die Einlagensicherung oder andere Entschädigungssysteme abgesichert sind, sehen Sie in der nachfolgenden Grafik

Einlagensicherung für alle EU-Mitgliedsstaaten

Für andere Länder gelten natürlich andere Summen der Einlagensicherung. Wir haben für Sie einmal die verschiedenen Einlagensicherungsgrenzen innerhalb der EU aufgelistet:

| Land | Einlagensicherungsgrenze |

|---|---|

| 31.03.2025 | |

| Staaten innerhalb der EU bzw. Europas | |

| Belgien | 100.000,- Euro |

| Bulgarien | 100.000,- Euro |

| Dänemark | 100.000,- Euro |

| Deutschland | 100.000,- Euro |

| Estland | 100.000,- Euro |

| Finnland | 100.000,- Euro |

| Frankreich | 100.000,- Euro |

| Griechenland | 100.000,- Euro |

| Grossbritannien | 85.000,- GBP |

| Irland | 100.000,- Euro |

| Island | 20.887 ,- Euro |

| Italien | 103.291,- Euro |

| Lettland | 100.000,- Euro |

| Litauen | 100.000,- Euro |

| Luxemburg | 100.000,- Euro |

| Niederlande | 100.000,- Euro |

| Norwegen | 100.000,- Euro bei Niederlassung in EU oder grenzüberschreitender Aktivität, 2 Mio. NOK für Anleger in Norwegen |

| Österreich | 100.000,- Euro |

| Portugal | 100.000,- Euro |

| Schweden | 100.000,- Euro bei Niederlassung in Deutschland, 1.050.000 schwedische Kronen bei Sitz in Schweden |

| Schweiz | 100.000,- Schweizer Franken |

| Slowenien | 100.000,- Euro |

| Spanien | 100.000,- Euro |

| Staaten außerhalb der EU bzw. Europas | |

| China | 500.000 Yuan |

| Japan | 100.000 JPY |

| Kanada | 100.000 CAD |

| USA | 100.000 US-Dollar |

Die Europäische Bankenabwicklungsrichtlinie - Falle für Guthaben ab 100.000 EUR

Seit Januar 2015 ist die Europäische Bankenabwicklungsrichtlinie (BRRD) inklusive "Bail-in"-Klausel in Kraft (den Gesetzestext finden interessierte Leser auf eur-lex.europa.eu). Welche Gefahr dadurch Sparern mit Einlagen oberhalb der gesetzlich abgesicherten 100.000 EUR, aber auch Besitzern von Nachranganleihen und Aktien, drohen, wenn ihrer Bank ein Schuldenschnitt droht, lässt sich Anfang 2016 in Italien beobachten: Dort hat es gleich vier Kreditinstitute getroffen, deren faule Kredite in eine so genannte "Bad Bank" ausgelagert wurden.

Ergebnis: rund 10.000 Besitzern von Nachranganleihen und Aktien der betroffenen Institute drohen nun Verluste.Zwar soll ein privat finanzierter Ausgleichsfonds mit bis zu 100 Millionen Euro Volumen die Verluste der Anleger abfangen. Dabei wird aber nur Anlegern geholfen, die sonst mehr als die Hälfte ihrer Ersparnisse verlieren würden. Bei nachrangigen Anleihen im Wert von 450 Millionen Euro und Aktien im Wert von 300 Millionen Euro, dürften selbst die 100 Millionen Euro des Ausgleichsfonds nicht reichen.

Daher an dieser Stelle unsere Empfehlung:

Legen Sie bei Banken in der EU nie mehr Geld an, als durch die jeweilige gesetzliche Einlagensicherung abgesichert ist. Dasselbe gilt auch für Banken in Deutschland: Guthaben von mehr als 100.000 EUR sollten am besten auf mehrere Banken verteilt werden, da nur im Rahmen der gesetzlichen Einlagensicherung ein einklagbarer Entschädigungsanspruch besteht!

Einlagensicherung in Deutschland

Suchen Sie sich ihre Bank sorgfältig aus

Seit 1. Januar 2016 sind die europäischen Regeln für die Bankenabwicklung in Kraft. Diese sehen vor, dass Gläubiger der Banken im Insolvenzfall haften - ebenso wie die Steuerzahler (näheres dazu in unserem Ratgeber zur Bankenunion).

Das betrifft zum einen Anleger, also Inhaber von Aktien oder Anleihen des betroffenen Instituts, zum anderen aber auch Sparer: nur Einlagen bis 100.000 Euro sind über die gesetzliche Einlagensicherung abgesichert und damit vor einem Zugriff der Gläubiger geschützt.

Danièle Nouvy, Chefin der Europäischen Bankenaufsicht, sagte zu diesem Thema in einem Interview mit der "Süddeutschen Zeitung": "Die Sparer sollten sich ihre Bank sehr sorgfältig aussuchen".

Sparer, die mehr als 100.000 EUR anlegen wollen, sollten ihr Geld auf verschiedene Banken - am besten noch mit unterschiedlichen Sicherungssystemen und möglichst gutem Rating- verteilen (unsere Redaktion hat das Rating von über 150 Banken für Sie aufbereitet).

Eine Alternative sind auch Geldmarktfonds, denn diese sind als Sondervermögen vor dem Zugriff von Gläubigern der Bank geschützt.

Neuerungen ab dem 3. Juli 2015:

Mit dem 3. Juli 2015 ist das neue Einlagensicherungsgesetz (EinSiG) in Kraft getreten, welches die europäischen Einlagensicherungsrichtlinien in deutsches Recht umsetzt. Unverändert gilt, dass Kunden eines Finanzinstituts (inklusive Sparkassen bzw. Genossenschaftsbanken) im Entschädigungsfall einen gesetzlichen Anspruch von bis zu 100.000 Euro haben. Dieser Anspruch gilt für alle 28 EU-Staaten.

Mehr Sicherheit beim Sparen im Ausland

Hat eine ausländische Bank eine Zweigstelle in Deutschland, so bekommen deren Kunden im Entschädigungsfall ihr Geld von der deutschen Einlagensicherung erstattet. Voraussetzung dafür ist, dass die mit der inländischen Filiale verbundene Bank ihren Hauptsitz innerhalb des Europäischen Wirtschaftsraumes hat. Zu diesen Staaten gehören neben den Ländern der Europäischen Union auch Island, Liechtenstein und Norwegen. Für Sparer wird damit eine Unwägbarkeit beseitigt, die bisher bei der Anlage von Geldern auf dem Konto einer ausländischen Bank bestanden hatte. Im Entschädigungsfall setzt sich die deutsche Einlagensicherung ohne Zutun der Sparer mit dem ausländischen Sicherungssystem am Sitz der Bank in Verbindung und sorgt für eine reibungslose Entschädigung. Damit müssen sich Sparer auch nicht mehr mit Entschädigungsanträgen in fremder Sprache herumschlagen.

Was ist im Entschädigungsfall zu tun?

Betroffene müssen die Entschädigung nicht eigenständig beantragen. Das Einlagensicherungssystem übernimmt die Kontaktaufnahme. Eine Darlegung wird nur für Beträge über 100.000 Euro verlangt.

Banken haben übrigens eine Informationspflicht, d. h. sie müssen ihre Kunden explizit auf ihren Anspruch im Entschädigungsfall hinweisen. Die Information muss schriftlich – einmal bei Kontoeröffnung und danach regelmäßig (1 x jährlich).

Gesetzliche Grundlage der Einlagensicherung

Das ehemalige Einlagensicherungs- und Anlegerentschädigungsgesetz (EAEG) ist seit dem 3. Juli 2015 in das Einlagensicherungsgesetz (EinSiG) und das Anlegerentschädigungsgesetz (AEG) geteilt worden. Das EinSiG regelt die Einlagensicherung in Deutschland.

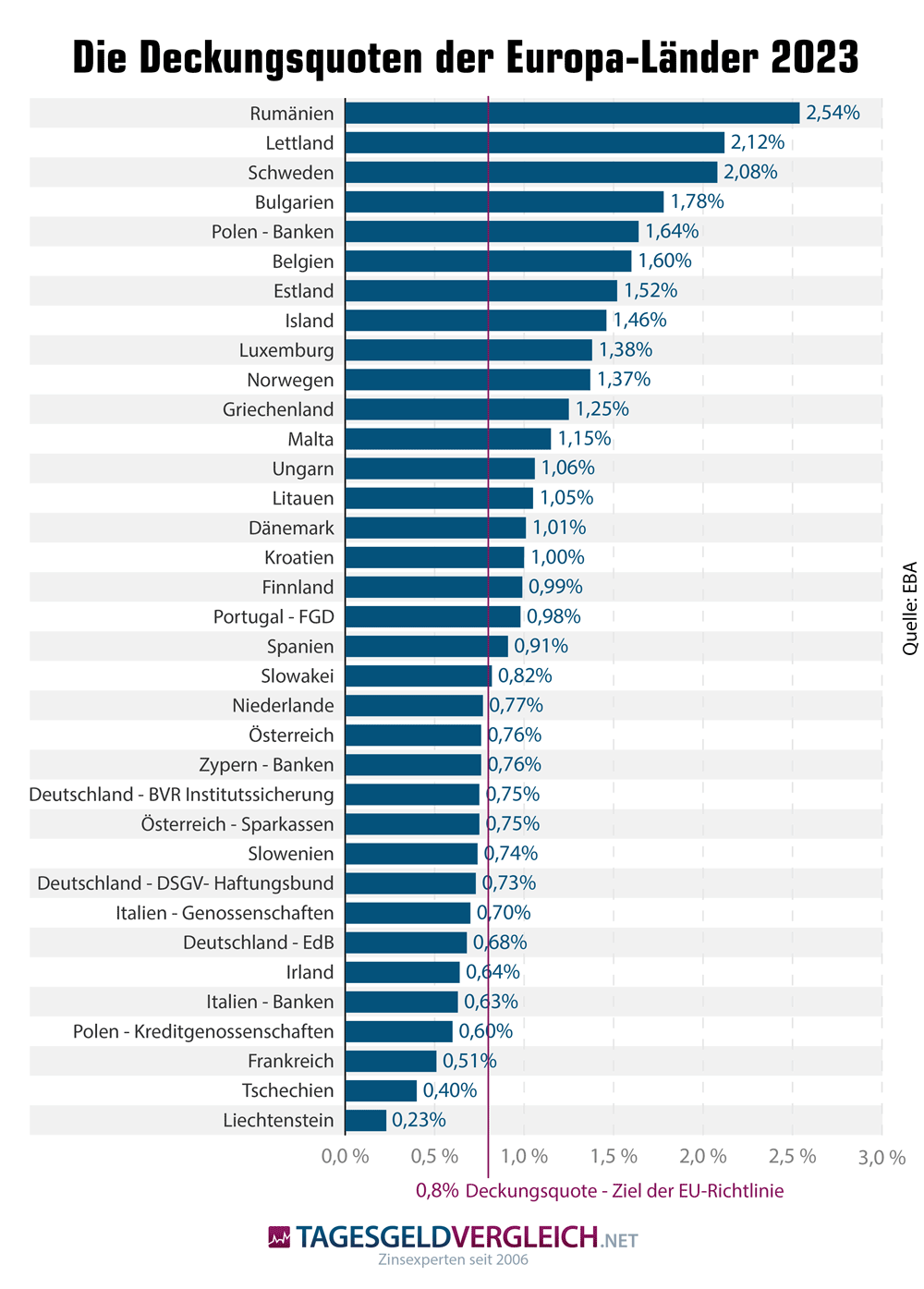

Wie gut sind die gesetzlichen Einlagensicherungssysteme finanziell ausgestattet?

Die gesetzlichen Einlagensicherungssysteme sowie die anerkannten Institutssicherungssysteme sind gefordert, bis 2024 jeweils Rücklagen von 0,80 % der gedeckten Einlagen in einem Einlagensicherungsfonds anzusparen. Den aktuellen Stand der Deckungsquote in den einzelnen Euro-Ländern zeigt unsere Infografik auf:

Wie sich das Volumen der abgesicherten Einlagen, die verfügbaren Rücklagen und damit die Deckungsquote der Systeme der gesetzlichen Einlagensicherung in den einzelnen Ländern Europas im Zeitverlauf entwickelt haben, haben wir auf einer eigenen Statistik-Seite berechnet:

Einlagen in Ausnahmefällen bis 500.000 Euro geschützt

Ab dem 3. Juli 2015 sind in Ausnahmefällen Einlagen von Sparern gesetzlich bis zu einer Höhe von 500.000 Euro abgesichert. So hat es das Bundeskabinett im November 2014 beschlossen. Der erweiterte Schutz gilt natürlich nicht für alle Einlagen, sondern nur für Sonderfälle:

- Einnahmen aus dem Verkauf einer privat genutzten Immobilie

- Abfindungen

- Versorgungsausgleich nach Scheidung

- Auszahlungen im Rahmen der betrieblichen Altersvorsorge

Darüber hinaus gilt der erweiterte Schutz nur für sechs Monate ab Eingang des Geldes auf dem Konto.

Zusammenfassung: Ab dem 3. Juli 2015 sind Einlagen in Ausnahmefällen gesetzlich bis zu einer Höhe von 500.000 Euro abgesichert wenn sie aus privatem Immobilienverkauf, einer Abfindung, einem Versorgungsausgleich oder der betrieblichen Altersvorsorge stammen. Der Schutz gilt für maximal sechs Monate ab Eingang des Geldes auf dem Konto.

Weitere Neuerungen ab dem 31. Mai 2016

Ab dem 31.05.2016 wird die Frist zur Rückzahlung von Sparguthaben nur 7 Tage betragen (bis dahin 20 Werktage). Die Verjährung der Ansprüche dauert künftig 10 Jahre - das sieht das neue Gesetz zur Einlagensicherung vor.

Auch Sparkassen und Genossenschaftsbanken müssen einzahlen

Weiterhin müssen auch Sparkassen und Genossenschaftsbanken in den neuen Sicherungsfonds einzahlen. Die bestehenden Vorsorgetöpfe, welche die Sparkassen und Genossenschaftsbanken bereits aufgebaut haben, können allerdings eine amtliche Anerkennung als Einlagensicherungssystem erlangen.

Neben der bisherigen genossenschaftlichen Sicherungseinrichtung des Bundesverbandes der Deutschen Volksbanken und Raiffeisenbanken (BVR) gibt es nun zusätzlich die als Einlagensicherungssystem amtlich anerkannte BVR Institutssicherung GmbH. Die neue BVR Institutssicherung GmbH deckt die gesetzlich vorgegebene Einlagensicherung bis 100.000 Euro je Kunde / Bank. Die genossenschaftlich organisierte Sicherungseinrichtung des BVR stellte eine freiwillige erweiterte Einlagensicherung durch Institutssicherung dar. (Institutssicherung ist die Aufgabe beider Sicherungssysteme)

Gesetzliche und erweiterte Einlagensicherung

Als äußerst stabil und organisiert präsentiert sich die Einlagensicherung in Deutschland. In erster Linie basiert sie auf den gesetzlichen Systemen, z. B. der Entschädigungseinrichtung Deutscher Banken GmbH (EdB) und Entschädigungseinrichtung des Bundesverbandes Öffentlicher Banken GmbH, die Einlagen mit jeweils 100.000 Euro pro Kunde und Bank absichern. Bei Beträgen darüber hinaus greifen die freiwilligen Sicherungsanker – z. B. der Einlagensicherungsfonds des Bundesverbandes Deutscher Banken sowie der Einlagensicherungsfonds des Bundesverbandes Öffentlicher Banken Deutschlands e.V. – deren Sicherungsgrenze aktuell 20 Prozent (seit 2015) des maßgeblich haftenden Eigenkapitals der jeweiligen Bank bzw. 100 Prozent in unbegrenzter Höhe vorsehen.

Der Einlagensicherungsfonds des Bundesverbandes Öffentlicher Banken Deutschlands e.V. (ESF) hat ein Gesamtvolumen von 0,10 % der Summe der zu sichernden Einlagen aller Mitglieder. Die Unternehmen zahlen dafür jeweils zum 30. September einen Betrag in Höhe von 0,005 % ihrer Bemessungsgrundlage, mindestens jedoch 2.500 Euro.

Hinzu kommen die beiden Verbundsysteme der Volks- und Raiffeisenbanken und der Sparkassen, die ebenfalls praktisch unbegrenzten Schutz durch Institutssicherung versprechen: Die Sicherungseinrichtung des Bundesverbandes der Volksbanken und Raiffeisenbanken und die Haftungsverbund der Sparkassen Finanzgruppe. Diese Systeme basieren auf der gegenseitigen Unterstützung der Mitgliedsunternehmen, wobei der Sparkassenverbund eigens regionale Stützungsfonds betreibt. Bisher waren diese Systeme von der Zuordnung zu den gesetzlichen Einlagensicherungssystemen befreit. Diese Sonderregelung entfällt künftig.

Achtung: Legen Sie nie mehr als 100.000 Euro bei ein- und derselben Bank an, auch wenn diese Mitglied in einem der freiwilligen Sicherungssysteme ist. Nur im Rahmen der gesetzlichen Einlagensicherung besteht ein rechtlich einklagbarer Anspruch auf Entschädigung. Bei den erweiteren Sicherungseinrichtungen handelt es sich um eine freiwillige Leistung. Ist der Topf eines freiwilligen Sicherungsfonds leer, gehen Sparer (anteilig) auch leer aus!

Kein Rechtsanspruch für Leistungen aus freiwilligen Sicherungsfonds

Dazu ein Urteil des Landgerichts Berlin (Az. 10 O 360/09): "Für Bankkunden besteht grundsätzlich kein Rechtsanspruch auf Leistungen aus dem Einlagensicherungsfonds der privaten Banken. Von einer Bank eingegangene Verbindlichkeiten aus einer Schuldübernahme erfüllen nicht die statuarischen Voraussetzungen nach § 6 Nr. 1 SEF für eine Leistung aus dem Einlagensicherungsfonds." (Quelle: Volltexturteil auf www.openjur.de)

Banken in den deutschen Einlagensicherungssystemen

| Einlagensicherungssystem | Banken | Sicherungsgrenze |

|---|---|---|

| Stand: 30.01.2025 * seit dem 01.01.2020 wurden 15 Prozent des maßgeblich haftenden Eigenkapitals je Bank geschützt, seit 2025 8,75 Prozent pro Kunde und Bank. |

||

| Entschädigungseinrichtung deutscher Banken GmbH | 167 | 100.000 Euro |

| Einlagensicherungsfonds des Bundesverbandes Deutscher Banken | 138 | 8,75 Prozent des maßgeblich haftenden Eigenkapitals* |

| Einlagensicherungsfonds des Bundesverbandes Öffentlicher Banken Deutschlands e.V. | 4 | ab 100.000 Euro in unbegrenzter Höhe |

| BVR Institutssicherung GmbH | 697 | 100.000 |

| Sicherungseinrichtung des Bundesverbandes der Volksbanken und Raiffeisenbanken | 672 | ab 100.000 Euro in unbegrenzter Höhe durch Insitutssicherung |

| Haftungsverbund der Sparkassen Finanzgruppe | 348 Sparkassen 7 Landesbanken 5 Landesbausparkassen |

unbegrenzt (100.000 Euro plus Intitutssicherung) |

Nachfolgend haben wir skizziert, wie die Einlagen von Privatkunden über die gesetzliche Einlagensicherung bzw. den Einlagensicherungsfonds des Bundesverbandes Deutscher Banken abgesichert sind. Für Beträge bis 100.000 Euro, was den Großteil aller Anleger betreffen dürfte, genügt in der Regel die gesetzliche Einlagensicherung. Wer mehr anlegen will, sollte auf eine zusätzliche Einlagensicherung achten. Wichtig: Die erweiterte Einlagensicherung erfolgt üblicherweise freiwillig, also ohne Rechtsanspruch.

Quelle: Tagesgeldvergleich.net

Systeme der erweiterten Einlagensicherung in Deutschland

- Einlagensicherungsfonds des Bundesverbandes deutscher Banken

- VÖB-Einlagensicherungsfonds des Bundesverbandes öffentlicher Banken

- Haftungsverbund der Sparkassen-Finanzgruppe

- Sicherungseinrichtung des Bundesverbandes deutscher Volksbanken und Raiffeisenbanken

Einlagensicherung ausgewählter Banken mit Tagesgeld

Die Höhe der Einlagensicherung der von uns getesteten Banken mit Tages- oder Festgeld finden Sie in der Spalte "Einlagensicherung" unserer Vergleiche und Rechner. Die dort gemachten Angaben gelten immer pro Kunde und Konto. Bei Gemeinschaftskonten mit zwei Kontoinhabern gilt der Wer also je Kontoinhaber:

Einlagensicherung bei Fremdwährungskonten

Mit dem 3. Juli 2015 erfolgt in Deutschland die Umsetzung der Europäischen Einlagensicherung in nationales Recht. Für Sparer, die Geld auf einem Währungskonto anlegen wollen, bringt das höchstmögliche Sicherheit, denn: ab diesem Tag sind auch Einlagen auf Konten in Fremdwährung über die gesetzliche Einlagensicherung abgesichert. Gehört eine in Deutschland aktive Bank der erweiterten Einlagensicherung über den Sicherungsfonds des Bundesverbandes deutscher Banken e.V. oder dem Einlagensicherungsfonds des Bundesverbandes Öffentlicher Banken Deutschlands e.V. an, so gilt dessen zusätzliche Absicherung auch für Konten in Fremdwährung. Im Entschädigungsfall, also bei einer Pleite der kontoführenden Bank, werden Entschädigungen auch bei Fremdwährungskonten in Euro durchgeführt.

Sanierungs- und Abwicklungsgesetz (SAG) – Einlagen über 100.000 EUR in Gefahr?

Insbesondere Sparer mit einem Gesamtguthaben (addiert über evtl. mehrere Konten) von mehr als 100.000 EUR bei einer (!) Bank sollten ihr Anlageverhalten seit dem 1. Januar 2015 sorgfältig steuern. Warum? Zum einen ist wie erwähnt die gesetzliche Einlagensicherung in Deutschland ohnehin auf 100.000 Euro begrenzt und damit auch der rechtlich einklagbarer Anspruch auf Entschädigung. Zum anderen macht das deutsche Sanierungs- und Abwicklungsgesetz (SAG) deutlich, was mit höheren Einlagen geschehen kann.

Das SAG setzt seit dem Inkrafttreten im Januar 2015 EU-Regeln (nach SRM) um und soll verhindern, das Steuerzahler Banken retten müssen. So kann die Abwicklungsbehörde durch das Prinzip der Gläubigerbeteiligung die Verbindlichkeiten einer Bank ganz oder teilweise abschreiben oder zum Beispiel in Anteile am Institut umwandeln. Alarmierend für Sparer: Die Abwicklungsbehörde kann ebenso Einlagen über 100.000 EUR von Bankkunden einfach per Verwaltungsakt einbehalten um eine notleidende Bank geordnet abzuwickeln oder zu sanieren.

Ein Blick in die Veröffentlichung der BaFin zum Gesetz zur Sanierung und Abwicklung von Kreditinstituten zeigt schnell die Brisanz. So schreibt die BaFin in Ihrer eben erwähnten Veröffentlichung vom 5. Januar 2015:

"Von besonderer Bedeutung wird künftig vor allem das Instrument der Gläubigerbeteiligung sein. Anteilsinhaber und Gläubiger können nun im Krisenfall an den Verlusten und der Rekapitalisierung des Instituts beteiligt werden. Ziel ist es, die Bewältigung von Bankenkrisen nicht mehr mit Steuergeldern zu finanzieren.

Um zu gewährleisten, dass im Fall einer Krise genügend Verbindlichkeiten vorhanden sind, um das Instrument der Gläubigerbeteiligung nutzen zu können, schreibt das SAG vor, dass die Institute einen Mindestbetrag an geeigneten Verbindlichkeiten vorhalten müssen. Wie hoch diese Quote ist, wird für jedes Institut individuell bestimmt."

Entwarnung kommt vom Bundesverband deutscher Banken läuft: Für Banken, deren erweiterte Einlagensicherung über den Bundesverband deutscher Banken läuft, würde dessen Einlagensicherungsfonds einspringen, sollte die BaFin Verbindlichkeiten eines kriselnden Kreditinstitutes herabschreiben. Anleger müssten also auch bei Einlagen von mehr als 100.000 EUR keine Verluste befürchten, denn: sind Einlagen von Bail-in-Maßnahmen betroffen, die in Übereinstimmung mit dem Sanierungs- und Abwicklungsgesetz durchgeführt werden, stellt dies einen Sicherungsfall im Sinne des Statuts des Einlagensicherungsfonds dar; folglich sind diese Einlagen im Falle eines Bail-ins im gleichen Umfang geschützt, wie in allen sonstigen Sicherungsfällen.

Empfehlung der Redaktion: Nie mehr als 100.000 EUR bei einer Bank anlegen. Größere Spareinlagen auf mehrere sorgfältig ausgewählte Banken verteilen um das Risiko zu verringern. Auch das Platzieren eines Teils des liquiden Vermögens in einem Drittland stellt eine Option dar. Bei der Suche nach geeigneten Angeboten, um das Geld wie empfohlen zu diversifizieren, helfen unser Tagesgeldrechner und unser Festgeldrechner.

Einlagensicherung in Ländern außerhalb der EU

Einlagensicherung in China

Seit dem 1. Mai 2015 hat nun auch China eine Einlagensicherung für Sparer eingeführt. Ab diesem Zeitpunkt werden Spareinlagen bis zu einer Höhe von 500.000 Yuan (derzeit rund 65.000 EUR) pro Sparer abgesichert. Höhere Spareinlagen bleiben nach wie vor unbesichert.

Mit der Einführung einer Einlagensicherung will die chinesische Regierung Risiken im Finanzsektor verringern und Sparern die Nervosität bei (tatsächlichen oder vermuteten) Schieflagen einzelner Banken nehmen. Bislang waren Bankenpleiten in China allerdings nicht an der Tagesordnung, da der Staat die Sicherstellung der Liquidität und Zahlungsfähigkeit jederzeit garantiert hat. Dennoch gab es 2014 bereits Bank-Runs auf mehrere Institute in Ostchina, die auf Gerüchten über deren Zahlungsunfähigkeit basierten (siehe dazu etwa die Berichte auf Reuters.com oder der FAZ).

Fazit zur Einlagensicherung innerhalb der EU

Bei der Eröffnung eines Tagesgeldkontos in einem der EU-Länder sollte immer die Einlagensicherungsgrenze beachtet werden, auch wenn der Fall einer Insolvenz unwahrscheinlich ist. Wie hoch die Sicherungsgrenzen einzelner Banken sind, können Sie unseren Vergleichen in der Spalte "Einlagensicherung entnehmen":

EU-Einlagensicherung

Vorschlag der EU-Kommission für eine einheitliche EU-Einlagensicherung

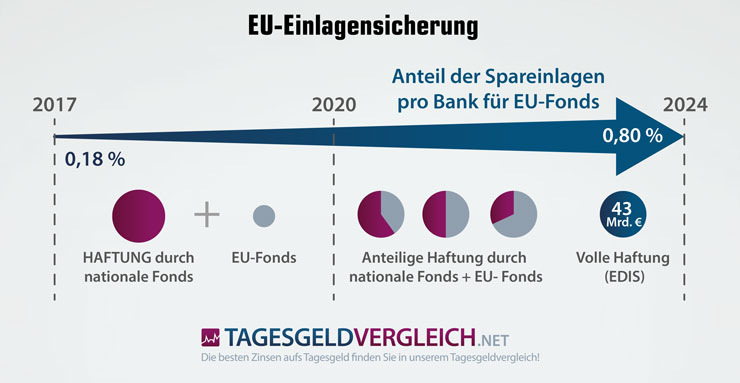

Am 24.11.2015 hat die EU-Kommission ihre Pläne für eine Verordnung einer europaweiten Einlagensicherung (European Deposit Insurance Scheme - EDIS) vorgestellt. Diese Planungen sehen vor, dass ab 2017 schrittweise eine einheitliche Absicherung für Bankeinlagen in Europa eingerichtet wird. Die EU-Einlagensicherung soll die Ersparnisse der Sparer in den verschiedenen Mitgliedsstaaten stärker absichern und die Finanzstabilität innerhalb der EU erhöhen. Die Einführung von EDIS würde bedeuten, dass für alle Einleger der Bankenunion unabhängig von ihrem Wohnort derselbe Schutz gilt. Vorbild für EDIS ist die amerikanische Einlagensicherung FDIC. Die EU-Einlagensicherung bildet die dritte Säule der Bankenunion.

Wie funktioniert die EU-Einlagensicherung?

Alle Banken müssen ab 2017 in nationale Sicherungsfonds einzahlen – zunächst 0,18 Prozent ihrer Spareinlagen. Bis 2024 steigt der Anteil schrittweise auf 0,80 Prozent. Die nationalen Fonds fließen dann in einen einheitlichen EU-Fonds. Zwischen 2017 und 2020 agiert der EU-Fonds als Rückversicherungssystem, d. h. die Gelder aus dem Topf werden nur ausgeschüttet, sofern die nationalen Sicherungssysteme nicht ausreichen. Bis 2024 wird eine gemeinsame Haftung der nationalen und europäischen Sicherungsinstrumente etabliert. Der EU-Anteil steigt jährlich. Ab 2024 sollen nur noch Gelder aus dem EDIS-Topf fließen. Ziel ist eine Gesamthöhe von ca. 43 Milliarden Euro im europäischen Sicherungsfonds. Im Fall einer Bankenpleite wird der Fonds durch Extrabeiträge der übrigen Banken wieder aufgefüllt.

Allen Mitgliedsstaaten steht es frei, über die 0,80 Prozent hinaus, weitere Einlagen für nationale Sicherungszwecke einzusammeln.

Welche Staaten sind an einer EU-Einlagensicherung beteiligt?

Verpflichtend beteiligt wären die 19 Euro-Mitgliedsstaaten. Überdies können sich andere EU-Staaten ebenfalls beteiligen, z. B. Bulgarien oder Rumänien.

Wie hoch ist die Absicherung der Einlagen im Rahmen der EU-Einlagensicherung?

Der neue Topf schützt die Einlagen von Bankkunden weiterhin bis 100.000 Euro pro Person. Geschützt sind Einlagen auf Konten und Sparbüchern. Die Einlagensicherung gilt für alle Banken in Europa. Auch Sparkassen, Landesbanken und Genossenschaftsbanken sind nicht ausgenommen. Bisher haften die jeweiligen Staaten einzeln für diese Summe.

Kritik an der EU-Einlagensicherung aus Deutschland

Die EU-Kommission betrachtet die Einrichtung des European Deposit Insurance Scheme (EDIS) als logische Folge nach der Schaffung einer einheitlichen Bankenaufsicht sowie einer Abwicklungsbehörde. Die Bundesregierung lehnt die vorgelegten Pläne allerdings ab. Kritisiert wird in erster Linie die Vergemeinschaftung der Einlagensicherungssysteme in der EU. Dies setze die falschen Anreize und reduziere nicht das Risiko einer Bankenpleite. Die Bundesregierung möchte verhindern, dass letztlich deutsche Bankkunden für mögliche Bankenpleiten in anderen EU-Ländern mithaften.

Dieser Meinung schloss sich unter anderem der Deutsche Sparkassen- und Giro-Verband (DSGV) an.

Die Deutsche Kreditwirtschaft (DK) lehnt den Kommissionsvorschlag ebenfalls ab und wendet sich "entschieden gegen die vorgeschlagene Umwidmung der vorhandenen Sicherungsmittel sowie künftiger Beitragszahlungen." Zudem sieht die DK die EU-Abwicklungsbehörde nicht als geeigneten Träger einer europäischen Einlagensicherung an.

Wirtschaftswoche Ausgabe 49 vom 27.11.2015

Das wichtigste Argument gegen eine EU-Einlagensicherung hat Mark Fehr in einem Artikel in der Wirtschaftswoche Ausgabe 49 vom 27.11.2015 auf den Punkt gebracht: "Der Plan setzt falsche Anreize und macht Europas Banken nicht sicherer, sondern unsicherer".

Der Gedanke dahinter:derzeit haben erst 14 der 28 Mitgliedsstaaten der EU ihre jeweiligen nationalen Sicherungsfonds überhaupt aufgebaut oder vollständig gefüllt. Die anderen 14 Mitgliedsstaaten würden also für ihren Verzug nicht nur belohnt werden. Ihnen würde auch der Anreiz genommen werden, ihre Einlagen bestmöglich abzusichern. Im Ernstfall wird es die EU schon richten, wenn 2024 deren Sicherungstopf komplett gefüllt ist.

In seinem Artikel geht Mark Fehr auch auf die jüngst erfolgte Reform der Einlagensicherung in den USA aus, die als Blaupause für die neue EU-Einlagensicherung hergehalten hat. Ergebnis: "Die Bilanzrisiken stiegen gerade bei solchen Banken, die besonders von der höheren Absicherung profitierten.". Der Fachbegriff dahinter ist das moralische Risiko (Moral Hazard), hinter derm sich die Tatsache versteckt, dass Risiken umso leichtfertiger eingegangen werden, je vollständiger andere dafür haften.

Trotz der Ablehnung aus Deutschland kann der Vorschlag der EU-Kommission umgesetzt werden. Dafür genügt es, wenn sich eine Mehrheit der EU-Länder im EU-Rat für die Umsetzung entscheidet (mind. 55 Prozent der Mitgliedsstaaten).

Kritische Worte auch von Bundesbank-Präsident Jens Weidmann in der "BILD"

Kritik am geplanten Vorgehen zur Umsetzung der EU-Einlagensicherung kommt auch von Bundesbank-Präsident Jens Weidmann. Der "BILD"-Zeitung gegenüber sagte dieser: "Die Voraussetzungen für eine europäische Einlagensicherung sind nicht erfüllt. Der Zustand der nationalen Bankensysteme hängt noch stark von der nationalen Finanz- und Wirtschaftspolitik ab...".

Faktische Enteignung deutscher Bankkunden und Transferunion durch die Hintertür

Klare Worte kommen auch vom Europaabgeordneten Michael Theurer (FDP) in einer Pressemitteilung auf seiner Webseite. Darin bezeichnet er die Pläne als "faktische Enteignung der deutschen Bankkunden" und als "Transferunion durch die Hintertür".

Hans-Werner Sinn, Präsident des ifo-Instituts nennt EU-Einlagensicherung "katastrophalen Irrsinn"

In Ausgabe 50 der Wirtschaftswoche vom 4.12.2015 schreibt Hans-Werner Sinn, Chef des ifo-Instituts, " die avisierten nationalen Sicherungsfonds könnten den noch gesunden Ländern selbst dann keinen Schutz bieten, wenn sie gefüllt wären". Hintergrund dieser Aussage ist, dass das Volumen der nationalen Sicherungsfonds ja nur 0,80 Prozent der gedeckten Einlagen umfassen soll. Die Hoffnung einiger Politiker, dass sich Verluste für Deutschland maximal auf die Haftungsmasse des nationalen Sicherungstopfes beschränkne würden, nennt er "eine Illusion, weil die Schaffung einer gemeinsamen europäischen Einlagensicherung nach Erschöpfung der vorhandenen Sicherungstöpfe automatisch eine Beanspruchung der Staatengemeinschaft mit sich bringen würde".

EU-Einlagensicherung basiert auf unzureichender Rechtsgrundlage

Ein Gutachten der Deutschen Kreditwirtschaft bestätigt die unzureichende Rechtsgrundlage für ein Europäisches Einlagensicherungssystem (EDIS). Laut dem von Prof. Dr. Herdegen erstellten Gutachten zieht die Europäische Kommission als Grundlage für das geplante Europäische Einlagensicherungssystems (EDIS) den Artikel 114 des Vertrages über die Arbeitsweisen der Europäischen Union (AEUV) heran. Dieser ist aber als Rechtsgrundlage ungenügend. Er könne laut Gutachten "zwar für Maßnahmen, die darauf zielen, Rechts- und Verwaltungsvorschriften der Mitgliedstaaten anzugleichen, in Anspruch genommen werden. Allerdings nur, wenn diese Angleichung dazu diene, Hindernisse für die Marktfreiheiten oder Wettbewerbsverzerrungen zu beseitigen".

Darüber hinaus kommt das Gutachten zu der Feststellung, dass "Beiträge, die von den Banken direkt an EDIS zu zahlen wären, Abgaben (Steuern) im Sinne des Ausnahmetatbestands des Artikels 114 Abs. 2 AEUV darstellen würden". Die Deutsche Kreditwirtschaft kommt zu dem Schluss, dass es einer Änderung des Vertrages über die Arbeitsweisen der Europäischen Union bedarf, um die Hoheit über die geplante Abgabe an eine EU-Agentur zu übertragen, wenn diese in großem Umfang Beiträge von Kreditinstituten sammelt. Mehr zu diesem Thema finden interessierte Leser auch in einem Beitrag des "02elf Abendblatts".

Wie sehen die Vorschläge der EU-Kommission vom 11. Oktober 2017 aus?

Die Kritik an EDIS hat dazu geführt, dass sich die Einführung der Europäischen Einlagensicherung verzögert. Der ursprüngliche Plan kann so nicht mehr umgesetzt werden. Darum stellte die EU-Kommission am 11. Oktober 2017 ein überarbeitetes Konzept vor.

Weiterhin soll es zwei Stufen geben:

- Eine Rückversicherungsphase

- Eine Mitversicherungsphase

Die Rückversicherungsphase soll kürzer sein. Zur zweiten Stufe soll nur dann übergegangen werden, wenn die Risiken verringert wurden.

In der Rückversicherungsphase würde EDIS die nationalen Sicherungssysteme lediglich unterstützen. Es würde für einen beschränkten Zeitraum Geld beisteuern, sollten die nationalen Sicherungssysteme im Krisenfall nicht genügend Mittel zur Verfügung haben, um besicherte Einlagen auszuzahlen. Die nationalen Sicherungssysteme müssten das Geld an EDIS zurückzahlen und Einlagen weiterhin auf nationaler Ebene schützen.

In der Mitversicherungsphase wäre EDIS dann mehr und mehr anstelle der nationalen Systeme für die Einlagensicherung zuständig und würde auch Verluste decken.

Spezielle Staaten: Einlagensicherung in verschiedenen Staaten Europas

Einlagensicherung in Österreich

Update ab Juli 2015: Österreich reformiert Einlagensicherung ab Juli 2015

Der Gesetzentwurf aus dem österreichischen Finanzministerium soll im Juli 2015 in Kraft treten. Damit wäre die gesetzliche Einlagensicherung in Österreich Vergangenheit, der Staat würde dann nicht mehr als Erster in Haftung gehen, wenn es zu Bankenpleiten kommen würde.

"Staat zieht sich aus der Einlagensicherung zurück", schreibt dazu DiePresse.com. Damit wird deutlich, was da in Österreich im Moment passiert. Das hehre Ziel der Europäischen Union, die Einlagensicherung in den einzelnen Staaten zu verbessern, geht völlig nach hinten los.

Bislang sieht die österreichische Einlagensicherung vor, dass bis zu einer Summe von 50.000 Euro die Banken bei einer Pleite haften. Die zweiten 50.000 Euro bis zur EU-weiten Sicherungsgrenze von 100.000 Euro je Kunde garantiert der Staat im Rahmen der gesetzlichen Einlagensicherung.

Notfallfonds für die Banken eingerichtet

Zum Zwecke der Reform der Einlagensicherung wird ein Notfallfonds eingerichtet und mit 1,5 Milliarden Euro gefüllt. Dieser Notfallfonds soll im Falle von Pleiten von österreichischen Banken die Sicherung der Einlagen von bis zu 100.000 Euro je Kunde übernehmen.

Nun mag man ja sagen: es ist ja schön, dass der Staat nicht mehr haftet, wenn es zu Bankenpleiten kommt. Aber im Umkehrschluss bedeutet dies zugleich: ist der Topf einmal leer, dann ist er leer. Und 1,5 Mrd. Euro sind nicht wirklich viel, betrachtet man die Summe der Einlagen größerer Banken.

Ändert sich für Sparer wirklich nichts?

Laut österreichischem Finanzministerium soll sich für Sparer nichts ändern. Doch ist dies wirklich so einfach? Mitnichten. Der Wegfall der staatlichen Garantie im Bereich der Einlagensicherung wirft das ganze bisherige Sicherungssystem über den Haufen. Denn ab Sommer hat der Staat nichts mehr mit der Sicherung der Einlagen seiner Sparer zu tun. Es droht im schlimmsten Falle ein Fiasko für die Sparer in Österreich, sollte auch nur ein einziges großes Institut Pleite gehen. Von mehreren Bankenpleiten erst gar nicht zu reden. Zu diesem Urteil kommt auch die Presse:

- Wiener Zeitung – "Neues Auffangnetz für Sparer"

- ORF.at – "Für Sparer ändert sich nichts"

- DerStandard.at – "Sicherheit für Sparer wird durch Wegfall der Haftung geringer"

Die Pleite einer Großbank wird das System kollabieren lassen

Der Notfallfonds für die Banken, welcher die Absicherung der Einlagen im Rahmen der vorgegebenen Sicherungshöhe von 100.000 Euro je Kunde vornehmen soll, wird jedoch nicht von Anfang an mit 1,5 Milliarden Euro gefüllt sein. Die Banken in Österreich unterliegen lediglich der Verpflichtung, den eigenen Fonds zur Sicherung der Einlagen bis zum Jahr 2024 aufzufüllen – und dies schrittweise.

Selbst dann würde sein Inhalt nur 0,80 Prozent der aktuellen Einlagen auf österreichischen Banken umfassen. Schätzungen zufolge wird der Notfallfonds der Banken im Jahr 2020 rund 745 Millionen Euro enthalten. Im Jahr 2024 würden es dann die angestrebten 1,491 Milliarden Euro sein. Dabei wird es eine Risikoabschätzung geben, welche die Grundlage dafür bieten soll, wie viel Geld welche Bank in den Notfallfonds einzuzahlen hat.

Bereits jetzt ist absehbar, dass der Notfallfonds nicht in der Lage sein wird, bei einer Pleite eines größeren Geldinstituts den Schaden aufzufangen und die Sparer im vollen Umfang der Einlagensicherung auszuzahlen.

Aus fünf Sicherungssystemen mach eins

Bislang gibt es in Österreich fünf verschiedene Sicherungssysteme für die Einlagen der Sparer. Sowohl die Raiffeisenbanken, die Volksbanken, die Sparkassen, die Landeshypothekenbanken und die Privatbanken haben jeweils ihre ganz eigenen Systeme zur Absicherung der angelegten Gelder. Damit soll ab 2019 Schluss sein, danach soll es nur noch eine einzige Einlagensicherung geben, mit dem bereits genannten Notfallfonds.

Noch aber ist dieser Notfallfonds leer, das Geld, das dieser Topf irgendwann enthalten soll, muss erst eingezahlt werden. Jedes Jahr sollen demnach 150 Millionen Euro in den Fonds fließen seitens der Banken. Bereits im Juli dieses Jahres soll die Änderung gelten, bislang ist aber unklar, welche Bank wie viel in den Notfallfonds einzuzahlen hat. Das neue System ist damit alles andere als startklar, soll aber bereits ab diesem Sommer an den Start gehen. Sollte es danach in den kommenden Jahren zu einer Bankenpleite kommen, ist ein finanzielles Desaster in Österreich wohl unausweichlich.

Einlagensicherung in Österreich bis Juli 2015

In Österreich verfügt jeder Bankenverbund über ein eigenes Sicherungssystem. Exakte Zahlen zu den Beiträgen oder zum Vermögen des jeweiligen Fonds werden online nicht publiziert. Auf der Seite der Einlagensicherung der Banken und Bankiers heißt es lediglich: "Wir weisen darauf hin, dass wir keine Auskünfte über die Bonität unserer Mitgliedsinstitute geben können." Die Sicherungsgrenze entspricht bei allen Systemen den Vorgaben der Europäischen Union.

| Banken in den österreichischen Einlagensicherungssystemen | |

|---|---|

| Stand: 30.06.2020 | |

| Einlagensicherung AUSTRIA Ges.m.b.H. (ESA) | 475 |

| Sparkassen-Haftungs Aktiengesellschaft | 49 |

| Sicherungsgrenze | 100.000 Euro |

Einlagensicherung in Lettland

Mit dem 1. Januar 2014 ist Lettland als 18. Land der Euro-Zone beigetreten und hat den Euro als Landeswährung eingeführt. Alle Spareinlagen unterliegen der gesetzlichen Einlagensicherung bis zu 100.000 Euro pro Kunde. Der Schutz erfolgt über den Einlagensicherungsfonds Lettlands (Noguldījumu garantiju fonds).

| Lettland: Noguldījumu garantiju fonds | |

|---|---|

| Deposit Guarantee Fund | - |

| Sicherungsgrenze | 100.000 Euro |

| Stand: 30.06.2020 | |

Einlagensicherung in Großbritannien

In Großbritannien sind zwei Behörden mit der Bankenaufsicht beschäftigt - die Financial Conduct Authority (FCA) soll für das korrekte Verhalten der Banken sowie den Konsumentenschutz sorgen und die Prudential Regulation Authority (PRA) kümmert sich sich um die Kapitalausstattung der Banken und Versicherungen. Der Einlagensicherungsfonds (Financial Services Compensation Scheme) schützt die Einlagen von Privatkunden bis zu einem Betrag von 85.000 GBP (was ca. 100.000 Euro entspricht). Unter dem Schutz des FSCS stehen mehr als 900 Banken, Bausparkassen und Kreditgenossenschaften. Die Erstattungsfrist beträgt 7 Tage.

| Großbritannien: Financial Services Compensation Scheme | |

|---|---|

| Sicherungsgrenze | 85.000 GBP |

| Stand: 30.06.2020 | |

Da die Deckungssumme für Einlagen bei britischen Banken auf 85.000 britische Pfund durch die britische Einlagensicherung FSCS Anfang 2017 angebhoben wurde, beträgt die durch die britische Einlagensicherung abgesicherte Maximalsumme derzeit umgerechnet ca. 99.700 Euro.

Das entspricht annähernd der EU-rechtlichen Verpflichtung der Mitgliedsstaaten, eine Deckungssumme im Gegenwert von 100.000 Euro zu gewährleisten.

Die Europäische Einlagensicherungsrichtlinie verpflichtet die Mitgliedsstaaten, bei unvorhergesehenen Ereignissen wie Währungsschwankungen, ihre Deckungssumme nach Konsultation der Kommission anzupassen. Das wurde im Januar 2017 durch die FSCS getan.

Hinweis zum Brexit: Das Referendum zum EU-Ausstieg der Briten am 23.06.2016 ändert an den Ausführungen nichts. Zunächst verbleibt es bei der Einlagensicherung in Höhe von 85.000 GBP. Das Thema Einlagensicherung wird im Rahmen der Entflechtungsverhandlungen zwischen Großbritannien und der EU zu einem späteren Zeitpunkt aufgegriffen, ist aber nicht tagesaktuell.

Einlagensicherung in Malta

Malta gehört seit 2004 zu den Mitgliedsstaaten der Europäischen Union. Dementsprechend gilt auch in dem südeuropäischen Inselstaat die EU-weit harmonisierte Einlagensicherung. Abgesichert wird dieser Betrag von maximal 100.000 Euro pro Einleger pro Kreditinstitut über den Einlagensicherungsfonds „Depositor Compensation Scheme“. Die Erstattungsfrist bei Ausfall eines Kreditinstituts beträgt 20 Arbeitstage. Der Bankensektor in Malta umfasst 23 Banken.

| Malta: Depositor Compensation Scheme (DCS) | |

|---|---|

| Banken | 21 |

| Repräsentanzen ausl. Finanzdienstleister | 2 |

| Sicherungsgrenze | 100.000 Euro |

| Stand: 30.06.2020 | |

Einlagensicherung in den Niederlanden

Update ab 2015: Umstellung der Finanzierung der Einlagensicherung

Auch die Niederlande stellen 2015 die Finanzierung ihrer Einlagensicherung demäß den EU-Beschlüssen zur Harmonisierung der europäischen Einlagensicherung um. Bis 2024 sollen dann 0,80 Prozent der geschützten Einlagen als Sicherungsvermögen im nationalen Sicherungsfonds vorhanden sein. Alle Banken werden in diesen Fonds jährliche Beträge einzahlen.

Gesetzliche Einlagensicherung in den Niederlanden

Beim niederländischen Einlagensicherungssystem gilt nach wie vor eine Sicherungsgrenze von 100.000 Euro je Kunde und Bank. Das Gebührensystem des von der niederländischen Zentralbank gemanagten Sicherungsfonds "depositogarantiestelsel" wurde zwischenzeitlich umfassend modernisiert. Künftiges Ziel ist ein Vermögen von einem Prozent der zu schützenden Einlagen. Das entspricht etwa einem Betrag von knapp vier Milliarden Euro. 15 Jahre wird es nach Schätzungen des Einlagensicherungssystems und des Finanzministeriums der Niederlande dauern, ehe dieses Volumen erreicht ist.

Wer sich als Sparer über die Einlagensicherung in den Niederlanden informieren will, kann das telefonisch unter #31 (0) 800 / 0201068 oder http://www.dnb.nl tun. Die Webseite der niederländischen Zentralbank stellt alle Informationen auch auf Englisch bereit.

Ablauf eines Entschädigungsfalls

Stellt die niederländische Zentralbank den Entschädigungsfall fest, werden Sparer in der Regel persönlich darüber informiert. Zusätzlich veröffentlicht sie den betreffenden Fall auf ihrer Webseite (http://www.dnb.nl). Sparer können nun binnen drei Monaten ab Erklärung des Entschädigungsfalls auf der ihnen mitgeteilten Webseite der Zentralbank ihre Ansprüche geltend machen und einen Antrag auf Rückerstattung ihrer Einlagen stellen. Der Antrag ist auf Englisch zu stellen. Mit der Rückzahlung beginnt die Zentralbank spätestens 20 Werktage nach Feststellung des Entschädigungsfalls. Sie hat ab Beginn der Rückzahlung sieben Tage dafür Zeit, alle Sparer zu entschädigen.

Einlagensicherung in Schweden

Schweden ist eines der Länder in Europa, das von allen Agenturen durchweg Bestnoten beim Rating erhält. Bei der Einlagensicherung jedoch, müssen Sparer etwas aufpassen und unterscheiden, ob Sie bei einer schwedischen Bank mit einer Niederlassung in Deutschland oder sparen oder ihr Geld direkt bei der Bank in Schweden anlegen.

Bei schwedischen Banken mit Niederlassung in Deutschland sind Einlagen bis zu einer Höhe von 100.000 Euro je Kunde und Bank gesetzlich geschützt. Zu diesen Banken gehört zum Beispiel die IKANO Bank.

Kundeneinlagen bei Banken mit Sitz in Schweden hingegen sind seit dem 1. Januar 2021 in Höhe von bis zu 1.050.000 schwedischen Kronen pro Sparer und Bank gesetzlich abgesichert. Wie der Blick auf einen Währungsrechner zeigt, kann die Einlagensicherung in dem Fall zeitweise weniger als die in Deutschland bekannten 100.000 Euro pro Sparer und Bank betragen. Anleger, die ihr Geld bei Banken wie Klarna oder der Nordax Bank angelegt haben, sollten daher immer mal einen Blick auf den aktuellen Wechselkurs der schwedischen Krone zum Euro haben.

Einlagensicherung in Norwegen

Norwegen wird wie Schweden von allen Rating-Agenturen mit Top-Noten bewertet. Auch hier müssen Sparer seit Januar 2019 genauer hinsehen, wie hoch die Einlagensicherung ist, die für sie gilt.

Vor 2019 galt für aller Sparer einheitlich eine Einlagensicherung bis 2 Millionen Norwegische Kronen je Kunde (ca. 200.000 Euro). Seit 2019 ist es für Bürger der Europäischen Union komplizierter geworden. Für norwegische Banken mit Zweigstellen in der EU gilt seither eine Einlagensicherung bis 100.000 Euro, während für Anleger in Norwegen weiterhin die Einlagensicherung bis 2 Millionen NOK je Kunde gilt.

Manche norwegische Banken haben ihre Geschäfte zudem als grenzübergreifende Aktivitäten organisiert. Das heißt sie operieren auch in der EU von Norwegen aus. Zu diesem Banken zählen auch die über WeltSparen zugänglichen Banken Monobank, BN Bank und Komplett Bank. Bis 2018 galt für sie ebenfalls die Einlagesicherung bis 2 Millionen NOK je Kunde. Seit 2019 sind Einlagen bei diesen Banken hingegen bis 100.000 Euro je Kunde geschützt.

| Norwegen: Norwegian Banks’ Guarantee Fund | |

|---|---|

| Banken | 130 |

| Sicherungsgrenze | 100.000 EUR (für EU-Bürger) |

| Stand: 30.06.2020 | |

Die Länderratings

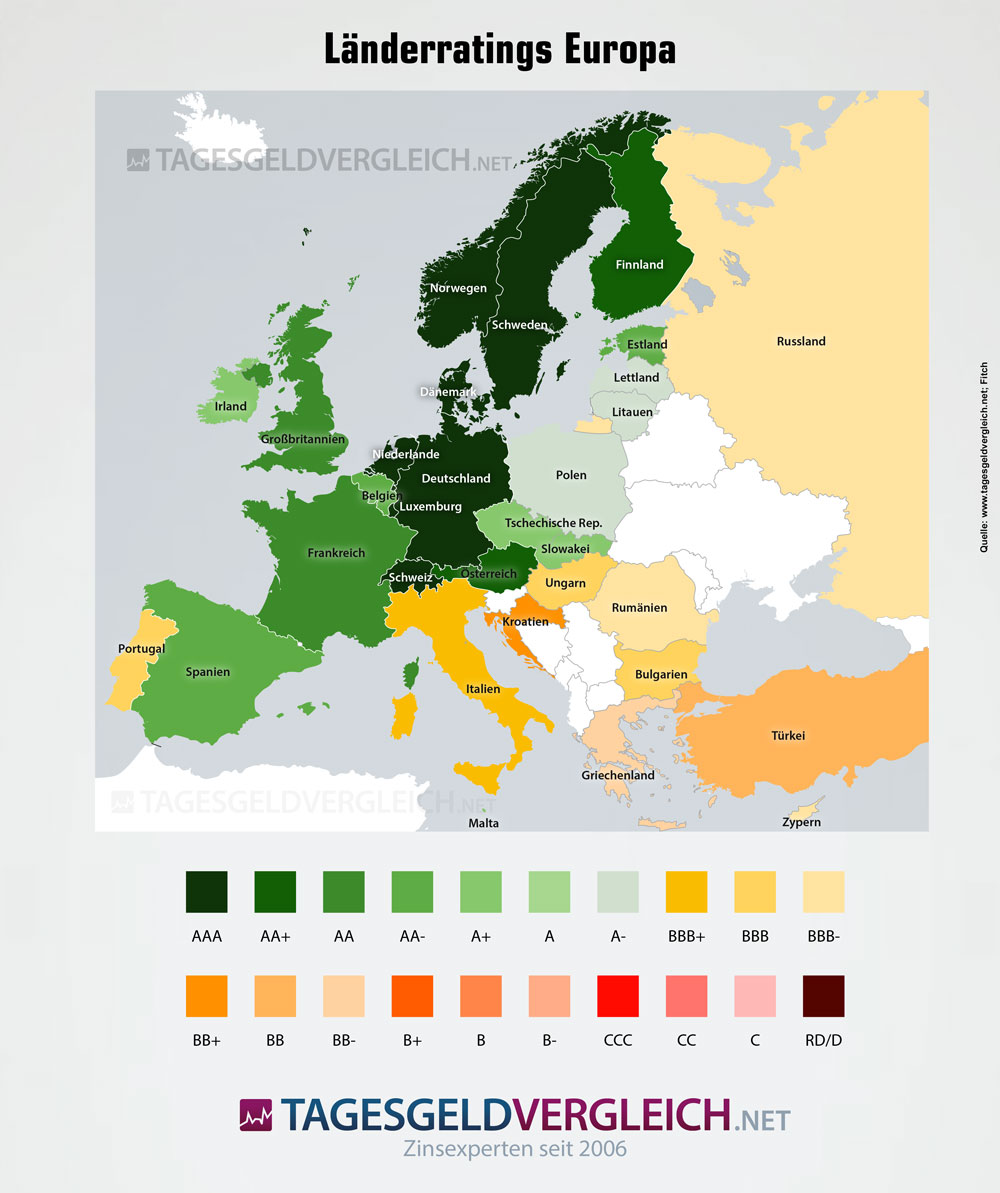

Berücksichtigt man nicht nur den Aufbau der Einlagensicherungssysteme, sondern darüber hinaus auch die Ratings der Länder, ergibt sich ein insgesamt recht positives Bild. Mit Ausnahme Lettlands und Malta, denen drei Ratingagenturen lediglich eine „durchschnittliche Bonität“ bescheinigen, erreichen Deutschland, Österreich, die Niederlande und auch Großbritannien allesamt Wertungen, die eine hohe Sicherheit für Anleger widerspiegeln. Auch die Aussichten sind weitgehend stabil. Einige Agenturen sind etwas pessimistischer. Malta hat als einzige der hier verglichenen Nationen positive Vorzeichen für die Zukunft.

| Land | Short term credit rating | Long term credit rating | Stand | ||||||

|---|---|---|---|---|---|---|---|---|---|

| S&P | Moody‘s | Fitch | DBRS | S&P | Moody‘s | Fitch | DBRS | ||

| Albanien | B | - | - | - | BB- | B1 | - | - | Sep 24 |

| Belgien | A-1+ | P-1 | F1+ | R-1 (high) | AA | Aa3 | AA- | AA | Sep 24 |

| Bosnien und Herzegowina | B | - | - | - | B+ | B3 | - | - | Sep 24 |

| Bulgarien | A-2 | - | F2 | - | BBB | Baa1 | BBB | - | Sep 24 |

| Dänemark | A-1+ | P-1 | F1+ | R-1 (high) | AAA | Aaa | AAA | AAA | Sep 24 |

| Deutschland | A-1+ | - | F1+ | R-1 (high) | AAA | Aaa | AAA | AAA | Sep 24 |

| Estland | A-1 | - | F1+ | R-1 (middle) | A+ | A1 | A+ | AA (low) | Sep 24 |

| Finnland | A-1+ | P-1 | F1+ | R-1 (high) | AA+ | Aa1 | AA+ | AA (high) | Sep 24 |

| Frankreich | A-1+ | - | F1+ | R-1 (high) | AA- | Aa2 | AA- | AA (high) | Sep 24 |

| Griechenland | A-3 | (P)NP | F3 | R-2 (middle) | BBB- | Ba1 | BBB- | BBB (low) | Sep 24 |

| Großbritannien | A-1+ | - | F1+ | R-1 (high) | AA | Aa3 | AA- | AA | Sep 24 |

| Italien | A-2 | P-3 | F2 | R-1 (low) | BBB | Baa3 | BBB | BBB (high) | Sep 24 |

| Irland | A-1+ | P-1 | F1+ | R-1 (high) | AA | Aa3 | AA | AA | Sep 24 |

| Kroatien | A-2 | - | F1 | - | A- | Baa2 | A- | - | Sep 24 |

| Lettland | A-1 | - | F1 | R-1 (low) | A | A3 | A- | A | Sep 24 |

| Liechtenstein | A-1+ | - | - | - | AAA | - | - | - | Sep 24 |

| Litauen | A-1 | - | F1+ | R-1 (middle) | A | A2 | A | A (high) | Sep 24 |

| Luxemburg | A-1+ | - | F1+ | R-1 (high) | AAA | Aaa | AAA | AAA | Sep 24 |

| Malta | A-2 | - | F1+ | R-1 (middle) | A- | A2 | A+ | A (high) | Sep 24 |

| Niederlande | A-1+ | P-1 | F1+ | R-1 (high) | AAA | Aaa | AAA | AAA | Sep 24 |

| Norwegen | A-1+ | - | F1+ | R-1 (high) | AAA | Aaa | AAA | AAA | Sep 24 |

| Österreich | A-1+ | P-1 | F1+ | R-1 (high) | AA+ | Aa1 | AA+ | AAA | Sep 24 |

| Polen | A-1 | P-1 | F1 | R-1 (low) | A | A2 | A- | A | Sep 24 |

| Portugal | A-2 | P-2 | F1 | R-1 (low) | A- | A3 | A- | A | Sep 24 |

| Rumänien | A-3 | P-3 | F3 | - | BBB- | Baa3 | BBB- | - | Sep 24 |

| Russland | - | Withdrawn | - | - | - | Withdrawn | - | - | Sep 24 |

| Schweden | A-1+ | P-1 | F1+ | R-1 (high) | AAA | Aaa | AAA | AAA | Sep 24 |

| Schweiz | A-1+ | - | F1+ | R-1 (high) | AAA | Aaa | AAA | AAA | Sep 24 |

| Serbien | B | - | B | - | BB+ | Ba2 | BB+ | - | Sep 24 |

| Slowakei | A-1 | - | F1 | R-1 (low) | A+ | A2 | A- | A | Sep 24 |

| Spanien | A-1 | (P)P-2 | F1 | R-1 (low) | A | Baa1 | A- | A | Sep 24 |

| Tschechien | A-1+ | (P)P-1 | F1+ | - | AA | Aa3 | AA- | - | Sep 24 |

| Türkei | B | - | B | - | B+ | B1 | BB- | - | Sep 24 |

| Ungarn | A-3 | - | F2 | - | BBB- | Baa2 | BBB | - | Sep 24 |

| Zypern | A-2 | (P)P-2 | F1 | R-1 (low) | BBB+ | Baa2 | BBB+ | BBB (high) | Sep 24 |

| Alle Angaben ohne Gewähr | |||||||||

Wie diese Ratings einzuordnen sind, zeigen unsere nachfolgenden Grafiken:

Hohe Sicherheit der Spareinlagen

Unter dem Strich sind die Einlagen in allen Ländern aktuell sicher – zumindest bis 100.000 Euro. Sparer, die sich für eine Bank mit Sitz im Ausland entscheiden, müssen sich allerdings darüber bewusst sein, dass sie sich im Entschädigungsfall grundsätzlich an das zuständige Einlagensicherungssystem wenden müssen.

Die 10 wichtigsten Fragen zur Einlagensicherung

1. Wie hoch ist die gesetzliche Einlagensicherung?

Die gesetzliche Einlagensicherung (in Deutschland z. B. über die Entschädigungseinrichtung deutscher Banken GmbH) schützt Einlagen bis zu einem Betrag von 100.000 Euro pro Kunde. Sämtliche Banken sind verpflichtet einer entsprechenden Entschädigungseinrichtung anzugehören (siehe: Einlagensicherungs- und Anlegerentschädigungsgesetz – EAEG).

Ausnahmen bilden Sparkassen, Landesbanken, Landesbausparkassen sowie Genossenschaftsbanken, die eigene Sicherheitssysteme besitzen. Diese sind zwar nicht mehr von der Zuordnung zu einem Einlagensicherungssystem befreit, können ihre verbundsinternen Systeme aber anerkennen lassen - so steht es im Einlagensicherungsgesetz vom 28. Mai 2015. Dies ist auch geschehen. Sowohl die Institutssicherungen der Sparkassen-Finanzgruppe als auch die des BVR wurden von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) anerkannt.

Ebenfalls im Einlagensicherungsgesetz verankert ist die Verpflichtung, dass deutsche Einlagensicherungssysteme ein Mindestvermögen von 0,8% der gedeckten Einlagen aufbauen müssen. Enthalten im gesetzlichen Entschädigungsanspruch sind ggf. auch Ansprüche auf Zinsen. Der Entschädigungsanspruch vermindert sich insoweit, als der durch den Entschädigungsfall eingetretene Vermögensverlust durch Leistungen Dritter ausgeglichen wird (EAEG § 4 Abs. 3).

2. Gilt die gesetzliche Einlagensicherung nur in Deutschland?

Die Europäische Union (EU) hat sich das Ziel gesetzt, die Einlagen privater Kunden in ihren Mitgliedsstaaten einheitlich zu schützen. Entsprechend sind die betreffenden Banken verpflichtet, einem staatlichen Einlagensicherungssystem des jeweiligen Landes anzugehören. Die derzeitigen Vorgaben sind in den EG-Richtlinien 94/19/EG und 2009/14/EG geregelt. Die Mitgliedsstaaten können allerdings in ihrer nationalen Gesetzgebung bessere Konditionen festlegen. Der garantierte Höchstbetrag liegt bei 100.000 Euro pro Kunde zu 100 %.

Die Einlagensicherung bis 100.000 Euro gilt in Belgien, Bulgarien, Dänemark, Deutschland, Estland, Finnland, Frankreich, Griechenland, Großbritannien (hier: 75.000 GBP – ca. 88.000 Euro), Irland, Italien, Lettland, Litauen, Luxemburg, Malta, Niederlande, Österreich, Polen, Portugal, Rumänien, Schweden, Slowakei, Slowenien, Spanien, Tschechien und Ungarn.

Abweichende Regelungen gibt es z. B. in Norwegen (2 Mio. NOK), Island, Schweiz (100.000 CHF) und Russland.

3. Wie sind Einlagen über 100.000 Euro abgesichert?

Bei vielen Privatbanken in Deutschland existiert neben der gesetzlichen Einlagensicherung eine erweiterte (freiwillige) Einlagensicherung, z. B. über den Bundesverbandes Öffentlicher Banken Deutschlands e.V. oder den Einlagensicherungsfonds des Bundesverbandes Deutscher Banken (BdB). Über diese zusätzlichen Sicherungssysteme sind Einlagen von Privatkunden oft in Millionenhöhe oder sogar unbegrenzt abgesichert. Allerdings gilt in der Regel, dass Rechtsansprüche gegen die Fonds ausgeschlossen sind. Alle Leistungen erfolgen außerdem nur auf Basis der Leistungsfähigkeit des entsprechenden Fonds.

Neben den Einlagensicherungsfonds existieren bei Sparkassen bzw. Volksbanken & Raiffeisenbanken eigene Verbundsysteme. Diese Sicherungssysteme basieren auf dem Solidaritätsprinzip, d. h. wenn ein zugehöriges Institut zahlungsunfähig wird, übernehmen die übrigen Mitglieder des Verbunds dessen Verbindlichkeiten. Einlagen sind hier in praktisch unbegrenzter Höhe abgesichert.

4. Wie sicher ist mein Geld, wenn die Sicherungsgrenze des Einlagensicherungsfonds künftig sinkt?

2015 sank die Sicherungsgrenze des Einlagensicherungsfonds des Bundesverbandes Deutscher Banken von 30 Prozent auf 20 Prozent des haftenden Eigenkapitals des jeweiligen Finanzinstituts. Den normalen Sparer dürfte diese Entwicklung kaum treffen, wie das nachfolgende Beispiel zeigt. Darin haben wir die Absicherung der Einlagen von Privatkunden in Hinsicht auf die Entwicklung der Sicherungsgrenze dargestellt.

Quelle: Tagesgeldvergleich.net/Consorsbank/Volkswagen Bank

Wissenswert: Die prozentuale Sicherheitsgrenze des Einlagensicherungsfonds des Bundesverbandes Deutscher Banken (BdB) wurde in den letzten Jahren weiter abgesenkt. Nach der Absenkung auf 20 Prozent im Jahr 2015 folgte am 1. Januar 2020 eine weitere auf 15 Prozent. Seit dem 1. Januar 2025 liegt der Prozentsatz nur noch bei 8,75 Prozent des haftenden Eigenkapitals. Wie unser Beispiel zeigt, bleibt der Einlagenschutz aber weiterhin hoch. Selbst wenn eine Bank nur über das hierzulande mindestens veranschlagte Eigenkapital von fünf Millionen Euro verfügen würde, betrüge die Mindestabsicherung 2025 noch mindestens 438.000 Euro. Bei einem angenommenen Einlagenvolumen pro Kopf von 34.182 Euro (Stand: 2024 – Quelle: EZB) ausreichend. Außerdem gilt unvermindert die gesetzliche Einlagensicherung bis 100.000 Euro.

In Ergänzung zu den bekannten Sicherungsgrenzen wurde ein sogenannter "höchstmöglicher Entschädigungsbetrag eingeführt." Seit dem 1.1.2025 betragen die höchstmöglichen Entschädigungsbeträge drei Millionen Euro für die privaten Einleger, Stiftungen und die Gesellschaften bürgerlichen Rechts und 30 Millionen Euro für alle anderer Einleger im Sinne des § 6 Abs. 3 SESF.

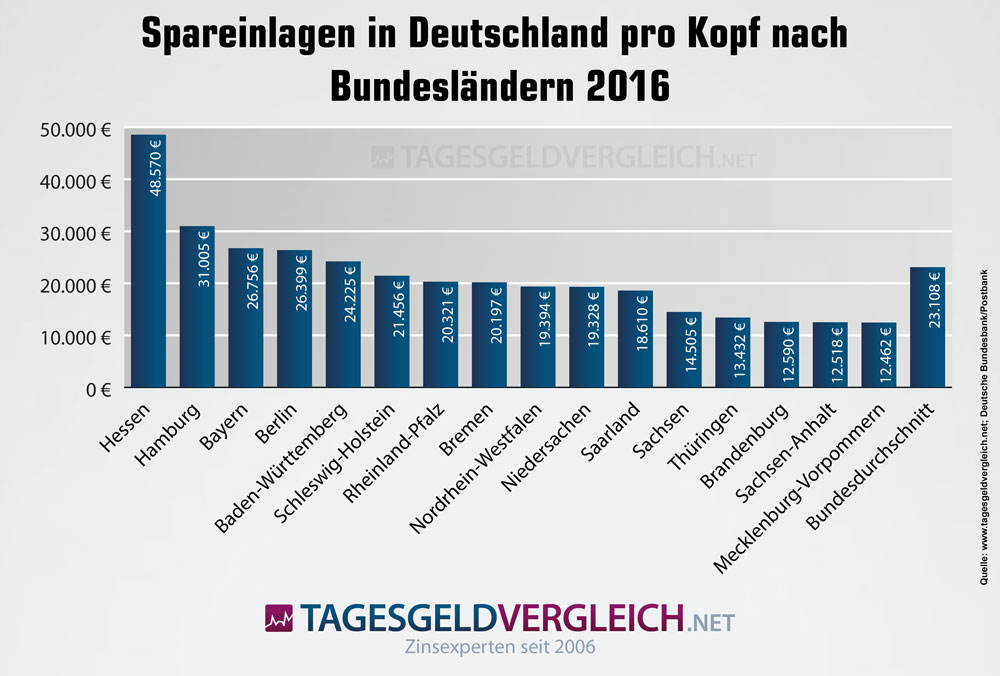

* Durchschnittswerte - Quelle: Bundesbank/Postbank

5. Wie viel Geld umfasst der Einlagensicherungsfonds des Bundesverbandes Deutscher Banken?

Zur Höhe des Einlagensicherungsfonds (BdB) wird generell keine Stellung genommen. Schätzungen gehen von ca. 5 bis 5,5 Milliarden Euro aus. An anderer Stelle wird ein "niedriger zweistelliger Milliardenbetrag" genannt. Begründet wird das wenig transparente Verhalten u. a. mit wettbewerbsrechtlichen Gründen. Immerhin: Seit dem Entstehungsjahr 1976 hat der Entschädigungsfonds mehr als 30 Entschädigungsfälle abgewickelt und die gestellten Ansprüche immer erfüllt.

6. Wie lässt sich erkennen, ob meine Bank sicher ist?

Generell wird empfohlen, die staatliche Einlagensicherung immer zu beachten, d. h. bei einer Bank nicht mehr als 100.000 Euro zu parken. Wer mehr Kapital anlegen will, sollte sein Geld gegebenenfalls auf mehrere Finanzinstitute verteilen. Im Idealfall lässt sich der Anlagebetrag innerhalb des Drei-Säulen-Bankensystems verteilen – also auf Privatbanken, Sparkassen sowie Volks- und Raiffeisenbanken. Wir empfehlen zusätzlich immer einen Blick auf die Bonität der Banken. Wie es um diese bestellt ist, lässt sich an den Ratings der Ratingagenturen ablesen. Mehr dazu findet sich in unserem separaten Ratgeber.

Bei Banken, die im europäischen Ausland angesiedelt sind, sollte geprüft werden, ob eine Einlagensicherung besteht. Üblicherweise sind die Einlagen über die europaweit einheitlich geregelte Einlagensicherung bis 100.000 Euro abgesichert. Für diese Sicherungssysteme haftet im Zweifel der jeweilige Staat, sodass erneut die Bonität ins Spiel kommt – in diesem Fall die entsprechenden Länderratings.

7. Wie wirkt sich die europ. Bankenunion auf die Einlagensicherung aus?

Im Rahmen der Finanzkrise wurde die Idee einer Bankenunion geschmiedet, die in den kommenden Jahren mehr Sicherheit und Stabilität in das europäische Finanzsystem bringen soll. Details dazu haben wir Ihnen bereits hier vorgestellt. Unter anderem sollen normale Sparer von der Reform profitieren.

Ein erster Pfeiler der Bankenunion steht bereits: Seit November 2014 hat die Europäische Zentralbank (EZB) die Bankenaufsicht über rund 120 systemrelevante Banken übernommen (siehe Single Supervisory Mechanism, SSM – einheitlicher europäischer Bankenaufsichtsmechanismus). Die wichtigsten grenzüberschreitend tätigen Finanzinstitute mit einer Bilanzsumme von mehr als 30 Milliarden Euro werden nach einheitlichen Kriterien durch die EZB kontrolliert. Unter den 120 Großbanken sind auch 21 deutsche Finanzhäuser. Die übrigen ca. 6.000 Banken in Europa unterstehen weiterhin einer nationalen Finanzaufsicht. Allerdings hat sich die EZB generell das Recht vorbehalten im Notfall einzuschreiten – was viele Experten kritisch sehen.

Als zweiter Pfeiler wird der einheitliche Abwicklungsmechanismus (Single Resolution Mechanism – SRM) angesehen. Jener soll marode Banken restrukturieren oder abwickeln. In diesem Zusammenhang ist der Aufbau eines Notfallfonds geplant, in den die Banken der Eurozone innerhalb von 8 Jahren 55 Milliarden Euro packen werden. Bis 2022 zahlen die Finanzinstitute in ländereigene Töpfe, ab 2024 fließen die Gelder zusammen. Inwiefern der Betrag ausreicht, um systemrelevante Banken vor einer Pleite zu bewahren, darf indes hinterfragt werden.

Der letzte Pfeiler ist hinsichtlich der Spareinlagen von Privatkunden von besonderer Relevanz: Die Einlagensicherung. Basierend auf einem einheitlichen System (Deposit Guarantee Schemes – DGS) sind Einlagen bis zu einer Höhe von 100.000 Euro geschützt. Die Haftungskette sieht vor, dass zunächst die Eigentümer (bzw. Aktionäre) und Gläubiger einer kriselnden Bank zur Rettung herangezogen werden. Unterm Strich müssen diese für min. 8 Prozent der Bilanzsumme einstehen. Ist nicht genügend Geld vorhanden, werden Kunden mit Einlagen über 100.000 Euro ebenfalls beansprucht. Reicht das Kapital immer noch nicht, wird Geld aus dem Bankenabwicklungsfonds zugeschossen.

8. Wie lange dauert die Auszahlung im Entschädigungsfall?

Seit dem 31. Mai 2016 liegt die Auszahlungsfrist in Deutschland bei 7 Arbeitstagen. Innerhalb dieses Zeitfensters muss der Sparer sein Geld über die Einlagensicherung zurückerhalten. (Richtlinie 2014/49/EU). Die Ansprüche der Sparer verjähren nach fünf Jahren.

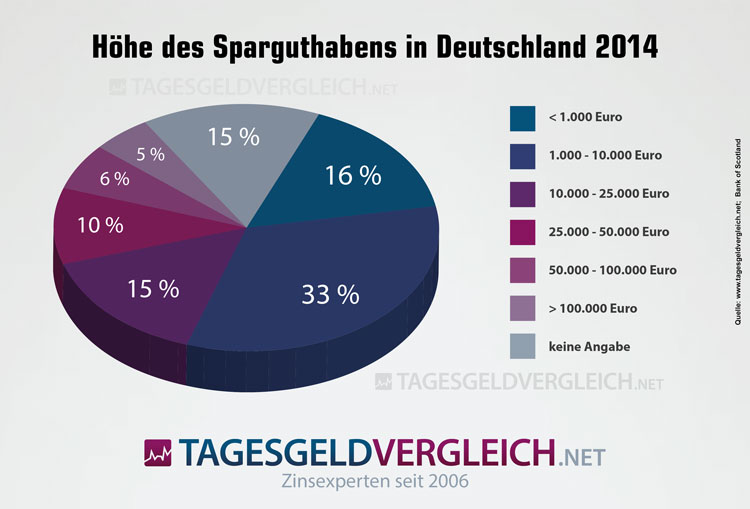

9. Wie viele Deutsche besitzen Spareinlagen über 100.000 Euro?

2014 lag nach einer Forsa-Umfrage der Anteil von Personen, die über ein Sparguthaben von mehr als 100.000 Euro verfügen bei rund 5 Prozent. Befragt wurden 1.676 Personen im Alter von 18 bis 69 Jahren.

Quelle: Bank of Scotland

10. Wie sicher sind Tagesgeld und Festgeld?

Tagesgeld- und Festgeldkonten gehören zu den Anlagen, bei denen praktisch kein Risiko besteht. Wird die gesetzliche Einlagensicherung beachtet (bis 100.000 Euro) kann sich der Sparer im Grunde entspannt zurücklehnen. Sollen höhere Beträge angelegt werden, sollte sich der Anleger mit den erweiterten Einlagensicherungssystemen auseinandersetzen, die wir auf dieser Seite skizziert haben. Sicherlich bieten andere Geldanlagen gegebenenfalls bessere Renditeaussichten, allerdings steigt mit dem erwartbaren Zins in der Regel auch das Risiko.

Autor: Mario Hess