Was tun bei Bankenpleite? - Ablauf von Entschädigungsfällen

Wer Geld anlegt, egal ob in Deutschland selbst oder im Ausland, für den sollte die Absicherung seiner Einlagen eine wichtige Rolle spielen. In den vergangenen Jahren haben gleich mehrere Banken mit einer Pleite von sich reden gemacht. Hierzulande waren die Sparer der noa bank von der Schließung der Bank durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) betroffen. In weiteren Fällen hatten deutsche Anleger ihr Geld bei der isländischen Kaupthing Bank und der portugiesischen BES auf Sparkonten angelegt. Zuletzt kam es im Rahmen der Ukraine-Krise zur Insolvenz der Sberbank Europe AG.

In allen Fällen zeigt sich, wie die jeweilige gesetzliche Einlagensicherung arbeitet und wie lange es bis zur Auszahlung der Sicherheitssumme dauert. Dabei ist der Ablauf in Ländern außerhalb der Europäischen Union (Island) ein anderer als es in Ländern innerhalb der EU bzw. in Deutschland der Fall ist.

Worauf sollte bei Spareinlagen geachtet werden – Stolperfallen bei Kapitalanlagen

In Deutschland sind die Spareinlagen garantiert – sagten zumindest vor einigen Jahren Kanzlerin Merkel und der damals amtierende Bundesfinanzminister Peer Steinbrück. So einfach, wie sich dies angehört hat, ist es jedoch nicht. Denn garantiert ist nur der Anlagebetrag, der bis zur Höhe der Gesetzlichen Einlagensicherung angelegt wird. In der Europäischen Union wurde die Gesetzliche Einlagensicherung harmonisiert und liegt aktuell bei 100.000 Euro pro Anleger.

Ein Unterschied zu den restlichen Mitgliedsländern der EU sind die zusätzlichen Sicherungssysteme in Deutschland. MERKE: diese zusätzlichen Sicherungssysteme sind nicht gesetzlich garantiert. Im Falle von Bankenpleiten bedeutet dies nicht zwangsläufig, dass Kunden, deren Gelder verloren gegangen sind, auch tatsächlich bedient werden können. Eine Rechtsgültigkeit hierfür gibt es nicht. Kritiker gehen davon aus, dass es ein Sicherungssystem wie den freiwilligen Einlagensicherungsfonds des Bundesverbandes deutscher Banken (BdB) letztlich nur auf dem Papier geben kann. Sollten mehrere Bankenpleiten das System überrollen, wären diese Sicherungseinrichtungen wohl eher überfordert und nicht in der Lage, im Entschädigungsfall alle Kunden zu bedienen.

Stolperfallen gibt es aufgrund der geltenden Rechtslage und der vor einigen Jahren harmonisierten Finanzmechanismen für Einlagensicherungssysteme (Richtlinie 94/19/EG) nur bei Banken außerhalb der EU. Hier sollten Sparer jeweils im Einzelfall prüfen, wie solide eine Bank in Wirklichkeit ist und wie es mit der Absicherung der angelegten Gelder bei der jeweiligen Bank aussieht.

Die Mitgliedsstaaten der Europäischen Union unterwerfen sich einem einheitlichen Schutzniveau für Einleger. So sind grundsätzlich 100.000 Euro pro Einleger, nicht pro Einlage geschützt. Finanziert werden die Sicherungssysteme durch Beitragszahlungen.

Bankenpleite - Was tun bei Insolvenz?

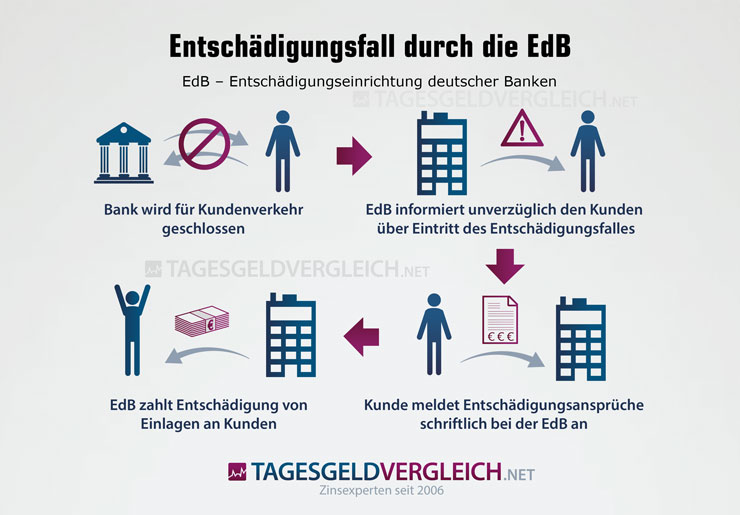

Wird einer Bank, die dem deutschen Einlagensicherungssystem unterstellt ist, Zahlungsunfähigkeit attestiert, so werden Einleger von der Entschädigungseinrichtung deutscher Banken (EdB) unverzüglich benachrichtigt. Die EdB verschickt ein Formular zur Anmeldung der Ansprüche auf Entschädigung der bei der Bank unterhaltenen Einlagen. Die Ansprüche müssen innerhalb eines Jahres nach Unterrichtung schriftlich angemeldet werden.

Die EdB hat ordnungsgemäß geprüfte Ansprüche spätestens 7 Arbeitstage nach der Feststellung des Entschädigungsfalls zu erfüllen. In besonderen Fällen kann die Frist mit Zustimmung der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) verlängert werden.

Hinweis: Sie können diese Grafik auch auf Ihrer Webseite einbinden. Kopieren Sie dazu einfach den folgenden Code:

Ausländischer EU-Banken mit Niederlassungen in Deutschland

Sollte es zu Schadensfällen bei ausländische EU-Banken mit Zweigstellen in Deutschland kommen, ist das Entschädigungsverfahren grundsätzlich ähnlich unkritisch wie dies bei deutschen Banken der Fall ist – sofern die Einlage die Sicherungsobergrenze von 100.000 Euro nicht überschreitet.

Trotz allem brauchen Kläger mit Schadensansprüchen wohl starke Nerven, da man sich in den meisten Fällen mit der zuständigen nationalen Einlagensicherungsbehörde auseinandersetzen muss. Die Banken sind allerdings verpflichtet, Kunden bezüglich der Bedingungen über die nationale gesetzliche Einlagensicherung zu informieren.

Fristen beachten und rechtzeitig Ansprüche geltend machen

Wird über eine Bank ein Moratorium verhängt, wird sie verstaatlicht und bzw. oder geht in die Pleite, ist es für Sparer wichtig, bestimmte Punkte zu beachten, um im Entschädigungsfall möglicherweise auftretende Probleme zu vermeiden.

Dazu gehört auch, dass Ansprüche rechtzeitig und innerhalb vorgegebener Fristen angemeldet werden. Formlos ist dies meist nicht möglich. Es sind den Vorgaben nach entsprechende Formulare auszufüllen. Hilfreiche Tipps und Ratschläge können unter anderem die Verbraucherzentralen wie auch die Bundesanstalt für Finanzdienstleistungsaufsicht geben. Auch in Blick in die AGBs kann sehr aufschlussreich sein.

Ablauf der Entschädigungsfälle bei Kaupthing Bank, noa bank, der Banco Espírito Santo BES und der deutschen Maple Bank

Entschädigungsfall Kaupthing Bank

Unter dem Namen Kaupthing Edge bot die isländische Kaupthing Bank vor einigen Jahre in Deutschland hoch verzinste Tagesgeldkonten und Festgelder an. Dies zog zahlreiche Sparer an, die von den hohen Zinsen profitieren wollten. Da die Kaupthing Edge bloß eine deutsche Niederlassung der isländischen Kaupthing Bank war und keine eigenständige Bank in Deutschland, war für diese die Einlagensicherung Islands zuständig und nicht das deutsche Einlagensicherungssystem. Im freiwilligen Einlagensicherungsfonds des Bundesverbandes deutscher Banken war die Kaupthing Edge ebenfalls nicht vertreten.

Die Tagesgeldzinsen und Zinsen für Festgeldkonten waren hoch, doch irgendwann wurde die Kaupthing Bank illiquide, was auch die deutsche Niederlassung, die Kaupthing Edge, zu spüren bekam. Am 9. Oktober 2008 verhängte die BaFin deshalb ein Moratorium über die Kaupthing Edge. Die Gelder der Bank, die sich in Deutschland befanden, wurden eingefroren. Das Moratorium galt bis zum 22. Juni 2009, am 19. November 2009 kam es zur Schließung der Kaupthing Edge, die Kaupthing Bank zog sich zur Folge aus Deutschland zurück.

Am Tag des Moratoriums durch die BaFin war die Kaupthing Bank in Island verstaatlicht worden. 22 Tage später wurde durch die isländische Finanzaufsicht FME im Land selbst die Zahlungsfähigkeit festgestellt.

Die Einlagensicherung Islands betrug 20.887 Euro je Sparer, die zu 100 Prozent vom Sicherungsfonds ausgezahlt werden sollten. Bei Entschädigungsfällen sollte der Staat einspringen, falls der Fonds selbst nicht über genug Mittel verfügen würde, die abgesicherten Einlagen an die Kunden der Kaupthing Bank, und damit der deutschen Niederlassung, der Kaupthing Edge, zurückzuzahlen.

Die Zahlungen an die betroffenen Kunden verzögerten sich immens, erstmals wurden am 25. Juni 2009 Zahlungen vorgenommen. Die letzten Zahlungen erfolgten laut Medienberichten am 22. Juli 2009.

Die Pleite der Kaupthing Bank, die nicht nur auf den Finanzmärkten Staub aufwirbelte, sondern auch politisch für viel Ungemach sorgte, führte dazu, dass die Gesetzliche Einlagensicherung in der Europäischen Union vereinheitlicht wurde. Zuerst galt eine Sicherungssumme von 50.000 Euro je Kunde (nicht je Konto!). Mittlerweile gilt in der ganzen EU eine per Gesetz garantierte Einlagensicherung von 100.000 Euro je Kunde.

Entschädigungsfall noa bank

Die noa bank kam und verkaufte sich gut. Die Bank versprach Transparenz und bot neuen Kunden hohe Tagesgeldzinsen an. Von null auf hundert war die noa bank hier in Deutschland erfolgreich und zog zahlreiche Sparer an, die Millionen auf den Konten der Direktbank anlegten. Die Zweifel, welche dabei unter anderem von Seiten des unabhängigen Magazins ÖKO-TEST kamen, blieben dabei von vielen ungehört.

Später stellte der Insolvenzverwalter der noa bank, Wolf von der Fecht, fest, dass die Bank seiner Ansicht nach niemals eine Erlaubnis für das Betreiben des Bankgeschäfts hätte erhalten dürfen. Im Handelsblatt wurde von der Fecht im April 2011 entsprechend zitiert: »Das Bankgeschäft sei „offenbar von Beginn der Übernahme an im Juni 2009 nicht entsprechend den Vorschriften des Kreditwesengesetzes betrieben worden“.«

Im November 2009 hatte die noa bank mit hehren Zielen das Geschäft aufgenommen. Nur wenige Monate später, im Juni 2010, schloss die BaFin die noa bank und verhängte ein Moratorium über die vermeintlich ach so transparente Bank. Der Grund: die Bank verfügte über zu wenig eigenes Kapital und galt damit als illiquide. Geschlossen wurde die noa bank zwei Monate später, im August 2010. In der Folge der Schließung stellte die Bank einen Antrag auf Insolvenz. Erst im Laufe des Insolvenzverfahrens zeigte sich, wie es wirklich um die Bank stand. So soll die noa bank nach Angaben des Insolvenzverwalters das Eigenkapital von fünf Millionen, das gesetzlich vorgeschrieben war zur Aufnahme der operativen Geschäfte der Bank, überhaupt nicht besessen haben.

Doch wie tief der Sumpf um die noa bank auch war, so zeigte der Fall der Bank zugleich auf, wie gut das Entschädigungsverfahren der Gesetzlichen Einlagensicherung in Deutschland funktioniert. Im Rahmen der gesetzlich zugesicherten Entschädigung erfolgte die Auszahlung der bei der noa bank angelegten Gelder rasch. Anders sah es hingegen bei Sparern aus, die Beträge über die damals geltende Sicherungssumme von 50.000 Euro angelegt hatten. Diese mussten feststellen, dass es zwischen den Versprechen einer Bank, so schön sie auch klingen mögen, und der Realität, große Widersprüche geben kann.

Pleite der portugiesischen Banco Espírito Santo (BES)

Experten sind sich einig, dass die Probleme der Banco Espírito Santo hausgemacht waren und vielleicht sogar viel weiter zurückreichten als bis zum Sommer 2014, als es zu massiven Problemen bei der ESI (Espírito Santo International) und deren Tochtergesellschaft ESFG, der Espírito Santo Financial Group kam.

Die BES war mit einer Kapitalisierung von rund 5 Milliarden Euro das das größte private Geldinstitut in Portugal. Als die Banco Espírito Santo in Schieflage geriet, wurde sie als systemrelevantes Geldinstitut auch durch die portugiesische Zentralbank gestützt.

Durch eine Finanzspritze von etwa 4,9 Milliarden EUR – davon 400 Millionen aus dem nationalen Einlagensicherungsfonds und 4,5 Milliarden vom portugiesischen Staat - konnte der Entschädigungsfall abgewendet werden. Die Einlagen der Sparer waren von der Krise also nicht betroffen.

Wäre es tatsächlich zum Entschädigungsfall gekommen, wären jedoch auch beim Niedergang der BES nach EU-Vorschriften Spareinlagen bis zur Grenze der gesetzlich garantierten Einlagensicherung von 100.000 EUR pro Kopf entschädigt worden.

Inzwischen firmiert der profitable Teil der Banco Espírito Santo unter den Namen Novo Banco und ist in alleinigem Besitz des Fundo de Resolução (Einlagensicherungsfonds der portugiesischen Banken). Seit einiger Zeit ist die Novo Banco auch auf dem deutschen Markt tätig.

Nachfolgend beispielhaft, wie eine Entschädigung der Kunden abgelaufen wäre. Im Vergleich dazu ein Entschädigungsfall bei einem Institut mit einer zusätzlichen freiwilligen Einlagensicherung:

Insolvenzfall der deutschen Maple Bank GmbH - 11.02.2016

Für die Maple Bank GmbH hat die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) am 11. Februar 2016 den Entschädigungsfall gem. § 10 Abs. 1 Einlagensicherungsgesetz (EinSiG) festgestellt. Die Entscheidung erfolgte nur wenige Tage nach der Schließung der Investmentbank. Laut BaFin stelle das Kreditinstitut mit einer Bilanzsumme von rund fünf Milliarden Euro keine Relevanz für das deutsche Finanzsystem dar und sei somit auch keine Bedrohung für die Finanzstabilität. Die Entschädigungsansprüche der Kunden umfassen Einlagen in Höhe von bis zu 2,6 Milliarden Euro. Da die Frankfurter Bank in den Kerngeschäftsfeldern Aktien- und Rentenhandel, Repo- und Wertpapierleihehandel, Einlagengeschäft, Strukturierung und Institutional Sales tätig war, sind vor allem institutionelle Anleger betroffen.

Abgesichert sind alle Einlagen und auf den Namen lautende Sparbriefe über die Entschädigungseinrichtung deutscher Banken GmbH bis maximal 100.000 Euro pro Anleger, in Ausnahmefällen bis 500.000 Euro. Darüber hinaus unterliegen die Gelder dem Schutz des Einlagensicherungsfonds des Bundesverbandes deutscher Banken e.V. bis zur Sicherungsgrenze von 59,384 Mio. Euro. Um das Verfahren zu vereinfachen, hat die Entschädigungseinrichtung deutscher Banken (EdB) den Einlagensicherungsfonds beauftragt, in ihrem Namen zu entschädigen. Somit werden Einlagensicherungsfonds und (EdB) die Entschädigung gemeinsam vornehmen.

Alleingesellschafterin der 1994 gegründeten Maple Bank GmbH ist die Maple Financial Europe SE, die zu 100 % zur kanadischen Maple Financial Group Inc. gehört. Medienberichten zufolge soll der Grund für die drohende bilanzielle Überschuldung eine Steuerrückstellung im Zusammenhang mit Cum-Ex-Geschäften aus den Jahren 2006 bis 2010 sein. Einige Mitarbeiter stehen im Verdacht, in nicht unerheblichem Maß Steuern hinterzogen zu haben. Die Steuerrückstellungen übersteigen das Eigenkapital deutlich. Neben der Maple Bank sollen noch zahlreiche weitere 100 Banken und Fonds an den rechtlich fragwürdigen Cum-Ex-Deals beteiligt gewesen sein und die Steuerzahler um zehn Millionen Euro erleichtert haben. Bereits im Herbst 2015 hat die Staatsanwaltschaft das Frankfurter Institut durchsucht.

Mit der Feststellung des Entschädigungsfalls hat die BaFin einen Antrag auf Eröffnung des Insolvenzverfahrens gestellt. Das Amtsgericht Frankfurt hat das Insolvenzverfahren eröffnet und einen vorläufigen Insolvenzverwalter bestellt. Dieser ist aktuell mit der Koordinierung des Insolvenzverfahrens beschäftigt.

Stand: 16. Februar 2016

Insolvenzfall der Dero Bank AG - 14.03.2018

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) teilte am 8. Februar 2018 mit, dass über die deutsche Dero Bank ein Moratorium verhängt wurde, d. h. der Geschäftsbetrieb wurde weitestgehend eingefroren. Grund für das Moratorium war eine "drohende bilanzielle Überschuldung". Am 13. Februar 2018 stellte die BaFin einen Antrag auf Eröffnung eines Insolvenzverfahrens. Das Insolvenzverfahren über die Münchner Bank wurde am 14. März 2018 eröffnet. Einlagen von Kunden der Dero Bank AG sind im Rahmen des Einlagensicherungsgesetzes bis 100.000 Euro pro Kunde abgesichert - in Ausnahmefällen bis 500.000 Euro. Die BaFin hat den Entschädigungsfall für die Dero Bank AG festgestellt, sodass die Ansprüche der Kunden geprüft werden können.

Zuletzt betrug die Bilanzsumme der Dero Bank lediglich 27 Mio. Euro. Nach Einschätzung von Experten besitzt das Institut keine systemische Relevanz. Die Dero Bank AG war auf die Betreuung von KMUs ausgerichtet. Alleingesellschafterin der Bank ist die Trillium Capital S.a.r.l.(vormals VEM Holding S.a.r.l.) mit Sitz in Luxemburg, so die Auskunft der BaFin. Die dahinterliegenden Besitzverhältnisse sind allerdings unklar.

Insolvenz der Greensill Bank - 16.03.2021

Die Greensill Bank AG war eine deutsche Bank mit Sitz in Bremen, die im Jahr 2013 gegründet wurde. Sie war Teil der britisch-australischen Greensill Capital-Gruppe, die Finanzdienstleistungen im Bereich des Supply Chain Finance anbietet.

Die Greensill Bank war spezialisiert auf die Finanzierung von Lieferketten durch den Ankauf von Forderungen von Lieferanten gegenüber ihren Abnehmern. Dabei trat die Bank als Finanzierungs- und Zahlungsabwicklungsplattform auf. Das Geschäftsmodell der Greensill Bank war dabei eng mit der Greensill Capital-Gruppe verflochten, da diese die Forderungen ihrer Kunden an die Bank verkaufte.

Im Jahr 2021 geriet die Greensill Bank in finanzielle Schwierigkeiten, nachdem der größte Kunde der Bank, die GFG Alliance des britischen Geschäftsmannes Sanjeev Gupta, zahlungsunfähig wurde. Die BaFin, die deutsche Finanzaufsichtsbehörde, entzog daraufhin der Greensill Bank die Banklizenz und ordnete die Abwicklung der Bank an. Es wurde bekannt, dass die Greensill Bank möglicherweise nicht ausreichend über die Risiken ihrer Geschäftsmodelle aufgeklärt hatte und unzureichende interne Kontrollmechanismen hatte.

Die Greensill Bank hatte zum Zeitpunkt ihrer Abwicklung eine Bilanzsumme von rund 3,5 Milliarden Euro und beschäftigte etwa 130 Mitarbeiter.

Nach der Insolvenz der Greensill Bank im März 2021 wurden die Einlagen der Kunden der Bank von der Entschädigungseinrichtung deutscher Banken (EdB) gesichert. Die EdB ist eine gesetzliche Einrichtung, die Einlagen von Kunden bis zu einer Höhe von 100.000 Euro pro Kunde und Bank schützt.

Die EdB übernahm die Abwicklung der Einlagen und zahlte den Kunden ihre gesicherten Einlagen innerhalb von sieben Werktagen nach der Entscheidung über die Entschädigung aus. Für Einlagen über 100.000 Euro mussten die Kunden einen Antrag auf Entschädigung stellen und wurden dabei von der EdB unterstützt.

Allerdings waren einige Kunden der Greensill Bank von der Entschädigung ausgenommen, da sie als professionelle Anleger oder institutionelle Investoren galten und somit nicht vom Einlagenschutz der EdB profitierten. Für diese Kunden war die Situation schwieriger, da sie sich in einem komplexen rechtlichen Umfeld befanden und ihre Forderungen möglicherweise nicht vollständig erfüllt werden konnten.

Es ist zu beachten, dass die Insolvenz der Greensill Bank noch nicht vollständig abgeschlossen ist und weitere Entwicklungen möglich sind. Die EdB wird jedoch weiterhin für den Einlagenschutz zuständig sein und die Kunden der Bank unterstützen.

Insolvenzfall der Sberbank Europe AG - 02.03.2022

Fast in Rekordzeit ging es mit der Sberbank Europe AG abwärts. Grund war der beginnende Krieg Russlands in der Ukraine und die damit verbundenen Sanktionen der EU und weiterer westlicher Staaten. In Reaktion auf die Invasion Russlands wurde den russischen Banken der Zugang zum SWIFT—System entzogen. Weitere Maßnahmen betrafen die russische Zentralbank. In der Folge gab es immense Bargeldabflüsse bei der Sberbank Europe AG sowie zwei weiteren Tochtergesellschaften in Kroatien und Slowenien. Am 28. Februar 2022 erließ der Einheitliche Abwicklungsausschuss (Single Resolution Board, SRB) ein Moratorium über die Sberbank Europe AG. Jenes lief bis zum 1. März 2022. Noch in der Nacht vom 1. auf den 2. März 2022 teilte die EU-Bankenaufsicht mit, dass ein Insolvenzverfahren eingeleitet wird. Die beiden Sberbank-Tochtergesellschaften in Kroatien und Slowenien werden an lokale Banken verkauft. Ein öffentliches Interesse an der Sanierung bestehe nicht.

Da die Bank ihren Hauptsitz in Österreich hatte, rief die österreichische Finanzmarktaufsichtsbehörde (FMA) anschließend den Entschädigungsfall aus. Die Einlagensicherung des Landes sichert die Einlagen von Privatkunden bis 100.000 Euro ab. Nach Angaben der Einlagensicherung in Österreich (ESA) lagen die gedeckten Einlagen bei der Sberbank Europe AG zuletzt bei ca. 1,1 Milliarden Euro. Betroffen sind rund 35.000 vorwiegend deutsche Kunden. Generell ließ die Sberbank vorab verlautbaren, dass das Kapitalniveau und die Qualität der Vermögenswerte ausreiche, um sämtliche Sparer auszuzuzahlen.

Tipp der Redaktion: Sanktionen gegen russische Banken

Insolvenzfall der North Channel Bank - 23.01.2023

Die North Channel Bank wurde 1924 unter dem Namen Bankhaus Oswald Kruber GmbH & Co. KG in Berlin gegründet. 2009 erwarb eine nordamerikanische Investorengruppe das Institut, das daraufhin in North Channel Bank GmbH & Co. KG mit Sitz in Mainz umfirmiert wurde. Mitte Januar 2023 wurde die Bank seitens der Bafin für insolvent erklärt.

Die North Channel Bank war in den Jahren 2012 bis 2015 in hohem Maße in „Cum-Ex“-Aktiengeschäfte in Dänemark und Belgien involviert. Die dänischen und belgischen Steuerbehörden fordern nach entsprechenden Ermittlungen insgesamt 176 Millionen Euro Schadenersatz von der North Channel Bank.

Die Bank war jedoch nicht in der Lage, die Ansprüche zu erfüllen, woraufhin die Bafin eingriff. Wegen drohender Überschuldung erließ die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) schon vor der Insolvenz ein Veräußerungs- und Zahlungsverbot gegenüber der kleinen North Channel Bank. Laut der Bafin sei die North Channel Bank chronisch defizitär und habe kein nachhaltiges Geschäftsmodell mehr. Mitte Januar erfolgte dann die offizielle Erklärung der Insolvenz der North Channel Bank seitens der Bafin.

Am 25. Januar hat die Bafin den Entschädigungsfall gemäß des Einlagensicherungsgesetzes festgestellt, da die North Channel Bank nicht in der Lage ist, die, bei ihr unterhaltenen Einlagen der rund 500 verbliebenen Kunden zurückzahlen. Das Institut ist der Entschädigungseinrichtung deutscher Banken zugewiesen und dem freiwilligen Einlagensicherungsfonds des Bundesverbandes deutscher Banken angeschlossen. Die Einlagen der Kunden sind bis zu 100.000 Euro pro Einleger geschützt und darüber hinaus vom Einlagensicherungsfonds des Bundesverbands deutscher Banken bis zu Sicherungsgrenze von 3,268 Millionen pro Einleger gesichert.

Über Wertpapierdepots können Bankkunden weiterhin verfügen, sofern die Bank an diesen keine Sicherungsrechte hat. Die Kunden der Bank werden im Rahmen des Einlagensicherungsgesetzes innerhalb von sieben Arbeitstagen entschädigt, nachdem der Entschädigungsfall festgestellt wurde. Auch der Einlagensicherungsfonds entschädigt meist freiwillig innerhalb dieser Frist.

Fazit

Nicht die Zinsen allein sollten Grund für die Anlage bei einer Bank sein, sondern die Zinsen und die Sicherheit des Geldes gleichermaßen. Ist eine Bank nur über die gesetzliche Einlagensicherung bis zu 100.000 Euro je Kunde abgesichert, sollten möglichst keine höheren Beträge angelegt werden.

Solidität einer Bank vor der Anlage beachten

Damit es gar nicht erst zu einem Entschädigungsfall kommt, sollten Sparer vor der Anlage bei einer Bank deren Solidität prüfen. Das heißt jedoch nicht bloß auf Noten der Ratingagenturen zu achten. Diese können, wie die Pleite der US-Großbank Lehman Brothers im September 2008 gezeigt hat, sehr trügerisch sein. Vielmehr sollte darauf geachtet werden, wie gut eine Bank wirklich dasteht, wie hoch das Eigenkapitalpolster ist und wie es um das Geschäftsmodell bestellt ist.

Tipp der Redaktion: Die Ratings von mehr als 240 Banken im Vergleich

Einfach nur Geld bei einer Bank anzulegen, weil diese hohe Zinsen bietet und dazu möglicherweise noch große Versprechungen abgibt, ist vielleicht nicht immer der richtige Weg. Um am Ende sicher sein zu können, dass die eigenen Ersparnisse auch wirklich gut geschützt angelegt sind, sollten Sparer vorbereitet sein.

Anlagesumme sollte Sicherungssumme nicht übersteigen!

Wichtig beim Thema Einlagensicherung ist vor allem eines: die angelegten Gelder sollten die Sicherungssumme der jeweiligen Bank nicht übersteigen. Mehr Vermögen als eine Bank an Einlagensicherheit bieten kann, sollte nicht auf einem Sparkonto angelegt werden.

Vor allem die Pleite der deutschen noa bank hat gezeigt, wie wichtig es ist, auf keinen Fall mehr als die gesetzliche Einlagensicherungssumme bei einer Bank anzulegen.