Leading Economic Index (LEI)

Vorhersagen zur wirtschaftlichen Entwicklung, regional wie global, basieren in aller Regel auf bestimmten Indikatoren. Deuten sie eine Veränderung an, werden daraus Rückschlüsse gezogen. Für Anleger bergen diese Prognosen mitunter enormen Zündstoff. Denn negative Kommentare oder Aussichten wirken sich umgehend und oft mit aller Wucht auf die Börse aus. Auf der anderen Seite können positive Erwartungen Aktienkurse merklich steigen lassen. Ein Index, den man dabei im Blick behalten sollte, ist der Leading Economic Index, kurz LEI. Börsenexperten sehen in ihm einen „magischen Konjunkturindikator“.

Was ist der Leading Economic Index?

Veröffentlicht wird der LEI vom Conference Board, einem unabhängigen Forschungsverband. Den Index gibt es unter anderem für die USA, den Euroraum, Deutschland und Japan. Die Basis bilden jeweils zehn Komponenten bzw. ökonomische Indikatoren, die in der Summe ein deutlich genaueres Zukunftsbild zeichnen als die einzelnen Werte. Sie spiegeln Veränderungen wider, die ihrerseits Vorhersagen zu den globalen Wirtschaftsbewegungen der kommenden Monate erlauben. Kurzum: Der Leading Economic Index signalisiert die Trends wirtschaftlicher Zyklen.

Entwicklung des Leading Economic Index (Statistiken)

Das nachfolgende Diagramm zeigt die Entwicklung der Leading Economic Index für Deutschland, England, den Euroraum, Japan und die USA.

Hinweis: Daten zu November 2020 in der UK basieren auf einem Schätzwert.

Wie wird der Leading Economic Index berechnet?

Die Besonderheit des LEI ist die 10-Komponenten-Datenbasis. Die einzelnen Faktoren, die beim Leading Economic Index berücksichtigt werden, sind nicht in Stein gemeißelt. Bisweilen werden einzelne Bausteine des Indikators durch andere ersetzt. Auch die Gewichtung der Komponenten folgt stets neuesten Erkenntnissen, weil nur so gewährleistet ist, dass die Daten allen Entwicklungen Rechnung tragen. Zu beachten ist, dass es jeweils die Informationen aus dem zurückliegenden Monat sind, die in die Berechnung des LEI einfließen.

Im Dezember 2023 setzt sich der LEI für die USA aus folgenden Komponenten zusammen:

- Wochenarbeitszeit im verarbeitenden Gewerbe – 23,86 %

- Wöchentliche Erstansprüche auf Arbeitslosenhilfe – 1,37 %

- Neuaufträge: Herstellung Konsumgüter – 7,61 %

- ISM ® Index (Index der Auftragseingänge des verarbeitenden Gewerbes) – 16,67 %

- Neuaufträge: Herstellung nicht-militärischer Güter exkl. Flugzeuge – 4,61 %

- Baugenehmigungen für private Wohneinheiten – 3,03 %

- Standard & Poor´s 500 (Aktienindex) – 4,21 %

- Leading Credit Index – 9,87 %

- Zinsspanne zwischen 10-jährige Staatsanleihen und dem US-Leitzins – 12,58 %

- Durchschnittliche Erwartungen der Verbraucher an die geschäftlichen und wirtschaftlichen Bedingungen – 16,19 %

Beispiele: Was besagen die LEI-Komponenten?

Die Indexkomponenten sind bewusst gewählt und gezielt gewichtet. Maßgeblich sind vor allem die Arbeitsstunden, die pro Woche in der verarbeitenden Industrie geleistet werden. Warum? Weil die meisten Arbeitgeber erst die Arbeitszeiten anpassen und dann die Belegschaft entsprechend der Auftragslage verringern oder erhöhen. In diese Richtung zielt auch der Blick auf die Erstansprüche bei der Arbeitslosenversicherung. Dieser Faktor ist laut Conference Board „empfindlicher“ als die Zahlen zur Gesamtbeschäftigung oder der Arbeitslosigkeit.

Die Zahl der Baugenehmigungen wiederum wird als Kennziffer für die Bautätigkeit im Leading Economic Index eingebunden, weil dieser Wirtschaftszweig gemeinhin als führend im Bereich der wirtschaftlichen Produktion gilt. Der einzige Baustein, der nicht auf einer solchen Datenbasis beruht, sind die Verbrauchererwartungen. Hier geht es um die Erwartungen zu den wirtschaftlichen Bedingungen der kommenden zwölf Monate (Umfrage Reuters/Universität von Michigan) und die Erwartungen an die Geschäftsbedingungen im nächsten halben Jahr. Die Frage dahinter: Wird die nahe Zukunft als positiv, negativ oder unverändert eingestuft.

Die vier Stufen zum Leading Economic Index

Da einige Komponenten stark saisonal gefärbt sind (etwa die Bautätigkeit) oder als sehr volatil gelten, müssen derlei Eigenheiten bei der Berechnung des LEI ausgeglichen werden. Der Ablauf der monatlichen Aktualisierungen gliedert sich daher in vier Schritte.

Zunächst werden die monatlichen Veränderungen der einzelnen Komponenten berechnet. Hierbei finden unterschiedliche Methoden Anwendung, da auch die einzelnen Werte in unterschiedlicher Form vorliegen, etwa als Prozent- oder Zinssatz. Im zweiten Schritt werden die Änderungen mittels sogenannter Standardisierungsfaktoren angepasst. Auf diese Weise kann die Volatilität jeder Komponente ausgeglichen werden. In Schritt drei werden die angepassten Änderungen summiert, um dann abschließend mit dem Indexstand des Vormonats die Wachstumsrate zu ermitteln.

Rechenbeispiel für den US-amerikanischen Leading Economic Index

Der Wert für die durchschnittlichen Wochenarbeitsstunden ist von 41,8 auf 41,4 gesunken. Die symmetrische Prozentänderung beträgt -0,96. Im zweiten Schritt wird das Ergebnis mit einem vorab festgelegten Faktor (0,278) standardisiert: -0,96 * 0,278 = -0,27. Die Summe aller Komponenten ergibt bei Schritt drei einen Wert von 0,09, der mit dem Trendanpassungsfaktor von aktuell -0,0321 bereinigt wird. Bleibt eine Summe von 0,06. Ausgehend von einem Niveau von 105,2 im März, stehen im April 105,26 Zähler zu Buche – auf Basis der symmetrischen prozentualen Änderungsformel: 105,2 * (200+ (0,06)) / (200- (0,06)) = 105,26. Klingt kompliziert, und ist es auch.

Welche Vorteile hat der LEI?

Doch was macht den Leading Economic Index nun so magisch oder besonders? Ist er wirklich besser, als andere Indikatoren? Darüber ließe sich trefflich streiten. Was für den LEI spricht, ist seine breite Datenbasis. Hier werden zehn Kennziffern gebündelt, die jede für sich bereits eine gewisse Aussagekraft hat. Dadurch wird die konjunkturelle Entwicklung nicht nur von einer Warte aus betrachtet, sondern aus einer Vielzahl von Blickwinkeln.

Im Vergleich dazu ist der Ifo-Geschäftsklima-Index, der seit 1972 vom Münchener Ifo-Institut veröffentlicht wird, eher einseitig. Nichtsdestotrotz hat er Gewicht. Schließlich geben 7.000 Unternehmen aus den Bereichen Industrie, Bau und Einzelhandel Auskunft über ihre Erwartungen an die Geschäftsentwicklung in den nächsten sechs Monaten. Somit bietet der Index einen sehr tiefen Einblick in die Wirtschaft – und zwar direkt aus dem Zentrum, den Unternehmen.

Aber: Es ist und bleibt nur eine Facette eines vielschichtigen Räderwerks. Ein wenig umfassender, aber längst nicht mit einer derart breiten Basis wie beim LEI arbeitet der Early-Bird-Index der Commerzbank. Sie kombiniert eine Umfrage mit statistischen Daten, etwa dem Realzins, der preislichen Wettbewerbsfähigkeit und dem Einkaufsmanagerindex für das verarbeitende Gewerbe in den USA.

Der LEI aus Anlegersicht

Wie und ob man den Leading Economic Index für die eigenen Anlageentscheidungen nutzt, bleibt jedem selbst überlassen. Der Vorteil, sich ein wenig intensiver mit dem LEI zu befassen, liegt in der langfristigen Ausrichtung bzw. der Zukunftsorientierung. „Im gewichteten Durchschnitt liefert der LEI eine sehr effektive Vorhersage der Wirtschaftsentwicklung“, schreibt zum Beispiel Ken Fisher in „Focus Money“.

Anleger profitieren demnach vom LEI, weil er Anhaltspunkte liefert, ob der Aktienmarkt und das wirtschaftliche Fundament noch im Gleichschritt sind. Stürmen die Aktien voran, während die Basis eher stolpert, kann es kritisch werden. Das lässt sich unter anderem am Leading Economic Index ablesen.

Allerdings ist man auch beim LEI nicht vor Auslegungsfehlern gefeit. Als Faustregel gilt: Bleibt der Index drei Monate auf einem niedrigen Niveau oder sinkt, droht eine Rezession. Die Trefferquote ist diesbezüglich jedoch eher gering. Anders verhält es sich, wenn der LEI Aufwind hat und hoch war. In dem Fall hat es bislang noch nie einen Abschwung gegeben.

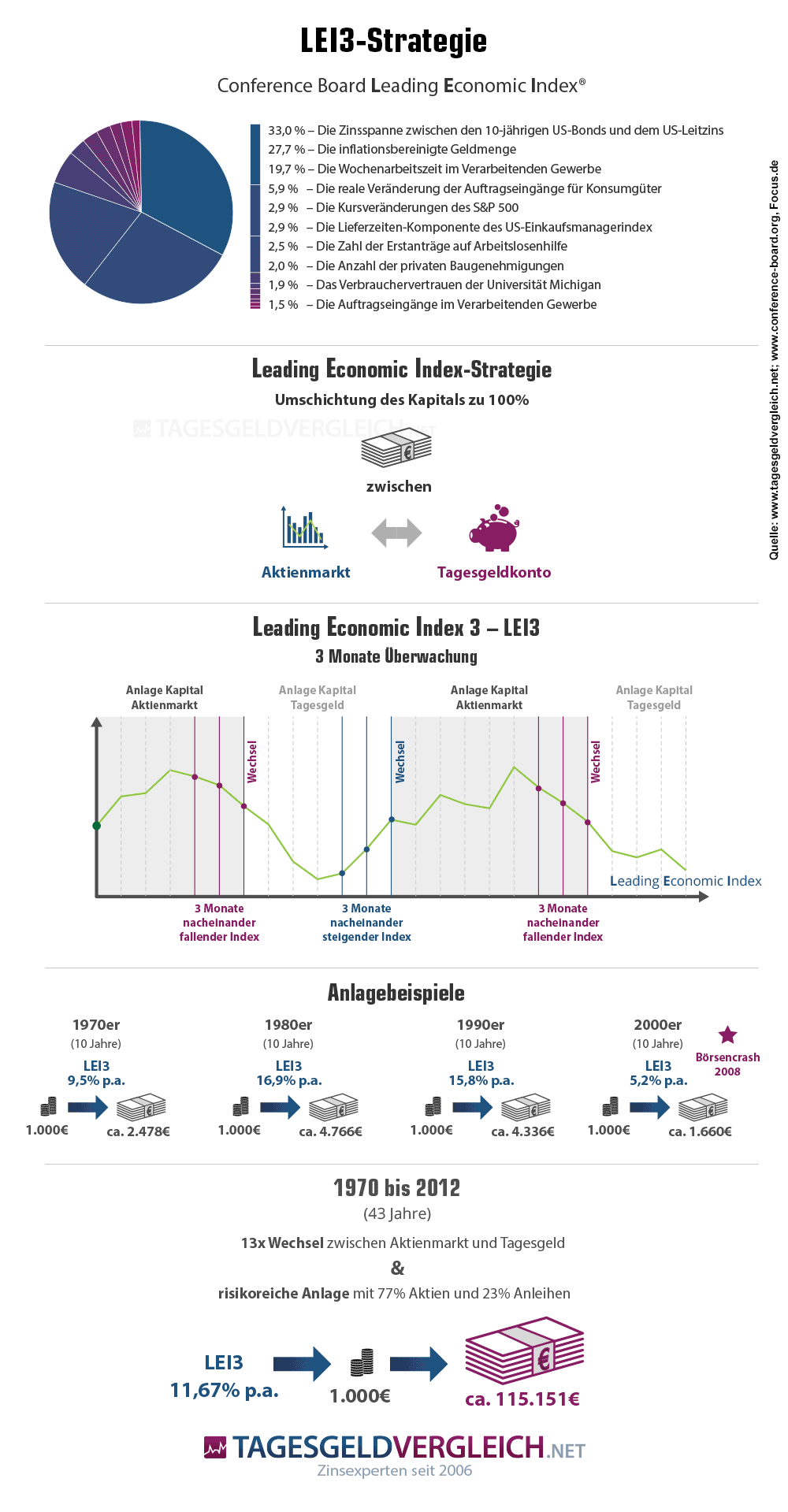

Die LEI3-Strategie

Diese Drei-Monats-Überlegung bildet das Gerüst für die LEI3-Strategie. Hier gilt es, die Entwicklung des Leading Economic Index zu beobachten und entsprechend zu reagieren. Sobald der LEI drei Monate lang sinkt, wird die Notbremse gezogen. Konkret heißt das: Der Anleger verabschiedet sich aus dem Aktienmarkt und schichtet das Geld auf ein Tagesgeldkonto um (hier finden Sie die aktuellen Tagesgeldkonditionen).

Steigt der LEI wieder und das drei Monate in Folge, wird das Guthaben über ETF (Exchange Traded Funds) erneut an der Börse investiert. Wohlgemerkt: Es geht hierbei immer um 100 Prozent des Anlagebetrags. In der Vergangenheit hat sich diese Strategie als gewinnbringend erwiesen. Im Vergleich zum S&P-500 Aktienindex lag die Rendite um 1,66 Prozent pro Jahr höher.

Aktuelle Signale der LEI3-Strategie

Ein drei Monate in Folge sinkender LEI bedeutet den Ausstieg aus dem Aktienmarkt, nach drei Monaten in Folge steigendem LEI wird das Geld wieder in Aktien angelegt. Welche Signale gibt der LEI nun für die einzelnen Börsen?

| Börse | Signal | Ein-/Ausstiegszeitpunkt |

|---|---|---|

| Deutschland | mit Veröffentlichung des dritten Abstiegs in Folge im März 2022 | |

| Eurozone | mit Veröffentlichung des dritten Abstiegs in Folge im Mai 2022 | |

| England | mit Veröffentlichung des dritten Abstiegs in Folge im Juli 2022 | |

| Japan | mit Veröffentlichung des dritten Abstiegs in Folge im November 2022 | |

| USA | mit Veröffentlichung des dritten Abstiegs in Folge im März 2022 | |

| Stand: 14.03.2024 | ||