Leitzinsen

Was ist der Leitzins?

Definition: Der Leitzins ist die umgangssprachliche Bezeichnung für den Hauptrefinanzierungssatz. Dieser ist das wichtigste Instrument zur Steuerung der Geldpolitik durch die jeweilige Zentralbank und gibt den Preis an, zu dem sich Kreditinstitute mit Zentralbankgeld versorgen können.

Entwicklung der Leitzinsen im Euro-Raum, England, Japan, Schweiz und USA

Mit den Leitzinsen steuern die Zentralbanken einzelner Länder oder - wie im Falle der EU - ganzer Wirtschaftsräume, die Geldpolitik.

Der Leitzins bezeichnet dabei denjenigen Zinssatz, zu welchem sich die Geschäftsbanken bei der jeweiligen Zentralbank so genanntes Zentralbankgeld beschaffen können.

Dazu müssen sie meist Wertpapiere als notenbankfähige Sicherheiten verpfänden, was man auch als Wertpapierpensionsgeschäft bezeichnet, wenn diese Verpfändung mit einer vertraglich zugesicherten Verpflichtung zum Rückkauf der Wertpapiere einhergeht.

Durch die Steuerung der Geldpolitik über die Leitzinsen versuchen die Notenbanken etwa Einfluss auf die Inflation zu nehmen. Gleichzeitig dient der Leitzins neben anderen Referenzzinssätzen im Interbankenmarkt wie etwa dem EONIA für unbesichertes Tagesgeld oder dem EURIBOR für Termingelder mit unterschiedlichen Laufzeiten als Indikator für die Entwicklung der Zinsen im Bereich von Krediten sowie Tages- oder Festgeldern.

Kostenloser Newsletter für Sparer

Leitzinsen für den Eurozone, England, Japan, die Schweiz und die USA

Wie sich die Leitzinsen für die Eurozone, England, Japan, die Schweiz und die USA seit 2005 entwickelt haben, zeigen wir Ihnen im nachfolgenden Diagramm:

Bedeutung für Sparer

Die EZB steuert über den Leitzins auch den Einlagenzins der Banken für deren Guthaben auf ihren Zentralbankkonten. Dabei gilt der einfache Zusammenhang: steigende Leitzinsen bedeuten steigende Einlagenzinsen und damit steigende Zinsen für Sparer aufs Tagesgeld und umgekehrt. Diesen Zusammenhang zeigt auch unsere Zeitreihe zur historischen Entwicklung von Leitzins, Einlagenzins und Tagesgeldzinsen auf:

Und so hoch sind die Zinsen der besten Banken aufs Tagesgeld derzeit:

Tagesgeld - 4 Monate Anlagedauer

Tagesgeld - 12 Monate Anlagedauer

Nachfolgend können Sie mit unseren Rechnern die Zinsen aller Banken für beliebige Anlagesummen und Zeiträume berechnen lassen und vergleichen.

Leitzinsen für Russland, Türkei und China

Für die Türkei, Russland und China finden Sie die Entwicklung der Leitzinsen nachfolgend zusammengefasst:

Zinsdifferenz zwischen USA und Eurozone

Die Differenz der Leitzinsen zwischen zwei Ländern bzw. Währungsräumen ist ein wichtiger Indikator für die Entwicklung der Wechselkurse zwischen ihnen. Liegt das Zinsniveau in einem Land oder Währungsraum A signifikant über dem des anderen B, werden Investoren Kapital aus dem niedriger verzinsten Raum (B) abziehen und im Raum mit dem höheren Zinsniveau (A) anlegen. Eine Folge dessen: die Nachfrage nach der Währung von letzterem (A) steigt, die nach der Währung von ersterem (B) sinkt. Der Wechselkurs A/B steigt bzw. B/A sinkt. Im Währungsraum B werden dadurch ceterus paribus die Importe teurer und die Exporte günstiger.

Am Beispiel von USA und Eurozone: liegt das Zinsniveau in den USA deutlich höher als in der Eurozone, tauschen Investoren Euro gegen US-Dollar, um ihr Geld in den USA anlegen zu können. Der Wechselkurs des US-Dollar zum Euro steigt, der Euro wertet also ab, wodurch in der Eurozone in US-Dollar abgerechnete Importe teurer, gleichzeitig aber in Euro abgerechnete Exporte in die USA günstiger werden.

Reale Leitzinsen Eurozone und USA

Zieht man von den nominalen Leitzinsen die aktuelle Inflationsrate im jeweiligen Währungs- oder Wirtschaftsraum ab, erhält man die realen Leitzinsen. Anhaltend niedrige Realzinsen befeuern dabei Vermögenspreisblasen - etwa bei Aktien oder Immobilien. Für uns Grund genug, basierend auf den Datenreihen zu Leitzinsen und Inflation die realen Leitzinsen für die Eurozone und die USA zu ermitteln:

Der Greenspan-Put

Die Abkopplung der Haftung der Banken von deren Entscheidungen verdeutlicht nichts so sehr wie der so genannte "Greenspan-Put". Nach wenigen Monaten im Amt als Vorsitzender der US-Notenbank Federal Reserve reagierte Greenspan auf den Börsencrahs vom 19.10.1987, der als erster Börsensrash nach dem Zweiten Weltkrieg in die Geschichte einging, und seither als "Schwarzer Montag" bezeichnet wird. Er senkte die so genannte "Federal Funds Rate" um 50 Basispunkte und gab am Dienstagmorgen eine Stellungnahme ab, dass die Fed jederzeit bereit sei, dem Markt genügend Liquidität zur Verfügung zu stellen (Quelle).

Seitdem reagiert die Fed auf jeden Einbruch der US-Wirtschaft und vor allem des Bankensektors sowie Aktienmarktes mit Zinssenkungen. In den Banken sprach man daher seitdem vom "Greenspan-Put", der immer zu Hilfe kommt und die Märkte stabilisiert.

Die Zinsschritte der EZB im Überblick:

| Datum | Hauptrefinanzierungszins |

Zinsschritt |

|---|---|---|

| 03.02.2000 | 3,25 % | + 0,25 |

| 16.03.2000 | 3,50 % | + 0,25 |

| 27.04.2000 | 3,75 % | + 0,25 |

| 08.06.2000 | 4,25 % | + 0,50 |

| 31.08.2000 | 4,50 % | + 0,25 |

| 05.10.2000 | 4,75 % | + 0,25 |

| 10.05.2001 | 4,50 % | - 0,25 |

| 30.08.2001 | 4,25 % | - 0,25 |

| 17.09.2001 | 3,75 % | - 0,50 |

| 08.11.2001 | 3,25 % | - 0,50 |

| 05.12.2002 | 2,75 % | - 0,50 |

| 06.03.2003 | 2,50 % | - 0,25 |

| 05.06.2003 | 2,00 % | - 0,50 |

| 06.12.2005 | 2,25 % | + 0,25 |

| 02.03.2006 | 2,50 % | + 0,25 |

| 08.06.2006 | 2,75 % | + 0,25 |

| 03.08.2006 | 3,00 % | + 0,25 |

| 05.10.2006 | 3,25 % | + 0,25 |

| 07.12.2006 | 3,50 % | + 0,25 |

| 08.03.2007 | 3,75 % | + 0,25 |

| 06.06.2007 | 4,00 % | + 0,25 |

| 03.07.2008 | 4,25 % | + 0,25 |

| 08.10.2008 | 3,75 % | - 0,50 |

| 06.11.2008 | 3,25 % | - 0,50 |

| 04.12.2008 | 2,50 % | - 0,75 |

| 15.01.2009 | 2,00 % | - 0,50 |

| 05.03.2009 | 1,50 % | - 0,50 |

| 02.04.2009 | 1,25 % | - 0,25 |

| 07.05.2009 | 1,00 % | - 0,25 |

| 07.04.2011 | 1,25 % | + 0,25 |

| 07.07.2011 | 1,50 % | + 0,25 |

| 03.11.2011 | 1,25 % | - 0,25 |

| 08.12.2011 | 1,00 % | - 0,25 |

| 05.07.2012 | 0,75 % | - 0,25 |

| 02.05.2013 | 0,50 % | - 0,25 |

| 07.11.2013 | 0,25 % | - 0,25 |

| 05.06.2014 | 0,15 % | - 0,10 |

| 04.09.2014 | 0,05 % | - 0,10 |

| 10.03.2016 | 0,00 % | - 0,05 |

| 27.07.2022 | 0,50 % | + 0,50 |

| 14.09.2022 | 1,25 % | + 0,75 |

| 02.11.2022 | 2,00 % | + 0,75 |

| 15.12.2022 | 2,50 % | + 0,50 |

| 02.02.2023 | 3,00 % | + 0,50 |

| 16.03.2023 | 3,50 % | + 0,50 |

| 04.05.2023 | 3,75 % | + 0,25 |

| 15.06.2023 | 4,00 % | + 0,25 |

| 27.07.2023 | 4,25 % | + 0,25 |

| 14.09.2023 | 4,50 % | + 0,25 |

| 06.06.2024 | 4,25 % | - 0,25 |

| 18.09.2024 | 3,65 % | - 0,60 |

| 23.10.2024 | 3,40 % | - 0,25 |

| 18.12.2024 | 3,15 % | - 0,25 |

| Stand: 01.04.2025 | ||

Einfluss sinkender und steigender Leitzinsen auf die Verzinsung von Tages- und Termingeldern

Sinkt der Leitzins, wird die Ausleihung von Zentralbankgeld durch die Geschäftsbanken günstiger. Von daher müssen sie Anlegern nicht mehr so hohe Zinsen etwa auf Tages- oder Festgeld bieten, um auf diesem Weg an frische Einlagen zu gelangen. Über kurz oder lang werden von daher nach einer Leitzinssenkung die Zinsen auf Tages- oder Termingelder sinken.

Umgekehrt verhält es sich bei einer Erhöhung der Leitzinsen. Die Beschaffung von Zentralbankgeld verteuert sich nun durch die Geschäftsbanken, wodurch diese einen Anreiz haben, über höhere Zinsen auf Tages- oder Festgelder Kapital von Verbrauchern und Unternehmen einzuwerben.

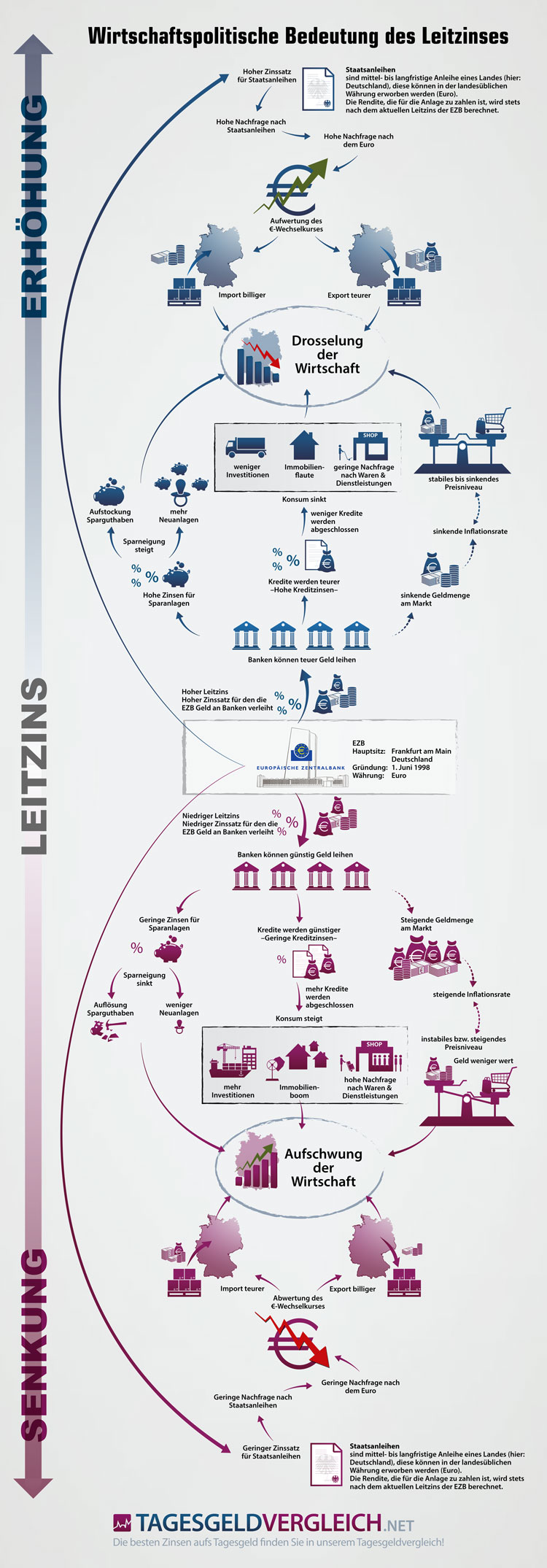

Die wirtschaftspolitische Bedeutung des Leitzinses sowie die Auswirkungen steigender oder sinkender Leitzinsen haben wir in der nachfolgenden Infografik für Sie aufbereitet:

Hinweis: Sie können diese Grafik auch auf Ihrer Webseite einbinden. Kopieren Sie dazu einfach den folgenden Code:

Wie hoch derzeit die Zinsen aufs Tagesgeld und Festgeld sind, können Sie unseren Vergleichen auf den folgenden Seiten entnehmen:

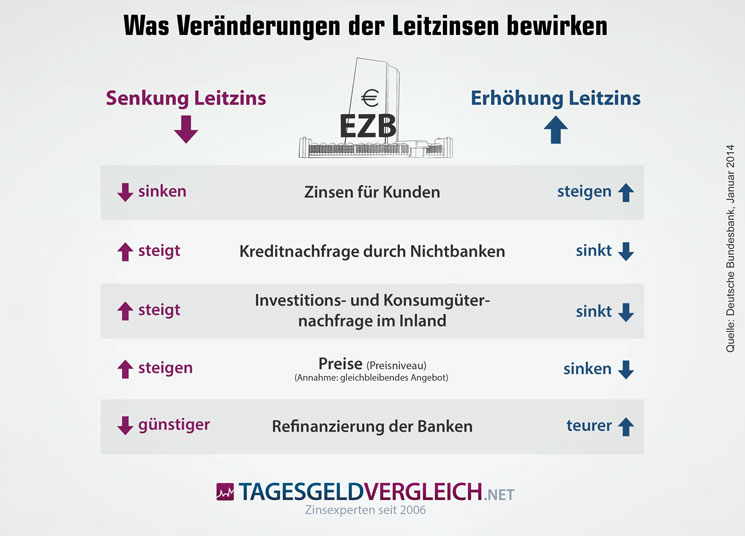

Wie sich Änderungen des Leitzinses auswirken

Änderungen des Leitzinses haben eine ganze Reihe von direkten und indirekten Auswirkungen - auf die Zinsen für Kunden, die Kreditnachfrage von Verbrauchern und Unternehmen, die Nachfrage nach Investitions- und Konsumgütern im Inland, das Preisniveau und die Refinanzierungskosten der Banken. In welche Richtung sich welcher dieser Faktoren bei einer Senkund oder Erhöhung des Leitzinses bewegt, zeigt unsere Infografik auf:

Hinweis: Sie können diese Grafik auch auf Ihrer Webseite einbinden. Kopieren Sie dazu einfach den folgenden Code:

Leitzins-Prognose für Eurozone und USA

Die US-Notenbank Fed geht davon aus, dass der Leitzins der USA bis Mitte 2023 auf 5,25 bis 5,50 Prozent erhöht wird. Das Federal Open Market Committee (FOMC) – der Offenmarktausschuss der Fed, bestehend aus 12 Mitgliedern – prognostiziert darüber hinaus keine Zinssenkungen im zweiten Halbjahr 2023. Die EZB ist noch immer im Modus der Zinserhöhungen und auch hier sind für 2023 keine Zinssenkungen prognostiziert.

Einen Ausblick, mit welchen Zinsschritten und damit Leitzinsen gerechnet werden kann, geben das FedWatch Tool der CME Group Inc., dessen wahrscheinlichstes Szenario wir nachfolgend aufbereitet haben, sowie der Bloomberg Survey of Economics:

Für die Eurozone gibt es aktuell keine so sauber dokumentierten Daten zum Leitzinspfad wie beim FedWatch Tool der CME Group Inc. Die Deutsche Bank geht aktuell von fünf Zinssenkungen zu jeweils 25 Basispunkten aus und der Markt preist sogar sechs Zinsschritte zu jeweils 25 Basispunkten ein. Wir haben letzteres in unsere Leitzinsprojektion für 2024 aufgenommen.

Interessant ist dabei der Blick auf die Rendite von US-Staatsanleihen mit zwei Jahren (Rest-)Laufzeit, die in der Vergangenheit mit der Höhe des US-Leitzinses sehr gut korreliert hat, und für Ende 2022 eine Erhöhung der Leitzinsen auf 4,25 bis 4,50 Prozent vorweggenommen hat:

Die USA nehmen dabei, wie an der aktuellen Entwicklung zu sehen ist, eine Vorreiterrolle ein. Seit die Fed damit begonnen hat, den US-Leitzins schrittweise anzuheben, steigen auch die Erwartungen an die Europäische Zentralbank und die Bank of England. Ein Nachziehen ist sehr wahrscheinlich.

Für Sparer heißt das, sie sollten langfristig mit steigenden Zinsen rechnen. Das Ende der Nullzins-Politik ist in Sicht. Bei Investitionen sollten sie diese Entwicklung einplanen.