Zinsdifferenzkurve

Was ist eine Zinsdifferenzkurve?

Eine Zinsdifferenzkurve gibt den Unterschied zwischen den Renditen kurz- und langlaufender Anleihen wieder. Üblicherweise werden dafür die Renditen von Anleihen mit zwei und zehn Jahren Laufzeit gewählt. Dreht eine Zinsdifferenzkurve in den positiven Bereich, ist das ein sicherer Frühindikator für eine bevorstehende Rezession.

Aktuelle Situation - 02/2025

Die Zinsdifferenz zwischen US-Staatsanleihen mit drei Monaten und 10 Jahren Laufzeit lag Ende Februar 2025 mit -0,12 Prozentpunkten den zweiten Monat im normalen negativen Bereich, nachdem sie 28 Monate in Folge im als "invers" definierten positiven Bereich (kurzfristige Zinsen höher als langfristige) verweilte. Der Spread war dabei um 17 Basispunkte geriner als im Januar. Zur Erklärung: höhere Zinsen für Anleihen mit längerer Laufzeit sollten die Regel sein, weshalb die Differenz von kurz- und langfristigen Zinsen im Normalfall negativ ist.

Die Zinsdifferenz zwischen 2- und 10-jährigen US-Staatsanleihen lag Ende Februar 2025 bei -0,24 Prozentpunkten nach -0,36 Prozentpunkten im Vormonat und war nach 27 Monaten der Invertierung in Folge, in denen die kurzfristigen Zinsen höher waren als die langfristigen, den sechsten Monat in Folge wieder im negativen Normalbereich, in welchem die langfristigen Zinsen höher sind als die kurzfristigen.

In Deutschland war die Zinsdifferenz zwischen 2- und 10-jährigen Bundesanleihen mit -0,45 Prozentpunkten Ende Februar 2025 den sechsten Monat in Folge wieder negativ - nach 23 Monaten inverser Zinsstruktur, die kurzfristigen Zinsen lagen also unter den langfristigen Zinsen, wobei sich der Spread gegenüber dem Vormonat um vier Basispunkte ausweitete.

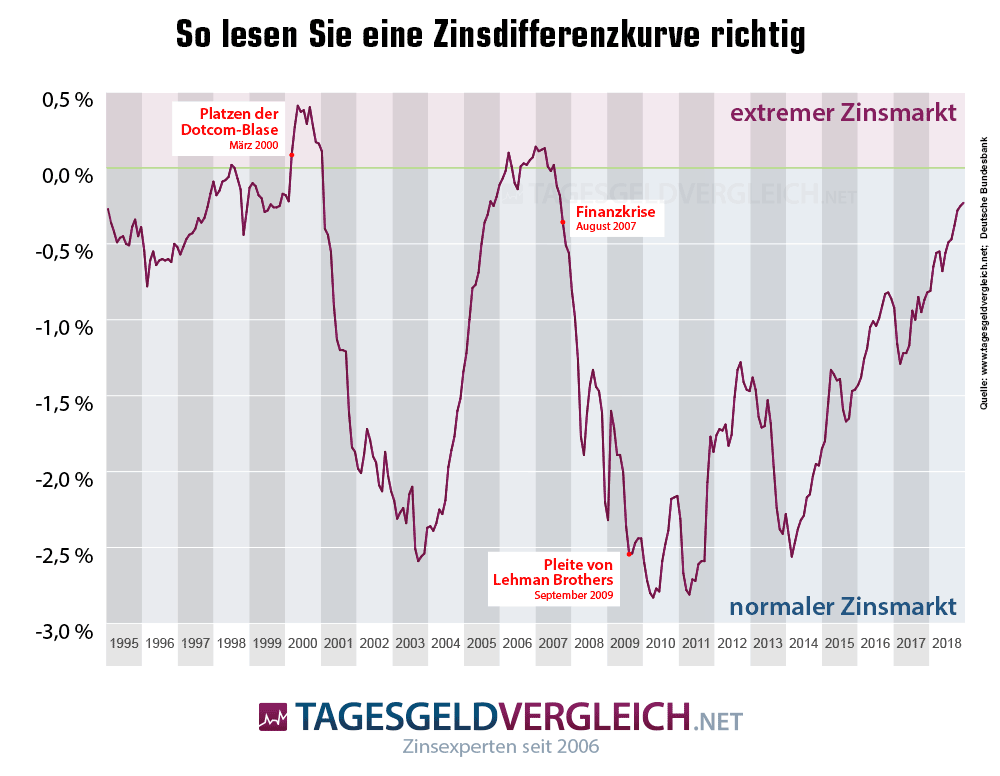

Zinsdifferenzkurve für deutsche Bundesanleihen

Die Zinsdifferenz für deutsche Bundesanleihen mit zwei und zehn Jahren Laufzeit als lange Zeitreihe ab 1972 – basierend auf den Renditeangaben der Deutschen Bundesbank. Als zweiten Datensatz haben wir die Veränderung des Bruttoinlandsproduktes (BIP) für Deutschland eingefügt, um Ihnen zu zeigen, wie treffsicher die Zinsdifferenzkurve einen Rückgang des Wirtschaftswachstums vorhersagt. Jedem Schneiden der Nulllinie der Zinsdifferenz vom negativen in den positiven Bereich folgte im Abstand von wenigen Monaten bis hin zu zwei Jahren ein deutlicher Rückgang des Wirtschaftswachstums.

Veränderung des BIP in Deutschland

Zinsdifferenzkurve Spareinlagen und Bundesanleihen

Die klassische Zinsdifferenzkurve geht davon aus, dass die Zinsen von Staatsanleihen mit drei Monaten oder zwei jahren Laufzeit den Betrag darstellen, den Banken entrichten, wenn sie sich gegenseitig Geld leihen. Die Rendite 10-jähriger Anleihen stellt den Zinssatz da, den Banken für die Kreditvergabe über diese Laufzeit erzielen. Die Tatsache, dass die Banken seit Jahren in Kundeneinlagen schwimmen und oftmals mehr Kundeneinlagen haben als sie an Krediten ausreichen können (so genannter Passivüberhang) sorgt dafür, dass die meisten Banken für die Kreditvergabe kein Geld am Interbankenmarkt aufnehmen müssen, sondern auf die Einlagen ihre Kunden zurückgreifen. Daher ersetzen wir nachfolgend die Rendite von Staatsanleihen mit drei Monaten bzw. zwei Jahren Laufzeit durch die Zinsen für Spareinlagen mit drei Monaten Kündigungsfrist und berechnen daraus eine alternative Zinsstrukturkurve. Ist diese negativ, liegen die Kreditzinsen über den Einlagenzinsen - der Normalzustand also.

Zinsdifferenzkurve für US-Staatsanleihen

Zinsdifferenz zwischen 2- und 10-jährigen Staatsanleihen

Die Zinsdifferenz für US-Staatsanleihen mit zwei und zehn Jahren Laufzeit als lange Zeitreihe ab 1976 – basierend auf den Renditeangaben der Fed St. Louis. Als zweite Datenreihe haben wir auch hier die Veränderung des Bruttoinlandsproduktes (BIP) für die USA eingefügt, um Ihnen zu zeigen, wie treffsicher die Zinsdifferenzkurve eine Rezession vorhersagt. Jedem Schneiden der Nulllinie der Zinsdifferenz vom negativen in den positiven Bereich oder einer Annäherung auf weniger als 0,20 Prozentpunkte folgte in kurzem zeitlichem Abstand ein deutlicher Rückgang des Wirtschaftswachstums.

Zinsdifferenz zwischen 3-monatigen und 10-jährigen Staatsanleihen

In ihrer Kapitalmarktprognose 2019 äußert die Investmentgesellschaft Grüner Fisher Kritik an der oft verwendeten Zinsdifferenzkurve zwischen 2- und 5-jährigen Staatsanleihen, da die 5-jährigen Zinsen ebensowenig ein geeigenter Zeitraum für die langfristige Kreditvergabe seien wie sich Banken über 2-jährige Zinsen refinanzieren. Grüner Fisher zufolge ist der deutlich bessere Vergleich der zwischen 10-jährigen Zinsen für Langläufer und 3-monatigen Zinsen oder Tagesgeldzinsen für kurzfristige Refinanzierungen. Diesen Gedanken greifen wir gerne auf und veröffentlichen nachfolgend die auf den Daten der Fed St. Louis basierende Zinsdifferenzkurve zwischen US-Staatsanleihen mit drei Monaten und zehn Jahren Laufzeit:

Normalerweise orientieren sich die Rendite zehnjähriger Staatsanleihen am Wirtschaftswachstum des jeweiligen Landes oder Währungsraumes. Ein Rückgang der Rendite ist daher ein Indiz für eine Abschwächung der Konjunktur und damit des Wirtschaftswachstums im gleichen Umfang.

In einer Welt, in der die Anleihenmärkte von den Zentralbanken gesteuert werden, gilt diese Regel jedoch nicht mehr zwingend. Historisch niedrige Renditen für Staatsanleihen in Europa und Japan sorgen bei den höher rentierlichen US-Staatsanleihen für eine starke Nachfrage aus dem Ausland. Diese Nachfrage lässt die Notierungen der Anleihen steigen, wobei um Umkehrschluss ihre Renditen sinken.

Daher ist eine inverse Zinsdifferenzkurve, wie wir sie im März 2019 bei 3-monatigen und 10-jährigen US-Staatsanleihen beobachten konnten, derzeit kein verlässlicher Indikator für eine bevorstehende Rezession.

Zinsvorsprung von US-Staatsanleihen gegenüber Bundesanleihen

Neben der reinen Betrachtung der Differenz zwischen kurz- und langfristigen Zinsen innerhalb eines Landes bzw. Währungsraumes ist auch die Betrachtung der Zinsdifferenzen zwischen zwei Währungsräumen von Interesse. Liegen die Zinsen der Staatsanleihen des einen Währungsraumes signifikant über denen des anderen, steigt die Nachfrage nach diesen seitens in- und ausländischer Investoren und damit auch die Nachfrage nach deren Währung. Isoliert betrachtet sollte daraufhin die Währung mit den höheren Zinsen/Anleiherenditen gegenüber der anderen Währung aufwerten. Für die Renditen zehnjähriger US-Staatsanleihen und gleichlang laufender deutscher Bundesanleihen haben wir nachfolgend diesen Zinsvorsprung berechnet:

Wie ist die Zinsdifferenz normalerweise?

Normalfall = Zinsdifferenz negativ

Im Normalfall ist die Differenz zwischen der Rendite bzw. den Zinsen von Anleihen desselben Emittenten mit zwei und zehn Jahren Laufzeit negativ. Der Gläubiger, der einem Schuldner Geld über zehn Jahre leiht, will dafür in der Regel einen höheren Zinssatz als wenn er das Geld nur für zwei Jahre leiht.

Ausnahme = Zinsdifferenz 0 oder positiv

Erwartet ein Investor, dass die Konjunktur nachlässt, kann die Zinsdifferenz ins Positive drehen. Der Wirkmechanismus dahinter ist relativ einfach erklärt: schwächelt die Konjunktur eines Landes oder Wirtschafts- bzw. Währungsgebietes, sinkt die Nachfrage der Unternehmen nach Krediten. Die Zentralbank senkt daraufhin meist den Leitzins, um die Kreditnachfrage anzukurbeln.

Der Investor, der dieses Szenario erwartet, wird versuchen, sich das aktuell noch höhere Zinsniveau möglichst langfristig zu sichern. Dazu kauft er langlaufende Staats- oder Bundesanleihen.

Die gesteigerte Nachfrage nach diesen Anleihen lässt deren Kurse steigen und damit ihre Rendite sinken, die sich dadurch dem Zinsniveau kurzlaufender Anleihen annähert.

Unterschreitet nun die Rendite der langlaufenden Anleihen die der kurzlaufenden Anleihen, ist das ein sicheres Anzeichen für die Angst der Investoren vor einer Rezession.

Rendite 2-jähriger Anleihen minus Rendite 10-jähriger Anleihen >= 0 -> Signal für bevorstehende Rezession

Auf ähnliche Weise funktioniert auch die Zinsstrukturkurve als Indikator für eine bevorstehende Rezession, dort dergestalt, dass ihr Verlauf betrachtet wird:

Zinsdifferenz als Frühindikator

Da die Renditen der Anleihen und die daraus resultierende Zinsdifferenz der tatsächlichen Entwicklung der Wirtschaft um ein bis maximal zwei Jahre vorauseilt, kann das Umschlagen der Zinsdifferenz ins Positive als Frühindikator für eine Rezession genutzt werden.

Der Blick nach hinten zeigt, dass dieser Indikator die beiden großen Abschwünge der Börsen in diesem Jahrtausend vorausgesagt hat.

Sowohl im Februar 2000 als auch im Juni 2006 drehte die Zinsdifferenzkurve für US-Staatsanleihen in den positiven Bereich, Anleihen mit zwei Jahren Laufzeit warfen also mehr Rendite ab als solche mit zehn Jahren Laufzeit. Mit kurzer Verzögerung folgte dann der legendäre Crash von März 2000 bis Oktober 2002 sowie der Crash im Rahmen der Finanzkrise ab August 2007.

Und auch der im September 2019 invertierten Zinsdifferenzkurve folgte ein Absturz des Wachstums des Bruttoinlandsproduktes im ersten Quartal 2020 von -5,00 Prozent fast auf den Fuß.

Als Anleger sollten Sie die Zinsdifferenzkurve immer im Auge behalten. Ein sinkender Renditeabstand zwischen kurz- und langlaufenden Staats- bzw. Bundesanleihen ist an sich kein Problem. Nähert sich der Abstand der Marke von Null Prozent, sollten Sie aufpassen.

Steigt der Abstand in den positiven Bereich, empfiehlt sich eine defensive Ausrichtung der eigenen Geldanlage im betroffenen Wirtschafts- bzw. Währungsraum. So könnte sich das Umschichten von Aktien in Festgeld empfehlen, um während der Rezession trotzdem nicht auf sichere und vor allem feste Zinsen verzichten zu müssen.

Warum die klassische Zinsdifferenzkurve aktuell Fehlalarm gibt

Klassisch gilt: liegen die kurzfristigen Zinsen am Anleihemarkt über den langfristigen Zinsen müssen sich Banken das Geld für Kredite teurer leihen als sie es verleihen können. Von daher war in der Vergangenheit eine inverse Zinsstruktur (kurzfristige Zinsen höher als langfristige) ein guter Indikator für eine bevorstehende Rezession, da Banken die Kreditvergabe einschränken, wenn sie daran kein Geld mehr verdienen.

Inzwischen ist die Lage aber anders: die Banken schwimmen förmlich in Spareinlagen und müssen sich für Kredite kein Geld am Interbankenmarkt leihen.

Daher ist für die Zinsstruktur am kurzen Ende auch nicht mehr die Rendite kurzlaufender Staatsanleihen relevant, sondern die von Spareinlagen etwa mit drei Monaten Kündigungsfrist und diese liegen aktuell deutlich unter denen am Anleihemarkt.

Diese alternative Zinsstrukturkurve (Zinsen für zehnjährige Staatsanleihen - Zinsen für Spareinlagen mit drei Monaten Kündigungsfrist) haben wir weiter oben berechnet - mit interessantem Ergebnis, denn der Spread ist aktuell so hoch wie seit 20 Jahren nicht mehr.

Börsenentwicklung und Zinsdifferenz

Eine inverse Zinsstruktur, also das Überschreiten der Nulllinie der Zinsdifferenz zwischen kurz- und langlaufenden Anleihen, ist ein Indikator für eine bevorstehende Rezession, haben wir gelernt. Doch wie reagiert die Börse tatsächlich? Um diese Frage zu beantworten, haben wir die jährliche Entwicklung des Dow Jones sowie des S&P 500 der Zinsdifferenzkurve für US-Staatsanleihen gegenüberstellt:

Hinweis: Die Angaben zur Jahresperformance von Dow Jones und S&P 500 sind um den Faktor 10 verkleinert, damit der zeitliche Verlauf in Bezug auf die Zinsdifferenzkurse besser sichtbar wird!

Reaktion von Dow Jones und S&P 500

Für alle inversen Zinsstrukturen in den USA seit 1998 haben wir uns zusätzlich die Entwicklung des Dow Jones und des S&P 500 in den darauffolgenden 12, 24, 36 und 60 Monaten angeschaut:

- In elf von zwölf Fällen standen die Indizes 12 Monate später über ihren Vorjahreswerten.

- In acht von zehn Fällen standen die Indizes auch 24 Monate später über den Werten zum Zeitpunkt der Inversion.

- In sechs von zehn Fällen notierten die Indizes 36 Monate später unter den Werten zum Zeitpunkt der Inversion, aber:

- In sechs von acht Fällen standen die Indizes 60 Monate später wieder über den Werten zum Zeitpunkt der Inversion.

| Datum der Inversion der Zinsstruktur | Performance des Dow Jones | |||

|---|---|---|---|---|

| 12 Monate später | 24 Monate später | 36 Monate später | 60 Monate später | |

| 31.01.1989 | 10,60% | 16,82% | 37,62% | 69,85% |

| 30.06.1998 | 22,55% | 16,71% | 17,32% | 0,37% |

| 29.02.2000 | 3,62% | -0,22% | -22,09% | 6,30% |

| 28.02.2006 | 11,60% | 11,58% | -35,75% | 18,30% |

| 30.06.2006 | 20,25% | 1,79% | -24,24% | 11,34% |

| 30.09.2019 | 3,58% | 26,19% | 7,10% | - |

| 31.07.2022 | 8,26% | - | - | - |

| Quelle: Ariva.de, eigene Berechnungen | ||||

| Datum der Inversion der Zinsstruktur | Performance des S&P 500 | |||

|---|---|---|---|---|

| 12 Monate später | 24 Monate später | 36 Monate später | 60 Monate später | |

| 30.06.1998 | 21,07% | 28,29% | 7,98% | -14,06% |

| 29.02.2000 | -9,26% | -19,01% | -38,44% | -11,92% |

| 28.02.2006 | 11,05% | 3,87% | -42,63% | 3,77% |

| 30.06.2006 | 18,05% | 0,61% | -27,64% | 3,81% |

| 30.09.2019 | 13,55% | 45,44% | 21,06% | - |

| 31.07.2022 | 11,11% | - | - | - |

| Quelle: Ariva.de, eigene Berechnungen | ||||