Zinsstrukturkurven - Interpretation und Deutung

Zinsstrukturkurven sind Basisinstrumente für erfolgreichen Handel auf Kapitalmärkten und spielen für Anleger und Banken eine wichtige, wenn auch unterschiedliche Rolle. Zinskurven sind praktische Hilfsmittel und dienen unter anderem als Konjunkturindikator.

Die Interpretation von Zinsstrukturen ist nicht jedermanns Sache, doch Hexenwerk und Zauberei sind ihr deuten keineswegs.

Zinsstrukturkurven für Euro- und US-Staatsanleihen

Am Beispiel der Zinsstruktur von Euro- und US-Staatsanleihen lässt sich sehr gut ablesen, wie es um die Zinsentwicklung von Staatsanleihen bis ins Jahr 2054 bestellt ist.

Spreads zwischen deutschen Bundesanleihen und US-Staatsanleihen

| Laufzeit | Rendite deutscher Bundesanleihen in Prozent | Rendite von US-Staatsanleihen in Prozent | Spread USA-Deutschland in Prozentpunkten |

|---|---|---|---|

| Stand: 03.03.2025 15:00 Uhr MEZ, Quelle: http://de.investing.com/rates-bonds/european-government-bonds | |||

| 3 Monate | 2,325 | 4,350 | 2,025 |

| 6 Monate | 2,194 | 4,310 | 2,116 |

| 1 Jahr | 2,069 | 4,060 | 1,991 |

| 2 Jahre | 2,069 | 3,960 | 1,891 |

| 3 Jahre | 2,033 | 3,930 | 1,897 |

| 5 Jahre | 2,215 | 3,970 | 1,755 |

| 7 Jahre | 2,291 | 4,060 | 1,769 |

| 10 Jahre | 2,492 | 4,160 | 1,668 |

| 20 Jahre | 2,711 | 4,490 | 1,779 |

| 30 Jahre | 2,800 | 4,450 | 1,650 |

Maximale Spanne zwischen kurz- und langfristigen Zinsen

| Deutschland | USA |

|---|---|

| +0,475 Prozentpunkte | +0,100 Prozentpunkte |

| Stand: 06.01.2025, Quelle: http://de.investing.com, eigene Berechnungen | |

USD-Währungskonten als Geldanlage

Von den höheren Zinsen im US-Währungsraum können auch Zinssparer hierzulande profitieren - über Währungskonten, wahlweise als Tages- oder Festgelder. Wie ein Blick in unseren Vergleich zeigt, sind damit Zinsen von bis zu 4,00 Prozent fürs 12-Monats-Festgeld in US-Dollar möglich:

Kommentare zu den aktuellen Zinsstrukturkurven

Zur Entlastung der EU-Problemstaaten kann man davon ausgehen, dass die EZB das Zinsniveau nicht zu weit angeben wird.

Die Anleihen verhalten sich im Vergleich zu ihrem US-Pendant bis 2023 stabil. Danach steigt die Zinstruktur bis 2042, zunächst stärker, ab 2027 gering aber kontinuierlich.

Die US-Wirtschaft befindet sich insgesamt in einem stabilen Zustand, was auch ein Blick auf die Zinsstrukturen bei US-Staatsanleihen widerspiegelt.

US-Staatsanleihen zeichnen sich durch eine Zinsstruktur aus, die ab 2023 zeitweise stark ansteigt, dann abflacht ab 2029 fast flach verläuft, bis ab 2032 die Zinstruktur wieder ansteigt.

Der Nettozinsertrag, also die Differenz zwischen langfristigen und kurzfristigen Zinsen macht bei europäischen Banken zwischen 60 und 70 Prozent der Einnahmen aus. Die Banken hängen also am Tropf der Geldpolitik der EZB und würden von einem Anstieg der langfristigen Zinsen sofort deutlich profitieren, wie es auch bei den US-Kreditinstituten der Fall ist.

Anzeichen einer kommenden Rezession?

Die Konjunkturerwartungen in der Euro-Zone sind aktuell nicht gerade rosig. Zwar ist es derzeit unwahrscheinlich, dass die Europäische Zentralbank die Zinsen erhöht und anziehende kurzfristige Zinsen lanciert. Dennoch ist die Gefahr einer Rezession gegeben, wenn Anleger aufgrund von Konjunkturängsten und negativen Erwartungen an die Entwicklung der Wirtschaft vermehrt auf langfristige Anleihen setzen und damit deren Renditen drücken.

Entwickeln sich Zinsstrukturkurven invers, muss dies nicht zwangsläufig ein Anzeichen einer kommenden Rezession sein. Allerdings war dies in der Vergangenheit oftmals der Fall.

Formen und Auswirkungen von Zinsstrukturkurven

Was ist eine Zinsstrukturkurve?

Einfach ausgedrückt: eine Zinsstrukturkurve ist eine grafische Darstellung, die den Bezug zwischen Laufzeit und Zinssatz einer Anleihe oder Kredit herstellt.

Zinsstrukturkurven geben wertvolle Hinweise, wie sich verschiedene Laufzeiten und Zinsen zueinander verhalten.

- Anleger können an der Zinsstruktur erkennen, in welche Laufzeit von Anleihen eher investiert werden sollte. Stehen sinkende Zinsen an, ist es für Anleger sinnvoller in langfristige oder zumindest mittelfristige Anleihen zu investieren. Stehen hingegen steigende Zinsen bevor, macht es für Anleger rechnerisch mehr Sinn, bloß kurzfristig zu investieren.

- Banken bedienen sich Zinskurven, um bei Neuemissionen die Konditionen festzulegen. Dies passiert auf dem Primär- bzw. Emissionsmarkt. Auf dem Sekundärmarkt (Umlaufmarkt) werden Anleihen und Kredite, die sich bereits in Umlauf befinden, anhand der Zinsstrukturkurve ausgezeichnet.

Änderungen der Strukturkurve auf dem Primär- sowie dem Sekundärmarkt führen zu Änderungen im Kurs bei bestehenden Konditionen.

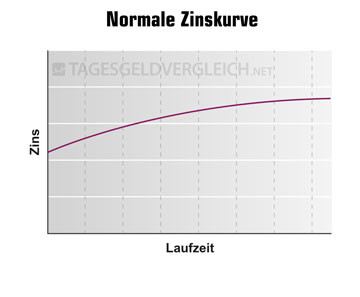

Normale (steigende) Zinsstrukturkurven

Nehmen wir an, die Konjunkturerwartung ist positiv und der gewünschte Normalfall präsent. Je länger die Laufzeit, desto höher die Zinsen und die resultierende Rendite. Dadurch ergibt sich eine Zinsstrukturkurve mit einem »normalen« Verlauf. Für Anleger wie Emittenten besteht eine bessere Planbarkeit – für Anleger hinsichtlich der Renditen, für Emittenten gilt dies in Bezug auf festzulegende Emissionen.

Je steiler der Verlauf einer Strukturkurve, desto höher die Erwartungen der Marktteilnehmer an die konjunkturelle Entwicklung. Eine steile Zinsstruktur folgt häufig dem Ende einer Rezession. Die Anleger glauben wieder an einen Aufschwung der Wirtschaft und diese positiven Erwartungen wirken sich auch auf die Rendite der Anleihen aus.

Ein Musterbeispiel an "normalen" Zinskurven sind Festgeldkonten. Die goldene Regel: wer lange spart, wird mit steigenden Zinsen belohnt.

Inverse Zinsstrukturkurven

Das Gegenteil einer normalen Zinsstrukturkurve ist die inverse Strukturkurve. Diese wird deshalb auch als negative Strukturkurve bezeichnet.

Die schwachen Erwartungen an den Verlauf der Konjunktur wirken sich ungünstig auf die Zinsen der Anleihen aus; die langfristigen Zinsen sind damit im Sinkflug begriffen. Fallende Zinskurven stellen einer Wirtschaft nicht selten ein schlechtes Zeugnis aus, da sie Rezessionsängste auslösen können.

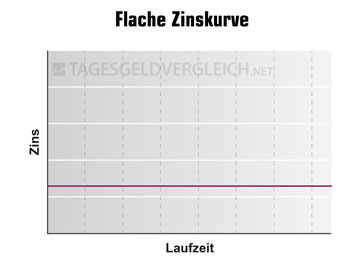

Flache Zinsstrukturkurven

Das Zinsniveau bewegt sich für kurzfristige wie auch für langfristige Laufzeiten auf einem ausgeglichenen Niveau. Bei mittelfristigen Anleihen kann es zu einem »Buckel« und damit leicht höheren Zinsen als bei kurzen oder langen Laufzeiten kommen. Eine flache Zinsstrukturkurve kann bedeuten, dass die Entwicklung der Zinsen zu einer inversen Struktur führt. Dies kann, muss jedoch nicht der Fall sein.

Merke: Flach bedeutet nicht zwangsläufig niedrig. Ein flacher Verlauf kann ein Warnsignal für Risikoeinschätzung und konjunkturelle Entwicklung (Rezession) sein.

Was ist der Zinsspread?

Als Zinsspread bezeichnet man die Differenz, die aus dem Vergleich zweier Zinssätze (z. B. kurzfristigen und langfristigen Zinssätzen) resultiert.

Zinsstrukturkurven - Theorie versus Realität

Die Zeiten haben sich geändert. Die Finanzkrise von 2008, die mit dem Zusammenbruch der US-Großbank Lehman Brothers ihren Höhepunkt erreichte, machte deutlich, dass die Wirtschaftstheorien früherer Tage für heutige Belange nur noch wenig Aussagekraft haben. Daher ist es auch schwieriger geworden, die Zinsstrukturkurve zu interpretieren.

Heute fließen deutlich mehr Faktoren mit ein, die Einfluss auf die Renditen nehmen und sich dadurch auch auf die Zinsstrukturen und -Kurven auswirken. Dennoch haben Zinsstrukturkurven nach wie vor eine große Aussagekraft; sind sie doch für Anleger, Banken und Notenbanken wie die EZB und die Federal Reserve ein wichtiger Indikator. Gänzlich auf sie verlassen kann man sich jedoch nicht mehr, da Zinsverläufe trotz vorhandener Zinsstruktur einen anderen Weg einschlagen können als prognostiziert.

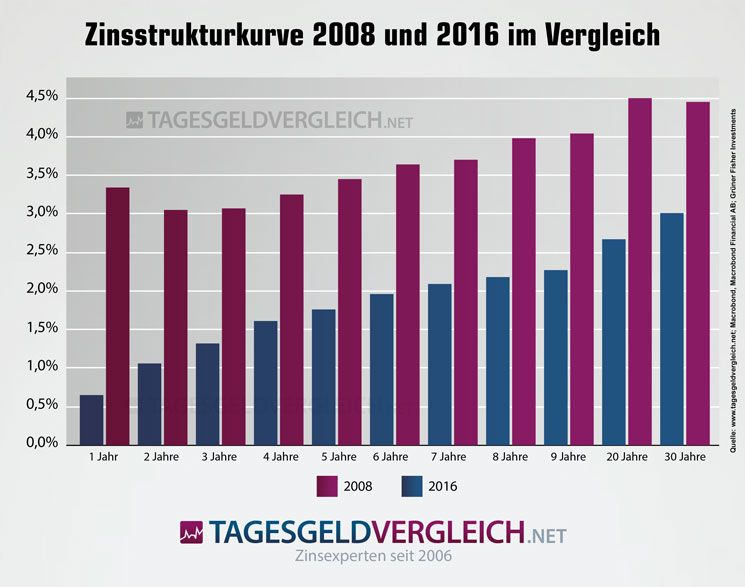

Unterschied zwischen 2008 und 2016

Wie unterschiedlich sich Zinsstrukturkurven im Zeitverlauf entwickeln können, zeigt das Beispiel der USA. Dort war die Zinsstrukturkurve 2008 invers. 2016 war sie normal, also ansteigend von kurzer nach langer Laufzeit:

Veränderungen von Zinsstrukturen?

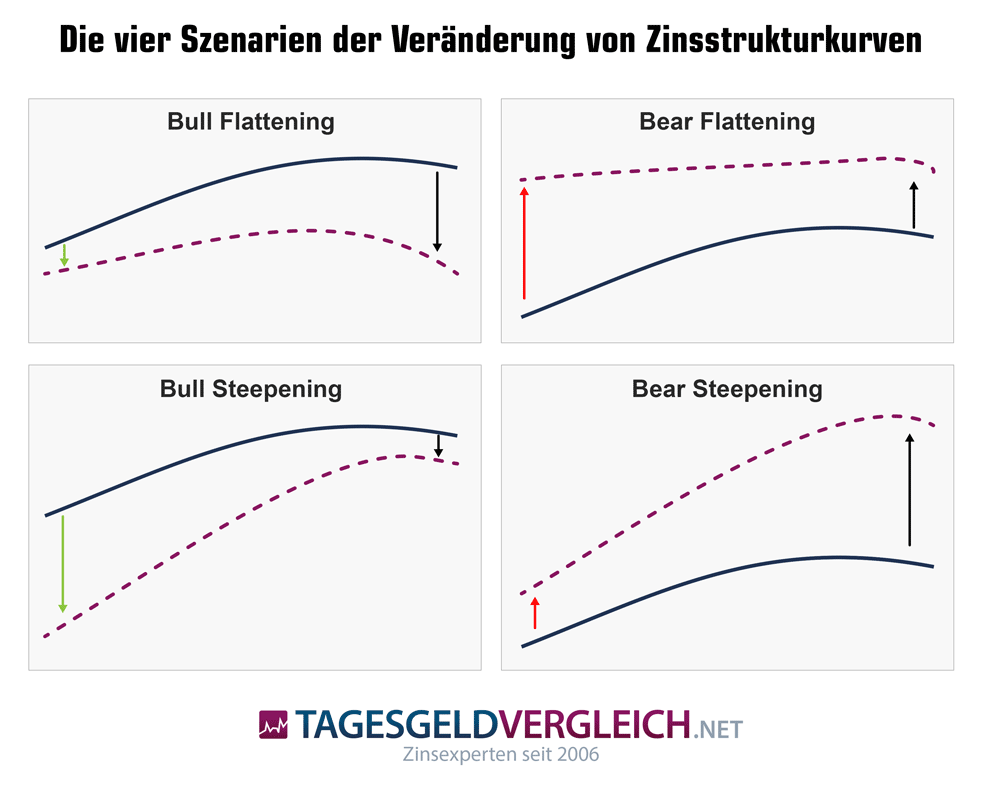

Nachdem wir uns mit den verschiedenen Formen von Zinsstruktur- oder Renditekurven befasst haben, gehen wir nun zu deren möglichen Veränderungen im Zeitverlauf über. Dabei gibt es vier verschiedene Möglichkeiten: bullische Abflachung (Bull Flattening), bärische Abflachung (Bear Flattening), bullische Erhöhung (Bull Steepening), bärische Erhöhung (Bear Steepening).

Bull Flattening - langfristige Zinsen sinken stärker als kurzfristige

Beim Bull Flattening sinken - ausgehend von einer normalen Zinsstrukturkurve mit höheren lang- als kurzfristigen Zinsen - die langfristigen Zinsen stärker als die kurzfristigen bzw. letztere bleiben sogar unverändert. Die Kurve flacht sich also ab, bleibt aber im normalen Szenario. Die Differenz zwischen lang- und kurzfristigen Zinsen ist weiterhin positiv, ihr Wert wird aber kleiner. Dieses Szenario gab es zuletzt 2016, als der Leitzins der EZB bereits bei 0,00 Prozent lag und die langfristigen Zinsen zu sinken begannen. Für Banken, deren Zinsmarge sich aus der Zinsdifferenz ergibt, sinkt der Anreiz zur Kreditvergabe durch die Abflachung einer normalen Zinskurve.

Bull Steepening - kurzfristige Zinsen sinken stärker als langfristige

Beim Bull Steepening wird eine normale Zinskurve (kurzfristige Zinsen sind niedriger als langfristige) steiler, die positive Differenz zwischen lang- und kurzfristigen Zinsen wächst also, weil die Zinsen am kurzen Ende stärker sinken als am langen Ende. In den USA gab es diese Situation Ende 2020, als die Federal Reserve den Leitzins auf 0,25 Prozent senkte und parallel die Wirtschaft mit Geld über Quantitative Easing Programme versorgte. In diesem Szenario preisen Anleihen mit kurzer Laufzeit die Zinssenkungen der Zentralbank ein, wobei ihre Kurse stärker anziehen als die von Anleihen mit langer Laufzeit, wodurch die kurzfristigen Zinsen stärker sinken als die langfristigen. Für Banken ist eine steiler werdende normale Zinskurve gut, erhöhr sich dadurch deren Zinsmarge als Differenz zwischen lang- und kurzfristigen Zinsen und damit auch der Anreiz zur Kreditvergabe, wovon wiederum mittelfristig die Wirtschaft profitiert.

Bear Flattening - kurzfristige Zinsen steigen stärker als langfristige

Bear Flattening nennt man es, wenn die kurzfristigen Zinsen in Erwartung steigender Leitzinsen stärker steigen als die langfristigen Zinsen. Die gesamte Zinskurve verschiebt sich nach oben und wird flacher, die Zinsmarge zwischen lang- und kurzfristigen Zinsen sinkt also und damit auch die Bereitschaft der Banken, die Kreditvergabe auszuweiten. Steigen die kurzfristigen Zinsen zu stark, invertiert die Zinskurve, die Zinsen am kurzen Ende liegen dann über denen am langen Ende. In der Vergangenheit war das fast immer ein Vorbote für eine sich anbahnende Rezession.

Bear Steepening - langfristige Zinsen steigen stärker als kurzfristige

Beim Szenario des Bear Steepening steigt das Zinsniveau über die gesamte Renditekurve hinweg, jedoch steigen die langfristigen Zinsen stärker als die kurzfristigen. Die Zinskurve verschiebt sich generell nach oben und wird steiler. Für Banken ein interessantes Szenario, da sich ihre Zinsmarge als Differenz zwischen lang- und kurzfristigen Zinsen ausweitet. Für die Wirtschaft insgesamt eine Belastung, weil die Zinslast für Schulden wächst.

| Szenario | Bull Flattening | Bull Steepening | Bear Flattening | Bear Steepening |

|---|---|---|---|---|

| Zinsniveau | sinkt | fällt | steigt | steigt |

| kurzfristige Zinsen | sinken weniger stark | sinken stärker | steigen stärker | steigen weniger stark |

| langfristige Zinsen | sinken stärker | sinken weniger stark | steigen weniger stark | steigen stärker |

| Zinsmarge der Banken | sinkt | steigt | sinkt | steigt |

| Kreditvergabe durch Banken | sinkt | steigt | sinkt | steigt |

| Zinslast für Schuldner | sinkt | sinkt | steigt | steigt |

| Ankündigung einer Rezession | ja | nein | ja | nein |

Wer steuert die Zinsstrukturen?

Wie die Zinsstrukturkurve verläuft, wird unter anderem von den Zentralbanken gesteuert. Die Währungshüter schrauben dazu hauptsächlich am kurzen Ende. Im Rahmen einer restriktiven Geldpolitik sorgen sie mit einem höheren Leitzins für höhere Renditen bei kurzfristigen Anlagen. Eine lockere Geldpolitik mit niedrigem Leitzins schrumpft den Gewinn. Davon können Sparer derzeit ein Lied singen. Die langfristigen Konditionen wiederum sind eher ein Abbild der Erwartungen des Marktes an die künftige wirtschaftliche Entwicklung. Doch auch an diesem Punkt setzen die Zentralbanken an. Indem sie massenhaft Anleihen aufkaufen, streben sie ganz bewusst sinkende langfristige Zinsen und damit eine flachere Zinsstrukturkurve an. Mit dem "Quantitative Easing" (QE), der quantitativen Lockerung, sorgen die Zentralbanken für "billiges Geld".

Warum die quantitative Lockerung nicht fruchtet

Ziel des QE ist es, die Wirtschaft anzukurbeln. Dahinter steht die Idee, dass angesichts niedriger Zinsen mehr Darlehen angefragt und vergeben werden. Gleichzeitig geht es darum, den Konsum anzuregen. Sparen lohnt sich schließlich nicht wirklich. Das Problem: Die Marktteilnehmer schlagen nicht zwangsläufig den Weg ein, den die Währungshüter sich wünschen. Das zeigt sich schon daran, dass selbst in der Niedrigzinsphase fleißig Geld auf Sparbücher und Tagesgeldkonten eingezahlt wird, statt mehr zu konsumieren.

Auch bei den Krediten bringt das billige Geld nicht den erhofften Effekt. Die geringe Differenz, der sogenannte Spread zwischen den kurz- und den langfristigen Zinsen schmälert die Gewinnmarge der Kreditinstitute. Denn niedrige Zinsen sind gleichbedeutend mit niedrigeren Einnahmen. Forbes-Kolumnist Ken Fisher bezeichnet die Angst, eine Zinserhöhung würde die Kreditaufnahmebereitschaft und damit den Konsum abwürgen, daher als falsch. Das Gegenteil sei der Fall. Die Nachfrage sei dank des günstigen Zinsniveaus zwar gestiegen, nicht aber die Kreditaufnahme, weil sich mit der Politik des billigen Geldes das Kreditangebot spürbar verringert habe. Das Kreditgeschäft werde erst wieder mit dem Ende des Quantitative Easing profitabel. Dann nehme auch das Angebot zu. Ins gleiche Horn stößt Didier Saint-Georges, Mitglied des Investmentkomitees von Carmignac Gestion. Seiner Ansicht nach hemmt die zu lockere Geldpolitik das Wachstum statt das Bruttoinlandsprodukt zu fördern. Langfristig niedrige Zinsen sind also ganz gewiss kein Allheilmittel. Ein normales Zinsklima scheint deutlich gesünder.

Die Zinsstrukturkurve als Indikator für Rezessionen und Börsencrashs

Art und Ausprägung der Zinsstrukturkurve einer Volkswirtschaft haben nicht nur Auswirkungen auf die Kreditvergabe der Banken, sondern sind auch ein guter Indikator zur Vorhersage von Rezessionen und Börsencrashs. Zu diesem Thema gibt es auf dasinvestment.com einen lesenswerten Artikel von Stephan Albrech, Vorstand der Albrech & Cie. Vermögensverwaltung AG, dessen Quintessenz wir unseren Lesern nicht vorenthalten wollen:

Laut Albrech kann die Ausprägung der Zinsstrukturkurve Unruhen am Aktienmarkt treffsicher vorhersagen, da sie Aussagen über die Verfügbarkeit von Kapital als wichtigstes Schmiermittel einer jeden Marktwirtschaft gibt. Ist die Differenz zwischen lang- und kurzfristigen Zinsen hoch, vergeben Banken leichter Kredite, da ihre Gewinnmarge höher ist. Ist die Zinsstrukturkurve invers, liegen also die kurzfristigen über den langfristigen Zinsen, treten die Banken bei der Kreditvergabe auf die Bremse, weil die Kosten der Refinanzierung der Kredite für die höher sind als die Zinsmarge.

Laut US-Notenbank FED gab es zwar auch Rezessionen bei einer normalen Zinsstrukturkurve, jedoch gab es (mit Ausnahme von 1998) immer eine Rezession bei einer inversen Zinsstrukturkurve.

Für Anleger bedeutet das: ein Blick auf die Zinsstrukturkurve kann vor Verlusten bewahren, denn in aller Regel eilen die Kurse von Aktien einem Gewinnrückganz bzw. einer erwarteten Rezession voraus, sie sinken also noch bevor sich die Rezession in den Kennzahlen der Realwirtschaft (etwa dem Wachstum des Bruttoinlandsproduktes oder auch diversen Konjunkturindikatoren) messen lässt.

Anleiherenditen für ausgewählte europäische Staaten

In der nachfolgenden Tabelle haben wir die Renditen für mittel- und langfristige europäische Staatsanleihen für Sie aufbereitet.

Die Anzahl der Jahre steht dabei für die Laufzeit der Anleihen. Ein Plus steht für eine positive Rendite, Minus entsprechend für einen negative Rendite.

Bitte beachten Sie: Die Werte unterliegen einer permanenten Veränderung. Deswegen zeigen wir Ihnen lediglich die Tendenzen zum Zeitpunkt der Betrachtung.

| Anleihematrix | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Land / Jahre | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Quelle: http://de.investing.com/rates-bonds/european-government-bonds Stand: 01.08.2024, 15:00 Uhr MEZ. |

||||||||||

| Belgien | + | + | + | + | + | + | + | + | + | + |

| Bulgarien | + | + | + | + | + | + | + | |||

| Dänemark | + | + | + | + | + | |||||

| Deutschland | + | + | + | + | + | + | + | + | + | + |

| Finnland | + | + | + | + | + | + | + | |||

| Frankreich | + | + | + | + | + | + | + | + | + | + |

| Griechenland | + | + | + | + | + | |||||

| Großbritannien | + | + | + | + | + | + | + | + | + | + |

| Irland | + | + | + | + | + | + | + | + | + | + |

| Island | + | + | + | |||||||

| Italien | + | + | + | + | + | + | + | + | + | + |

| Kroatien | + | + | + | + | + | + | ||||

| Lettland | + | + | + | |||||||

| Litauen | + | + | + | |||||||

| Malta | + | + | + | + | ||||||

| Niederlande | + | + | + | + | + | + | + | + | + | |

| Norwegen | + | + | + | + | ||||||

| Österreich | + | + | + | + | + | + | + | + | + | + |

| Polen | + | + | + | + | + | + | + | + | + | |

| Portugal | + | + | + | + | + | + | + | + | + | + |

| Rumänien | + | + | + | + | + | + | + | |||

| Russland | + | + | + | + | + | + | ||||

| Schweden | + | + | + | + | ||||||

| Schweiz | + | + | + | + | + | + | + | + | + | + |

| Slowakei | + | + | + | + | + | + | ||||

| Slowenien | + | + | + | + | + | + | + | |||

| Spanien | + | + | + | + | + | + | + | + | + | + |

| Tschechische Republik | + | + | + | + | + | + | + | + | + | + |

| Türkei | + | + | + | + | ||||||

| Ukraine | + | + | + | + | ||||||

| Ungarn | + | + | + | + | ||||||