Raisin im Test

Über Raisin

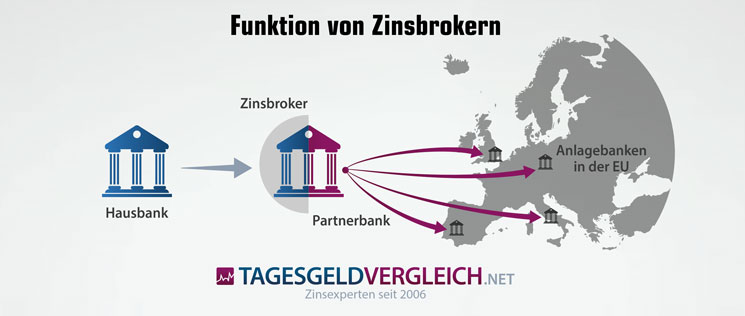

Raisin ist ein Zinsbroker mit Sitz in Berlin. Ein Zinsbroker macht im Wesentlichen Folgendes: Er durchforstet Tages- und Festgeldangebote ausländischer Banken aus der Europäischen Union. Findet er passende Produkte, nimmt er sie in sein Angebot auf und macht sie auf diese Weise deutschen Sparern zugänglich. Das bringt deutschen Sparern einige Vorteile, auch in Zeiten steigender Zinsen. Die ausländischen Banken bieten für ihre Tages- und Festgelder mitunter immer noch mit besseren Konditionen an als es deutsche Banken tun. Trotzdem kommt die Sicherheit nicht zu kurz.

Raisin (ehemals Weltsparen) ist auf diesem Markt seit 2014 aktiv und eine Marke der Raisin DS GmbH, die neben Raisin noch den Online-Marktplatz Raisin betreibt und ihren Sitz ebenfalls in Berlin hat. Insgesamt arbeitet Raisin inzwischen mit über 180 Partnerbanken zusammen. Die Produktpalette besteht aus über 700 Tages- und Festgeldern europäischer Banken. Mehr als 550.000 Kunden schenken der Plattform ihr Vertrauen. Sie haben über 75 Milliarden Euro über Raisin angelegt.

Raisin fusionierte 2021 mit ZINSPILOT und ist damit der größte verbliebende Zinsbroker auf dem deutschen Markt. Im August 2025 wurde die deutsche Plattform Weltsparen in Raisin umbenannt.

Inhaltsangabe

Ihre Vorteile bei Raisin

- Zugang zu zinsstarken Tages- und Festgeldern aus EU-Ländern

- Mehr als 180 Partnerbanken

- bis zu 2,25% Zinsen p.a. auf Tagesgeld

- bis zu 3,20 Zinsen p.a. auf Festgeld

- deutschsprachiger Support

- Kontoeröffnung und Kontoführung sind kostenlos

- Einlagensicherung bis 100.000 Euro je Kunde und Bank gem. EU-Richtlinien

Raisin im Faktencheck

In der folgenden Tabelle finden sich zunächst die wichtigsten Fakten zu Raisin.

| Anbieter- und Produktdaten | |

|---|---|

| Anbieter | Raisin SE |

| Bezeichnung Zinsbroker | Raisin |

| am Markt seit | 2013 |

| Partnerbanken im In- /Ausland (mit Angebot für deutsche Anleger) |

148 |

| Anzahl der Produkte | |

| Tagesgelder | 35 |

| Festgelder inkl. Flexgelder | ca. 673 (40 Flexgelder) |

| Fremdwährungskonten | k. A. |

| Zahlen | |

| Anzahl der Kunden | über 1.000.000 (Raisin SE) |

| verwaltete/vermittelte Einlagen | über 75,0 Mrd. Euro (Raisin DS GmbH weltweit) |

| Service und Anlage | |

| deutschsprachiger Kundenservice | Ja |

| Kontakt | Telefon, E-Mail |

| Zeitfenster | Montag bis Freitag von 08:30 bis 18:30 Uhr |

| PostIdent/VideoIdent | +/+ |

| Partnerbanken (D) | Das Raisin-Konto wird von der Raisin Bank AG geführt |

| Einlagensicherung | bis 100.000 Euro je Kunde und Bank |

| Einlagensicherungssystem | gemäß EU-Richtlinie; Sicherungssystem abhängig von gewählten Tagesgeld und Festgeld |

| Anlage in EU-Staaten | u. a. Belgien, Bulgarien, Dänenmark, Deutschland, Estland, Frankreich, Griechenland, Großbritannien, Irland, Italien, Kroatien, Lettland, Litauen, Luxemburg, Malta, Niederlande, Norwegen, Österreich, Polen, Portugal, Schweden, Slowakei, Spanien, Tschechische Republik, Zypern |

| Länderratings S&P | Von BBB- (Griechenland) bis AAA (Deutschland, Luxemburg, Norwegen, Schweden) |

| Stand: August 2025 | |

Welche Bonusaktionen gibt es derzeit bei Raisin?

Neukunden und Bestandskunden profitieren bei Raisin regelmäßig von Bonus-Aktionen. Bereits für geringere Laufzeiten und Anlagesummen gibt es attraktive Boni. Nachfolgend finden Sie detailierte Informationen zu den aktuellen Aktionen.

Alle bisherigen Aktionen sind beendet. Wir informieren Sie hier, wenn Raisin eine neue Bonusaktion startet!

Wie sieht das Angebot von Raisin aus?

Raisin bietet derzeit das umfangreichste Angebot unter allen Zinsbrokern. Das Unternehmen arbeitet mit 148 Partnerbanken aus über 20 europäischen Ländern zusammen. Im Festgeldbereich haben Sparer die Auswahl zwischen mehr als 670 Produkten. Hinzu kommt eine Handvoll Tagesgelder. Tendenz steigend.

Raisin untergliedert sein Produktspektrum in Tagesgelder, Festgelder, Flexgelder und Fremdwährungskonten.

Gibt es Tagesgeldangebote?

Ja, bei Raisin lassen sich eine Handvoll Tagesgelder abschließen. Bei Tagesgeldern sind Sparer nicht an eine fixe Laufzeit gebunden, sondern können noch am selben Tag auf das Guthaben zugreifen. Dafür gibt es in der Regel weniger Zinsen als bei Festgeldern.

Tagesgelder von Raisin im Vergleich

0 Angebote, Durchschnittszinssatz: 0,00 % p.a.

Keine Ergebnisse in diesem Bereich!

Stand der Daten: 14.02.2026

Tipp: Tagesgeld-Sparpläne

Wer regelmäßig Geld ansparen möchte, findet beim Zinsbroker Raisin die passende Angebote. Sparbeträge werden regelmäßig monatlich einfach und schnell in gewünschter Höhe per Dauerauftrag vom Girokonto auf das gewünschte Tagesgeldkonto eingezahlt. Individuelle Einzahlungen oder Abhebungen sind natürlich weiterhin möglich. Sparplanfähig sind derzeit die Tagesgelder von HoistSpar, Resurs Bank, Nordax Bank und TF Bank.

Tagesgelder von Raisin im Einzeltest

Lassen sich bei Raisin Festgelder abschließen?

Festgelder sind Anlagekonten mit fixer Laufzeit. Die Laufzeiten reichen bei Raisin von wenigen Monaten bis zu zehn Jahren. In der Regel gilt: Je länger die Laufzeit, desto höher der Zins. Sparer sollten allerdings beachten, dass sich Festgelder nur in Ausnahmefällen wie dem Verlust des Arbeitsplatzes – vorzeitig kündigen lassen.

Bei den Festgeldern überzeugen uns besonders das Festgeld der Banca Sistema aus Italien, bei dem auch sehr lange Laufzeiten möglich sind, außerdem das Festgeld der Banco BNI aus Portugal mit hohem Spitzenzinssatz und das Festgeld der Wyelands Bank aus Großbritannien, das vor allem bei kürzeren Laufzeiten punktet.

Festgelder von Raisin im Vergleich

2 Angebote, Durchschnittszinssatz: 2,00 % p.a.

- Zinsgutschrift

- jährlich

- Laufzeiten

- 24 bis 24 Monate

- Land/ Rating

- Norwegen / AAA

- Einlagensicherung (gesetzlich)

- 100.000 Euro

- Zinsgutschrift

- Laufzeiten

- 3 bis 9 Monate

- Land/ Rating

- Schweden / AAA

- Einlagensicherung (gesetzlich)

- 1.150.000 Schwedische Kronen pro Kunde

Stand der Daten: 14.02.2026

Raisin Festgelder im Einzeltest

Wie funktioniert die Geldanlage über Raisin?

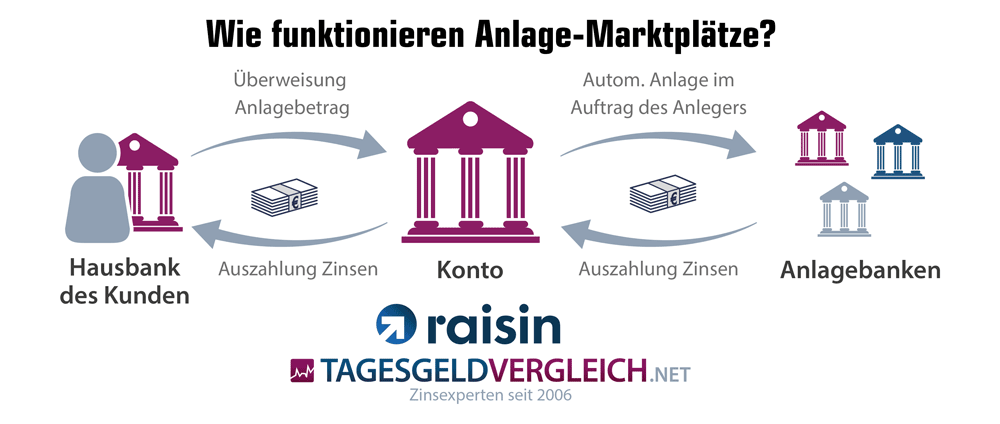

Raisin tritt als Vermittler zwischen dem Kunden und der in- oder ausländischen Bank auf. Der Kunde wählt unter den zahlreichen Tages- und Festgeldangeboten aus. Hat er sich für eines entschieden, eröffnet er zunächst ein Raisin-Konto. Dabei handelt es sich um ein Verrechnungskonto. Dieses Verrechnungskonto wird von der deutschen Raisin Bank AG geführt. Die Raisin Bank gehört zum gleichen Unternehmensverbund wie die Marke Raisin.

Der Kunde überweist den gewünschten Anlagebetrag auf das Raisin-Konto bei der Raisin Bank. Raisin transferiert ihn von dort kostenfrei auf das gewählte Fest- oder Tagesgeldkonto bei der ausländischen Bank. Am Ende der Laufzeit wird der Anlagebetrag inklusive Zinsen von der ausländischen Bank zurück auf das Raisin-Konto überwiesen. Jetzt kann es sich der Kunde auszahlen lassen. Alternativ kann er es erneut bei einer der Raisin-Partnerbanken anlegen.

Der Prozess ist so gestaltet, dass Kunden möglichst wenig Aufwand haben.

Wichtige Fragen

Was hat es mit den Raisin Flexgeldern auf sich?

Wer die Vorteile eines Festgeldes nutzen möchte und dennoch flexibel bleiben will, hat bei Raisin die Wahl zwischen einer Reihe von Flexgeldern. Auch bei ihnen legen sich die Sparer auf eine Laufzeit fest, die Konten können jedoch vorzeitig gekündigt werden. Dann erhalten die Sparer das Guthaben zurück – entweder ganz ohne Zinsen oder mit einem niedrigen Basiszins.

Als Beispiel lässt sich das Flexgeld der Haitong Bank nennen.

Gibt es auch Fremdwährungskonten bei Raisin?

Außerdem ist es möglich, über Raisin Festgelder in Fremdwährungen zu eröffnen. Auch hier gibt es eine fixe Laufzeit. Die Anlage erfolgt jedoch nicht in Euro, sondern beispielsweise in US-Dollar oder Norwegischen Kronen. Sparer profitieren von den Zinsen und im besten Fall von einem günstigen Umrechnungskurs. Mehr zum Thema Fremdwährungskonten gibt es in unserem Ratgeber.

Was sind die Raisin Invest ETF-Portfolios?

Raisin bietet Anlegern bereits seit 2018 die Möglichkeit, mit Raisin Invest (früher WeltInvest) einfach und komfortabel in ETF-Portfolios zu investieren. Anleger haben die Wahl zwischen vier Portfolios, die sich jeweils zu einem unterschiedlich hohen Anteil aus Aktien- und Anleihen-ETFs zusammensetzen. Portfolios mit mehr Aktien sind mit höherem Risiko verbunden, Portfolios mit mehr Anleihen mit weniger Risiko. Das gewählte Portfolio wird von der DAB BNP Paribas für die Anleger verwaltet. Die Kosten betragen 0,33 Prozent p.a. + rund 0,15 Prozent Drittkosten durch die ETFs. Informationen rund um Riskiken und die Rendite-Chancen der ETF-Portfolios gibt es im Einzeltest.

Unseren Test der Raisin Invest ETF-Portfolios finden Sie hier »

Zur Raisin Bank

Das Berlin Fintech Raisin, Betreiber des Zinsmarktplatzes Raisin, hat 2019 die MHB-Bank gekauft. Das Institut aus Frankfurt am Main agierte seit Marktstart von Raisin als dessen Service-Bank. Bisheriger Eigentümer der MHB-Bank war seit 2005 der US-Finanzinvestor Lone Star. Gegründet wurde die MHB-Bank bereits 1973.

Mit der Übernahme der MHB-Bank erwarb Raisin eine Banklizenz und treibt damit die eigene Expansion auf den europäischen Märkten voran.

Die finalen Freigabe des Kaufs wurde 2019 durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und der Europäischen Zentralbank (EZB) erteilt. Die MHB-Bank fimiert seither unter dem Namen Raisin Bank und stellt unter dem neuen Namen die WeltSpar-Konten bereit.

Welche Kosten entstehen bei Raisin?

Hohe Zinsen nützen nichts, wenn zugleich hohe Gebühren anfallen. In diesem Punkt können Sparer beruhigt sein. Raisin und die Raisin Bank bieten ihre Leistungen kostenfrei an. Auch für die Anlage und das Führen der Konten bei den ausländischen Banken fallen keine Gebühren an.

Schön ist zudem, dass der Kundenservice eine reguläre Festnetznummer nutzt. Wer eine Flatrate für Deutschland hat, kann den Service also kostenfrei erreichen.

Kostenpflichtig sind lediglich Leistungen wie das manuelle Sperren bzw. Entsperren des Zugangs ab dem dritten Mal oder die Anforderung einer PIN per Post ab dem dritten Mal.

Welchen Service bietet Raisin?

Wie können Sparer mit Raisin in Kontakt treten?

Es kann immer einmal vorkommen, dass ein Sparer Fragen zu einem Produkt hat oder er sich zum Beispiel nicht einloggen kann. An wen wendet er sich dann? Muss er sich ein französisches Wörterbuch besorgen, falls er sich für das Festgeld einer französischen Bank entschieden hat? Zum Glück nicht.

Der Kundenservice wird komplett von Raisin übernommen. Bei Fragen stehen deutschsprachige Mitarbeiter unter der Nummer 030 770 191 291 zur Verfügung. Ein wenig schade ist, dass die Hotline nicht auch am Wochenende zu erreichen ist. Auch ein Chat fehlt. Dafür gibt es eine E-Mail-Adresse (kundenservice@raisin.com), an die sich Sparer jederzeit in Schriftform wenden können.

Wie gut ist die Website von Raisin?

Die Homepage von Raisin gefällt uns sehr gut. Sie ist schlicht und übersichtlich gestaltet. Zu jeder Bank gibt es Hintergrundinformationen, außerdem eine Einschätzung zur Bonität des Landes, in dem sie ihren Sitz hat. Zinsen, Laufzeiten sowie Mindest- und Maximalanlage eines jeden Produkts werden stichpunktartig dargestellt. Außerdem gibt es ein Produktinformationsblatt mit den wichtigsten Fakten als pdf. Sehr nützlich sind auch die Informationen zur Einlagensicherung und zur steuerlichen Behandlung der Erträge. Kann die Quellensteuer im Ausland reduziert werden, stellt Raisin ein entsprechendes Formular dafür bereit.

Wer dann noch Fragen hat, findet ausführliche FAQs auf der Homepage oder kann den Kundenservice kontaktieren.

Lassen sich die Angebote vorzeitig kündigen?

Bei einigen Produkten, den sogenannten Flexgeldern, können Sparer zudem vorzeitig kündigen. Sie erhalten das Guthaben dann mit einem niedrigeren oder gar keinem Zins zurück. Das sorgt für zusätzliche Planungssicherheit.

Ist Raisin sicher?

Wie hoch ist die Einlagensicherung bei Raisin?

Bei der Kontoeröffnung wird zunächst ein Raisin-Konto bei der Raisin Bank eröffnet. Von dort wird das Guthaben auf das Konto der ausländischen Bank transferiert.

Die Raisin Bank AG ist eine deutsche Bank mit einer Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Sie unterliegt der gesetzlichen Einlagensicherung Deutschlands. Solange das Guthaben dort liegt, ist es bis zu 100.000 Euro je Kunde zu 100 Prozent geschützt.

Sobald das Geld zur ausländischen Partnerbank transferiert wurde, greift die dortige Einlagensicherung. Das Gute für Sparer: Auch in diesen Ländern gilt jeweils ein gesetzlicher Schutz der Einlagen bis 100.000 Euro je Kunde. Das wird durch die EG-Richtlinien 94/19/EG, 97/9/EG und 2009/14/EG geregelt. Da Raisin zugleich nur Anlagen bis zu 100.000 Euro erlaubt, sind die Einlagen der Sparer jederzeit zu 100 Prozent geschützt.

Inwiefern hilft das Rating des Landes und der Bank?

Ratingagenturen wie S&P und Fitch bewerten regelmäßig die Bonität von Banken. Ihre Ratings helfen dabei einzuschätzen, wie es um eine Bank steht. Raisin stellt auf seiner Seite leider keine Informationen zu den Ratings der Banken bereit. Hier macht Zinspilot mehr.

Da bei der gesetzlichen Einlagensicherung in letzter Instanz der Staat haftet, macht es Sinn, bei den Angeboten auch einen Blick auf das jeweilige Rating des Landes zu werfen. Raisin stellt hier erfreulicherweise selbst das Rating der Agentur Moody’s auf seiner Seite aus. Ratings der anderen großen Ratingagenturen finden sich zudem in den Einzeltests der Produkte auf tagesgeldvergleich.net.

Ein gutes Rating steht für eine entsprechend gute Bonität das Landes. Es macht Ausfälle unwahrscheinlicher. Deutschland erhält von Moody’s beispielsweise ein Rating von Aaa, von S&P ein AAA. Das ist jeweils die Bestnote. Ebenso gut schneiden Norwegen und Schweden ab. Kroation kommt mit Ba2 bei Moody's und BB bei S&P immernoch ordentlich weg. Alle Informationen rund um Länder-Ratings und das Abschneiden einzelner Staaten führen wir auf dieser Seite auf.

Wie ist das Konto abgesichert?

Zugang zu ihrem Account erhalten Sparer mit ihrer Kontonummer und einer dazugehörigen PIN. Für zusätzliche Sicherheit sorgt, dass Gelder nur vom auf das hinterlegte Referenzkonto überwiesen werden können. Ein mTAN-Verfahren, bei dem Transaktionen mit einem Code bestätigt werden müssen, der auf die Mobilfunknummer gesendet wird, schützt den Kunden zusätzlich. Wir halten die Konten für ausreichend abgesichert.

Wie können Sparer ein Konto bei Raisin eröffnen?

Die Kontoeröffnung funktioniert bei allen von Raisin angebotenen Produkten auf dieselbe Weise. Über den „Jetzt anlegen“-Button eines jeden Produkts gelangen Anleger zur Antragsstrecke.

Dort wird nach Anrede, Vor- und Nachname sowie E-Mail-Adresse gefragt. Auch die Angabe der Adressdaten ist erforderlich, darunter die Mobilfunknummer. Weitere Informationen zur Person, die Raisin im Antrag verlangt, sind beispielsweise das Geburtsdatum, der Familienstand und der Beruf.

Sind alle Angaben gemacht, können sie im nächsten Schritt noch einmal überprüft werden. Darüber hinaus sind die AGBs zu bestätigen. Damit ist der Sparer ans Ende der Antragsstrecke gelangt. Sie ist schlicht gehalten und kostet nur wenige Minuten Zeit. Als Kritik lässt sich nur aufführen, dass der gewünschte Anlagebetrag nicht gleich eingezogen werden kann.

Was jetzt noch fehlt, ist lediglich die Legitimation.

Wie steht es um PostIdent und VideoIdent?

Zur Legitimation stehen sowohl das klassische PostIdent-Verfahren als auch das neuere VideoIdent—Verfahren zur Auswahl. Beim PostIdent-Verfahren drucken Sparer ein von Raisin zur Verfügung gestelltes Formular aus und füllen dieses aus. Anschließend bringen Sie es zur Post. Hier ist es zudem erforderlich, den Ausweis vorzuzeigen.

Das VideoIdent-Verfahren kann bequem von zuhause aus durchgeführt werden. Dazu benötigen Sparer lediglich ein Smartphone oder ein Notebook mit einer Kamera. Per Videochat werden sie mit einem Mitarbeiter verbunden, der ihre Daten aufnimmt und sie auffordert, den Ausweis in die Kamera zu halten. Das Ganze dauert nur wenige Minuten und erspart den Gang zur Post.

Wie wird das Konto geführt?

Auf welchem Weg lässt sich ein Konto führen?

Konten bei Raisin lassen sich ausschließlich online führen. Aufträge über Telefon oder per Post sind nicht vorgesehen.

Lassen sich die Konten auch von Minderjährigen nutzen?

Nein, die Konten sind nicht für Minderjährige gedacht.

Lassen sich die Konten auch als Gemeinschaftskonten nutzen?

Nein, auch das Führen als Gemeinschaftskonto ist nicht möglich.

Fazit

Raisin ist der erste Zinsbroker, der deutschen Sparern die Anlage im Ausland ermöglicht hat, und es ist bis heute führend. Nicht ohne Grund: Das Angebot vor allem an Festgeldern ist enorm. Zudem lassen sich die Tages- und Festgelder bei Raisin ohne Schwierigkeiten eröffnen. Es gibt ausführliche Informationen zur jeweiligen Bank. Das VideoIdent-Verfahren sorgt für eine bequeme Eröffnung von zuhause. Auch für Sicherheit ist gesorgt. Alle Angebote unterliegen der gesetzlichen Einlagensicherung des jeweiligen Landes, so dass Einlagen bis zu 100.000 Euro pro Kunde geschützt sind. Die Anlage ist kostenfrei.

Tests und Auszeichnungen von Raisin

Bester Zinsbroker 2021 und besten Zinsen

Im Vergleich der großen Zinsbroker auf Tagesgeldvergleich.net sicherte sich Raisin 2021 jeweils die Auszeichnungen „Bester Zinsbroker“ und „Beste Zinsen Festgeld“.

Der Zinsbroker-Test wurde 2016 zum ersten Mal durchgeführt und findet jährlich statt, zuletzt im Februar 2021. Verglichen werden die großen Zinsbroker in den Kategorien "Zinsen Festgeld", "Zinsen Tagesgeld", "Service" und "Sicherheit". Von den drei großen Zinsbrokern konnte Raisin die Radaktion insgesamt am meisten überzeugen. Die besonderen Stärken liegen im Festgeldbereich.

Mehr Festgeldkonten

Sie wollen ihr Geld anderweitig fest anlegen? Kein Problem! Unser Festgeldvergleich zeigt Ihnen die besten Anbieter.

Alternativ: Tagesgeld im Vergleich

Einen aktuellen Vergleich der Konditionen von über 120 weiteren Banken finden Sie hier: