Funding Circle für Anleger im Test

Was ist Funding Circle?

Funding Circle wurde 2010 in London gegründet. Bei der P2P-Lending-Plattform können Investoren in Kredite für kleine und mittlere Unternehmen aus Deutschland investieren. Über 90.000 Investoren haben diese Chance bereits genutzt. Weltweit hat Funding Circle Kredite im Wert von 8,2 Milliarden Euro vermittelt. Seit 2018 ist das Unternehmen zudem an der Londoner Börse LSE notiert.

Investiert werden kann bereits ab 100 Euro. Die Nettorendite liegt bei 5,0 bis 7,0 Prozent p.a. Die Laufzeiten der Kredite betragen sechs bis 60 Monate. Eine Auto Invest-Funktion wie bei vielen anderen Anbietern gibt es hingegen nicht.

Ihre Vorteile als Anleger bzw. Kreditgeber

- Nettorendite von 5,0 bis 7,0 Prozent p.a.

- Mindestanlage nur 100 Euro

- Investition in kleine und mittlere Unternehmen aus Deutschland

- Bonitätsprüfung mithilfe der Schufa und eigenen Daten

Stand: 02.04.2025

Konditionen und Zinsen für Anleger

Funding Circle - Konditionen und Rendite

| Anbieter- und Produktdaten | |

|---|---|

|

Stand: 02.04.2025 |

|

| Anbieter | Funding Circle GmbH |

| Produktbezeichnung | Anlagekonto |

| Typ | Investition in Kredite für Unternehmen aus Deutschland |

| Bonusaktionen | |

| Laufende Bonusaktionen | - |

| Rendite und Laufzeit | |

| Durchschnittliche Rendite | 5,0 bis 7,0 Prozent p.a. |

| Laufzeit | 6 bis 60 Monate |

| Mindest- und Maximaleinlage | |

| Mindesteinlage | 100 Euro |

| Maximaleinlage | keine (5.000 Euro pro Kredit) |

| Gebühren | |

| Investition/Geldanlage | 1,0 Prozent auf den Zinssatz pro Investition |

| Kontoeröffnung | kostenlos |

| Kontoführung | kostenlos |

| Kontoauflösung | kostenlos |

| Sicherheit | |

| Risikobewertung der Kreditnehmer | Risikobewertung durch Funding Circle |

| Weitere Sicherheitsleistung | - |

| gesetzliche Einlagensicherung | - |

| Link zum Angebot | Funding Circle - Jetzt investieren » |

Funding Circle als Anleger - wie funktioniert das?

Funding Circle vermittelt Kredite für Unternehmen an Privatanleger. Die Unternehmen werden von Funding Circle geprüft und die Projekte anschließend auf der Homepage ausgestellt. Anleger können 100 bis 5.000 Euro pro Projekt investieren.

Bei den Unternehmen handelt es sich um kleine und mittelständische Unternehmen aus Deutschland. Sie müssen mindestens zwei Jahre auf dem Markt sein und wenigstens 30.000 Euro im Jahr erwirtschaften. Jedes Unternehmen wird einer Risikoklasse zugeordnet. Je höher die Risikoklasse, desto höher die potentielle Rendite für die Anleger.

Wie lege ich Geld bei Funding Circle an?

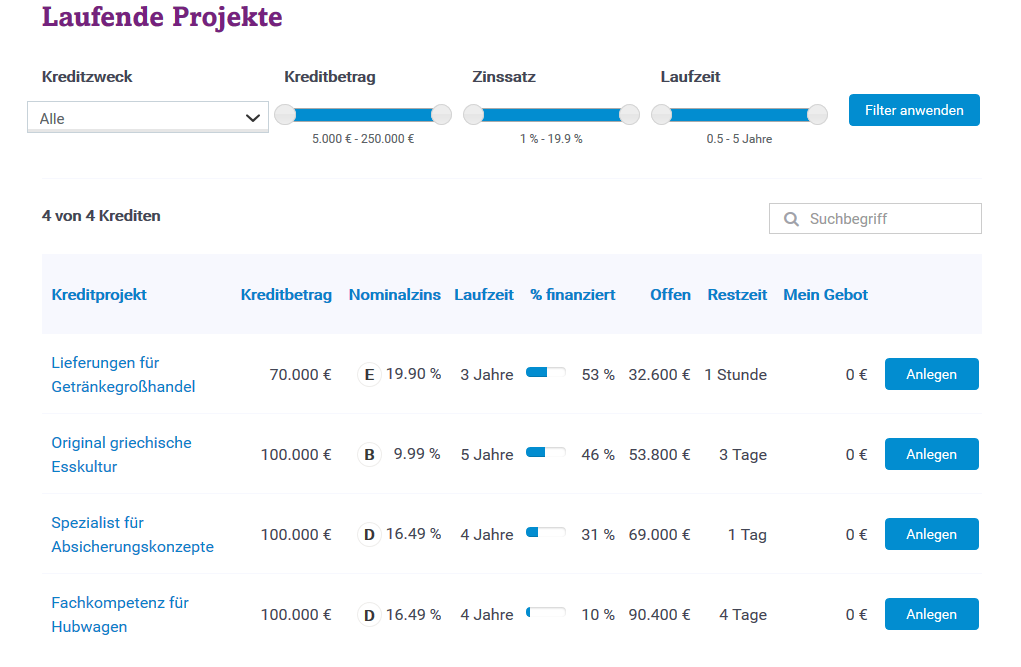

Im ihrem persönlichen Bereich können Investoren Details zu den Projekten einsehen, in die derzeit investiert werden kann. Unter dem Reiter „Anlegen“ finden sie die laufenden sowie kürzlich finanzierte Projekte. Jedes Projekt wird aufgelistet mit:

- Kreditbetrag

- Nominalzins

- Laufzeit

- Dem bereits finanzierten Anteil und

- der Restzeit

Darüber hinaus gibt es zu jedem Kreditprojekt Kurzinformationen – z.B. zur Branche und zum Finanzierungszweck. Außerdem können Anleger dem Unternehmensprofil eine Beschreibung des Unternehmens und des Kredits entnehmen. Auch weitere Angaben zur Bonität und zu den Finanzkennzahlen finden Investoren bei den Details. Haben Investoren sich für ein Projekt entschieden, geben sie den Investitionsbetrag in das entsprechende Feld ein und klicken auf den Button „Anlegen“.

Viele andere P2P-Lending-Plattformen bieten inzwischen Auto Invest-Funktionen. Damit lässt sich nach bestimmten Vorgaben automatisch in Kreditprojekte investieren. Die Auswahl von Hand entfällt. Ein solches Tool bietet Funding Circle derzeit leider nicht.

Mit welcher Rendite bzw. welchen Zinsen kann ich rechnen?

Die Nettorendite bei Funding Circle liegt bei 5,0 bis 7,0 Prozent p.a. Wie hoch sie tatsächlich ausfällt, hängt auch von der Risikoklasse des Projektes ab. Die potenzielle Rendite steigt mit dem Risiko:

- Risikoklasse A+: 4,0 bis 5,0 Prozent p.a. Nettorendite; geschätzte Verlustdeckung 5 bis 6x

- Risikoklasse A: 5,0 bis 6,0 Prozent p.a. Nettorendite; geschätzte Verlustdeckung 2,5 bis 3,5x

- Risikoklasse B: 5,5 bis 6,5 Prozent p.a. Nettorendite; geschätzte Verlustdeckung 2 bis 3x

- Risikoklasse C: 7,5 bis 8,5 Prozent p.a. Nettorendite; geschätzte Verlustdeckung 2 bis2,5x

- Risikoklasse D: 8,0 bis 9,0 Prozent p.a. Nettorendite; geschätzte Verlustdeckung 2 bis2,5x

- Risikoklasse E: 8,5 bis 9,5 Prozent p.a. Nettorendite; geschätzte Verlustdeckung 1,5 bis 2,0x

Kann ich andere Investoren werben?

Ja. Über den persönlichen Bereich können Investoren einen Empfehlungslink an einen Freund versenden. Der Investor und der Geworbene erhalten je 50 Euro, wenn der Geworbene innerhalb von 30 Tagen nach der Registrierung insgesamt mindestens 1.000 Euro investiert hat.

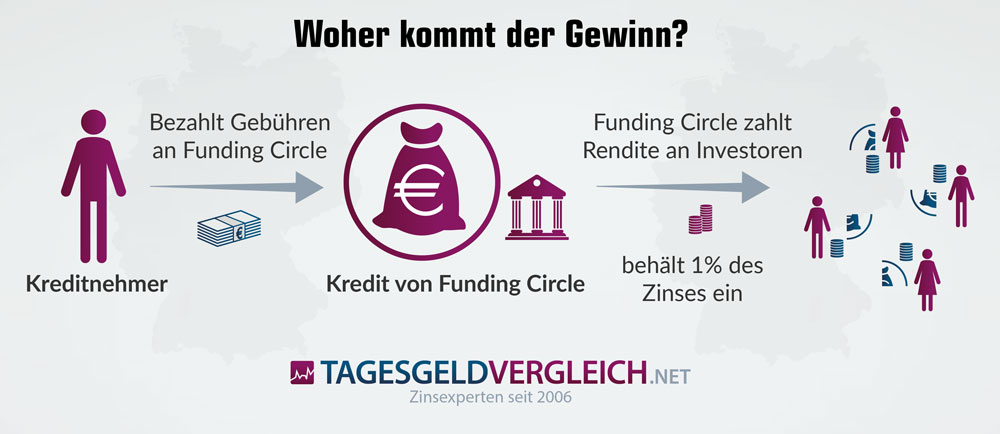

Welche Kosten fallen für mich an?

Funding Circle verlangt eine Gebühr von 1,0 Prozent auf den Zinssatz. Diese wird fällig, sobald Anleger Rückzahlungen erhalten. Investieren Anleger in ein Projekt mit einem Zins von 8,0 Prozent, reduziert sich der Zins demnach auf 7,0 Prozent.

Tipps für Anleger

Beim P2P-Lending empfiehlt es sich, nicht alles auf eine Karte zu setzen. Fällt das Projekt nämlich aus, ist das Geld verloren. Wird das Kapital hingegen auf mehrere Projekte gestreut, können eventuelle Ausfälle kompensiert werden. Eine mögliche Investition könnte so aussehen:

| P2P-Plattform | Anlagesumme in Euro | Anlage in x Kredite | Anlagesumme pro Kredit in Euro | Historische Rendite p.a. | Ertrag p.a. in Euro |

|---|---|---|---|---|---|

| Funding Circle | 1.000,00 | 25 | 50,00 | 10,00% | 100,00 |

| Rendite vor Steuern ohne Ausfälle | 10,00% | ||||

| 3,5% Ausfallquote | 35,00 | ||||

| Rendite vor Steuern nach Ausfällen | 6,15% | ||||

| Steuerabzug (25% Abgeltungssteuer + 5,5% Solidaritätszuschlag) | 26,375% | ||||

| Rendite nach Steuern ohne Ausfälle | 7,36% | ||||

| Rendite nach Steuern nach Ausfällen | 4,53% | ||||

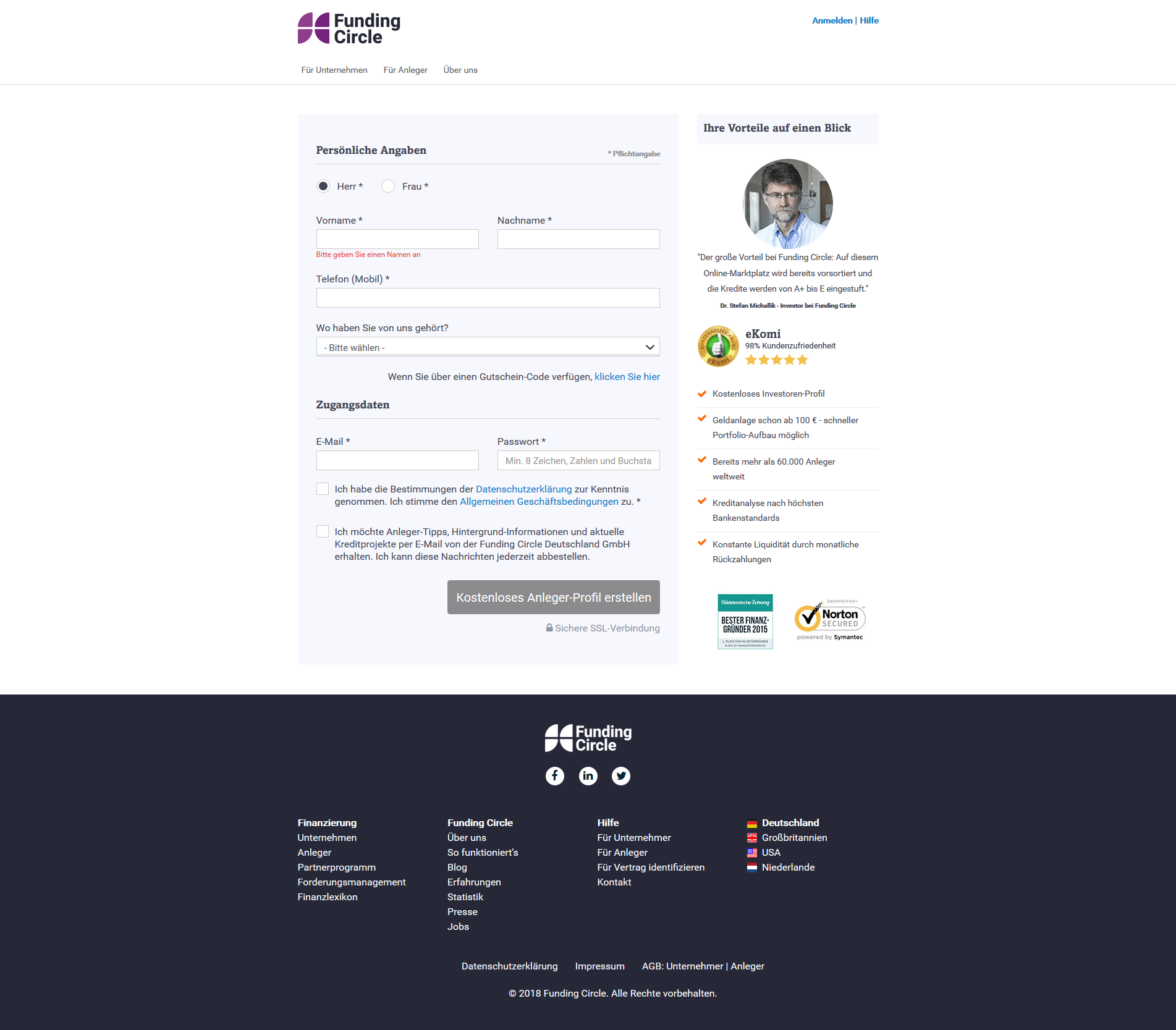

Wie registriere ich mich bei Funding Circle?

Die Registration bei Funding Circle funktioniert unkompliziert und kostenfrei:

Im ersten Schritt sind einige persönliche Angaben zu tätigen. Dazu zählen Vor- und Nachname, die Mobilfunknummer und die E-Mail-Adresse. Außerdem können Investoren auswählen, auf welchem Weg sie von Funding Circle erfahren haben. Schließlich vergeben sie sich noch ein Passwort.

Die angegebene E-Mail-Adresse muss bestätigt werden. Investoren erhalten an die Adresse einen Link, auf den sie klicken. Nun gelangen sie in ihren persönlichen Bereich bei Funding Circle. Um das Forderungsmanagement zu verbessern, bittet Funding Circle Investoren darum, eine beidseitige Kopie ihres Personalausweises bzw. Reisepasses hochzuladen.

Unter dem Reiter „Anlage“ finden Investoren die laufenden Projekte. Nachdem sie ein Projekt ausgewählt haben, wird dieses in den Warenkorb gelegt. Dort bestätigen Investoren ihre bisher gemachten Angaben mit ihrer Adresse und ihrem Geburtsdatum. Außerdem geben sie ihr Bankkonto an, auf das de Ausschüttungen überwiesen werden sollen. Schließlich bestätigen sie das Gebot.

Welche Risiken gibt es bei der Anlage über Funding Circle?

P2P-Lending ist für Investoren mit Risiken verbunden. Kreditprojekte können ausfallen. Im schlimmsten Fall kann es zum Totalverlust des eingesetzten Kapitals kommen.

Darum ergreift Funding Circle einige Maßnahmen, um die Sicherheit zu erhöhen. So werden nur Kredite für Unternehmen auf der Plattform ausgestellt, die mindestens zwei Jahre auf dem Markt tätig sind und mindestens 30.000 Euro im Jahr erwirtschaften. Alle Unternehmen unterlaufen zudem einen Prüfungsprozess.

Für die Bewertung der Unternehmen greifen Kreditanalysten von Funding Circle auf Jahresabschlüsse und betriebswirtschaftliche Auswertungen zurück. Außerdem nutzen sie Machine Learning und Big Data und werten tausende Datenpunkte aus. Darüber hinaus setzt Funding auf Bonitätsbewertungen durch externe Auskunfteien wie Schufa und Creditreform.

Die Risikoklassen von A+ bis E geben Investoren Auskunft darüber, wie gut die Unternehmen bewertet werden. Sollte es tatsächlich zu Ausfällen kommen, betreibt Funding Circle ein aktives Forderungsmanagement. Zunächst werden Mahnungen versendet. Kommt das Unternehmen seinen Zahlungen dann immer noch nicht nach, wird ein Inkasso- und Insolvenzprozess eingeleitet.

Statistiken

Wachstum Jahr zu Jahr

Vergebene Darlehen kumuliert

Funding Circle Kredit – die andere Seite der P2P-Plattform

Ihre Vorteile als Kreditnehmer

- Darlehen auch mit schwächerem Standing möglich

- Niedrige Einstiegsgröße

- Vorzeitige Rückführungen möglich

Anmerkung

- Kredite nur für Unternehmen

Konditionen und Zinsen für Kreditnehmer

Funding Circle - Konditionen für Kreditnehmer

| Anbieter- und Produktdaten für Kreditnehmer | |

|---|---|

|

Stand: 02.04.2025 |

|

| Anbieter | Funding Circle GmbH |

| Produktbezeichnung | Kredit von Privat |

| Verwendung | Freie Verwendung |

| Nettodarlehensbetrag | Ab 10.000 EUR bis 250.000 EUR |

| Laufzeit | 12 bis 60 Monate |

| Effektiver Jahreszins | Ab 7,74 % bis 21,71 % |

| Gebundener Sollzins | Ab 3,97 % bis 16,61 % |

| Bonität: | Der Zinssatz ist abhängig von der Bonität! |

| Bandbreite der Kreditoptionen | |

| Gebundener Sollzins: | 3,97% bis 16,61% |

| Effektiver Jahreszins: | 7,74% bis 21,71% |

| Nettodarlehensbetrag: | 10.000 EUR bis 250.000 EUR |

| Gesamtbetrag: | 11.041,79 EUR bis 369.650,35 EUR |

| Monatliche Raten: | 184,03 EUR bis 22.754,94 EUR |

| Link zum Angebot | Funding Circle - Jetzt Geld leihen » |

Fazit

Bei Funding Circle finden Investoren Kredite für kleine und mittelständische Unternehmen aus Deutschland. Im Gegensatz zu einigen Konkurrenten verlangt Funding Circle von Investoren eine Gebühr. Diese fällt mit einem Prozent auf den Zins aber gering aus. Die Nettorendite von 5,00 bis 7,00 Prozent ist gut, auch wenn Funding Circe damit nicht zu den Top-Anbietern im P2P-Bereich gehört. Um die Ausfälle gering zu halten, werden die Unternehmen eingehend geprüft. Außerdem müssen sie mindesten zwei Jahre auf dem Markt sein. Vermisst haben wir allerdings eine Auto Invest-Funktion. Insgesamt ein sehr solides Angebot von einer der größten P2P-Lending-Plattformen Europas.