Zinsvergleich 03/2025

Eine zentrale Frage bei der Suche nach der passenden Geldanlage ist: Wie hoch sind die Zinsen? Ist der Zins zu niedrig, ist die Anlage in den seltensten Fällen interessant. Dennoch gibt es noch weitere Punkte, auf die Sparer achten sollten. Dazu zählen vor allem die Sicherheit der Anlage und ihre Verfügbarkeit.

Im Folgenden stellen wir die Zinsen diverser Geldanlagen gegenüber – darunter Tagesgelder, Festgelder, aber auch neue Anlageformen wie P2P-Lending und Crowdinvesting in Immobilien. Zugleich klären wir Sie darüber auf, wie Ihr Geld bei der jeweiligen Anlage geschützt und wie lange es gebunden ist. Dabei gilt natürlich auch hier: eine höhere Rendite geht immer mit einem höheren Risiko einher:

Welche Zinsen bekommen Sparer momentan?

bis zu

9,00% p.a.

Durchschnittszins

7,43% p.a.

von 7 Angeboten

bis zu

3,50% p.a.

Durchschnittszins

3,25% p.a.

von 3 Angeboten

bis zu

3,40% p.a.

Durchschnittszins

2,29% p.a.

von 19 Angeboten

bis zu

2,90% p.a.

Durchschnittszins

2,05% p.a.

von 65 Angeboten

bis zu

2,80% p.a.

Durchschnittszins

2,09% p.a.

von 85 Angeboten

bis zu

2,80% p.a.

Durchschnittszins

2,11% p.a.

von 93 Angeboten

bis zu

2,65% p.a.

Durchschnittszins

2,12% p.a.

von 108 Angeboten

bis zu

2,61% p.a.

Durchschnittszins

2,13% p.a.

von 78 Angeboten

Zum Vergleich: der risikolose Zinssatz

Als so genannter "risikoloser Zinssatz" wird meist die Rendite von Staatsanleihen mit zehn Jahren (Rest-)Laufzeit des Landes angenommen, in dem die betreffende Bank ihren Sitz hat. Für deutsche Sparer wäre das die Rendite von Bundesanleihen mit zehn Jahren Restlaufzeit. Wie hoch diese derzeit ausfällt, zeigt unsere Statistik:

Höhere Renditen = höheres Risiko

Die höheren Renditen von Crowdinvesting oder P2P-Krediten sind natürlich mit einem gegenüber Tages- oder Festgeld deutlich höheren Risiko verbunden. Diese Grundregel (keine höhere Rendite ohne höheres Risiko) sollten Sparer und Anleger immer im Hinterkopf behalten, wenn es um einen Zinsvergleich verschiedener Anlageformen geht. Für alle oben aufgeführten Spar- und Anlagemöglichkeiten geben wir Ihnen daher eine Übersicht von Chancen und Risiken an die Hand:

| Anlageform | Rendite | Risiko | Liquidität | mündel-sicher | Chancen | Risiken |

|---|---|---|---|---|---|---|

| Stand: 03/2025 | ||||||

| Sparbuch | niedrig bis 2,20 % p.a. |

niedrig | hoch | ja | Sichere Form der Geldanlage Einlagen gesetzlich abgesichert Individuelle Einzahlung jederzeit möglich |

Im Durchschnitt geringes Zinsniveau Zugriff auf Geldanlage oft erst nach 3-monatiger Kündigungsfrist |

| Tagesgeld | niedrig bis 3,05 % p.a. |

niedrig | hoch | ja | Bessere Zinsen als aufs Sparbuch Einlagen gesetzlich abgesichert Einlagen und Entnahmen jederzeit möglich |

Im Durchschnitt geringes Zinsniveau Beste Angebote oftmals nur zeitlich begrenzt und/oder für Neukunden |

| Sparbrief | mittel bis 2,00 % p.a. |

niedrig | niedrig | ja | Risikofreie Geldanlage Einlagen gesetzlich abgesichert |

Zinsniveau niedriger als bei Festgeld |

| Sparplan (Banksparplan) |

mittel bis 3,00 % p.a. |

niedrig | niedrig | ja | Individueller Sparbetrag ab 25 EUR Gute Planbarkeit Risikofreie Geldanlage Einlagen gesetzlich abgesichert Hohe Liquidität. Lässt sich jederzeit auflösen |

Zinsniveau Durchschnitt |

| Festgeld | mittel bis 3,40 % p.a. |

niedrig | niedrig | ja | Sichere Form der Geldanlage Einlagen gesetzlich abgesichert Laufzeiten von 1 bis 120 Monaten möglich |

Zugriff ohne Verlust von Zinsen fast immer nur am Ende der Laufzeit |

| Währungskonten in US-Dollar | mittel bis 3,70 % p.a. |

mittel | hoch | ja | In anderen Nationen teilweise deutlich höheres Zinsniveau Höhere Realrendite durch Kursgewinne möglich |

Negative Rendite durch Kursverluste möglich Teilweise Konvertierungsentgelte und sonstige Gebühren Teilweise hohe Quellensteuer auf Zinserträge |

| Crowdinvesting in Immobilien | hoch bis 8,50 % p.a. |

hoch | mittel | nein | Chance auf hohe Renditen Investitionsprojekt kann individuell gewählt werden Investment in Immobilien ab wenigen 100 EUR möglich |

Anlagesumme während der Laufzeit fest gebunden In der Regel Nachrangdarlehen, daher nur Projekte/Investments wählen, deren Risiko man einschätzen kann |

| P2P-Kredite | hoch bis 14,00 % p.a. |

hoch | mittel | nein | Chance auf hohe Renditen Investitionsprojekt kann individuell gewählt werden |

Mit Rendite steigt Ausfallrisiko Einlagen an Kreditlaufzeit gebunden Teilweise Gebühren Nur für aktive Investoren geeignet |

Rendite-Risiko-Betrachtung

So ordnen sich die verschiedenen Anlageformen hinsichtlich ihres Rendite-Risiko-Profils ein:

Die verschiedenen Risikoklassen

Und so lassen sich die weiter oben vorgestellten Anlageformen den verschiedenen Risikoklassen der Geldanlage zuordnen:

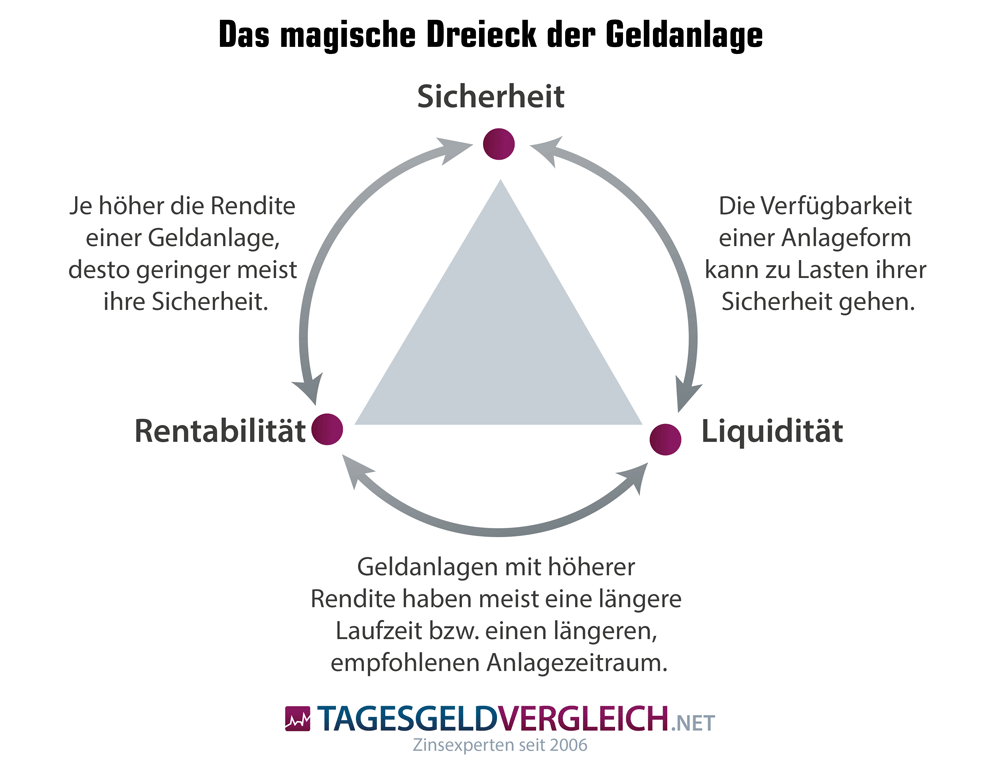

Das magische Dreieck der Geldanlage

Welche Anlageform darf es sein? Natürlich die absolut sichere mit der höchsten Rendite, auf die jederzeit zugegriffen werden kann! Leider verhält es sich damit wie mit der eierlegenden Wollmilchsau. Von ihr zu träumen, ist in Ordnung. Über den Weg gelaufen ist sie aber noch niemanden.

Deshalb ist jede Anlageentscheidung ein Kompromiss. Dieser lässt sich durch das magische Dreieck der Geldanlage veranschaulichen. Die drei Ecken stehen jeweils für Sicherheit, Liquidität und Rentabilität. Je sicherer die Geldanlage, desto weniger Rendite gibt es im Regelfall dafür. Außerdem sind die sichersten Anlagen oft nicht schnell verfügbar. Anlagen, auf die schnell zugegriffen werden kann, bieten selten die höchste Rendite und auch die Sicherheit kann unter der Liquidität leiden. Eine hohe Rendite geht dafür fast immer mit einem erhöhten Risiko einher, zudem ist sie oft mit einer langen Laufzeit verbunden.

Vor jeder Anlageentscheidung sollten Sie sich darum überlegen: Was ist Ihnen wirklich wichtig? Wollen Sie, dass das Geld einfach nur sicher verwahrt ist? Wollen sie möglichst schnell darauf zugreifen können? Oder wollen Sie, dass sich ihr Geld so stark wie möglich vermehrt?

Wie viel Zinsen gibt es auf dem Sparbuch? Was ist darüber hinaus zu beachten?

| Anlageform | Sicherheit | Liquidität | Rendite |

|---|---|---|---|

| Sparbuch | hoch | mittel | niedrig |

Sparbücher dienen dazu, Vermögen aufzubauen. Für den Zahlungsverkehr sind sie nicht geeignet. Im digitalen Zeitalter treffen Anleger das Sparbuch zudem immer häufiger unter der Bezeichnung SparCard an. Hier die wichtigsten Fakten:

Wie steht es um die Sicherheit des Sparbuchs?

Das Sparbuch ist eine ausgesprochen sichere Anlage. Für ein Sparbuch bei einer deutschen (oder einer Bank der Europäischen Union) gilt in jedem Fall eine gesetzliche Einlagensicherung bis 100.000 Euro pro Kunde. Bei vielen Banken ist die Anlage auch darüber hinaus über den Einlagensicherungsfonds des Bundesverbandes deutscher Banken abgesichert.

Wie liquide ist das Sparbuch?

Wer zumindest über einen Teil der Anlage jederzeit verfügen möchte, für den ist das Sparbuch eine gute Option. Über bis zu 2.000 Euro im Monat kann auf dem Sparbuch taggleich verfügt werden. Derzeit sind dort in der Regel die Zinsen jedoch niedriger als auf Tagesgeldkonten.

Wie viel Zinsen wirft das Sparbuch ab?

Das Sparbuch ist für viele Anleger nach wie vor die erste Wahl. Da scheint jedoch mehr an der Gewohnheit als an der Rendite zu liegen. Im Vergleich mit den anderen Anlageformen, die auf Tagesgeldvergleich.net vorgestellt werden, schneidet das Sparbuch bei der Rendite am schlechtesten ab. Bis zu 2,20 Prozent p.a. sind möglich, im Schnitt liegt der Zinssatz jedoch bei mageren 0,27 Prozent p.a. (Stand: 03.2025)

Wie viel Zinsen gibt es auf Tagesgeld? Was ist darüber hinaus zu beachten?

Unsere aktuellen Empfehlungen

-

Empfehlung der Redaktion

- 3,05% p.a. bis 1.000.000 Euro

- 3 Monate Zinsgarantie

- Erweiterte Einlagensicherung

-

Empfehlung der Redaktion

- 2,90% p.a. bis 250.000 Euro

- 4 Monate Zinsgarantie

- monatliche Zinsgutschrift

-

Empfehlung der Redaktion

- 2,60% p.a. ohne Betragsgrenze

- 6 Monate Zinsgarantie

- AAA-Rating Deutschland

Der Name sagt es schon: Der große Vorteil von Tagesgeldern ist, dass die Anlage noch am selben Tag verfügbar ist. Im Gegensatz zu den meisten Girokonten wird sie dennoch gut verzinst. Hier sind die wichtigsten Fakten:

| Anlageform | Sicherheit | Liquidität | Rendite |

|---|---|---|---|

| Tagesgeld | hoch | hoch | niedrig bis mittel |

Wie steht es um die Sicherheit des Tagesgeldes?

Wie Sparbücher sind auch Tagesgelder eine sehr sichere Anlageform. Für jedes Tagesgeld bei einer deutschen Bank greift eine Einlagensicherung bis 100.000 Euro je Kunde.

Hintergrundwissen zur Einlagensicherung

- Die gesetzliche Einlagensicherung bis 100.000 Euro gilt nicht nur in Deutschland, sondern in allen Ländern der europäischen Union.

- Geregelt ist das in den EG-Richtlinien 94/19/EG, 97/9/EG und 2009/14/EG

- Zusätzlich bieten viele Banken eine erweiterte Einlagensicherung auf freiwilliger Basis an.

- In Deutschland gibt es beispielsweise den Einlagensicherungsfonds des Bundesverbandes Deutscher Banken e.V., über den Einlagen teils bis zu hundert Millionen Euro und mehr je Kunde geschützt sind.

Wie liquide ist das Tagesgeld?

Wer schnell über sein Geld verfügen können möchte, für den ist das Tagesgeld eine geeignete Anlage. Wie der Name verrät, kann taggleich auf das dort angelegte Geld zugriffen werden. Trotzdem wird das Guthaben – im Gegensatz zu den meisten Girokonten – verzinst.

Wie viel Zinsen wirft das Tagesgeld ab?

Mit Tagesgeldern lassen sich derzeit bis zu 3,05 Prozent Zinsen p.a. erreichen. Im Schnitt liegen sie bei 2,05 Prozent p.a. (Neukundenzins, Stand: 03.2025). Das ist solide, und mehr als bei Sparbüchern. Hinzu kommen die höhere Flexibilität und die ebenso hohe Sicherheit. Im Vergleich zu Sparbüchern sind Tagesgelder die bessere Alternative. Der Zins ist jedoch zumeist nicht für einen langen Zeitraum garantiert und kann sich bereits nach kurzer Zeit ändern.

Tipp: Verfolgen Sie hier die Zinsentwicklung von Tagesgeldern im Monatsvergleich

Gibt es auch Tagesgelder in Fremdwährung?

Ja, es gibt auch Tagesgelder in Fremdwährung. Ein solches Tagesgeld wird beispielsweise in US-Dollar geführt. Sparer können dort neben den Zinsen auch von der Kursentwicklung profitieren. Diese stellt zugleich das Risiko dar. Entwickelt sich etwa der Kurs EUR/USD gegen den Sparer, kann er beim Rücktausch weniger haben als bei der Einzahlung. Aufpassen sollten Sparer zudem, ob bei der Konvertierung in die Fremdwährung Gebühren anfallen. Zum Vergleich der Fremdwährungskonten »

Wie viel Zinsen gibt es für Festgeld? Was ist darüber hinaus zu beachten?

Unsere aktuellen Empfehlungen

-

Festgeld 12 Monate

- 2,50% p.a. ab 5.000 Euro

- Erweiterte Einlagensicherung

-

Festgeld 24 Monate

- 2,60% p.a. ab 5.000 Euro

- AAA-Rating Deutschland

-

Festgeld 36 Monate

- 2,50% p.a. ab 5.000 Euro

- AAA-Rating Deutschland

Bei Festgeldern ist das Kapital über die gesamte Laufzeit gebunden. Dafür ist der Zins oft ansehnlich und ebenfalls über die gesamte Laufzeit garantiert.

| Anlageform | Sicherheit | Liquidität | Rendite |

|---|---|---|---|

| Festgeld | hoch | niedrig | mittel |

Wie steht es um die Sicherheit des Festgeldes?

Was die Sicherheit angeht, nehmen sich Sparbücher, Tages- und Festgelder nichts. Für alle drei Anlageformen gilt in Deutschland die gesetzliche Einlagensicherung bis 100.000 Euro je Kunde. Über den Einlagensicherungsfonds des Bundesverbandes Deutscher Banken e.V. sind Einlagen zudem teils in Millionenhöhe abgesichert.

Auch für Festgelder bei Banken in anderen Ländern der Europäischen Union gilt eine gesetzliche Einlagensicherung bis 100.000 Euro je Kunde, nachzulesen in den EG-Richtlinien 94/19/EG, 97/9/EG und 2009/14/EG.

Wie liquide ist das Festgeld?

Bei Festgeldern ist das Kapital über die gesamte Laufzeit gebunden. Je nach Anbieter haben Anlegerinnen und Anleger die Wahl zwischen sehr kurzen Laufzeiten von wenigen Monaten, mittleren Laufzeiten von zwei oder drei Jahren sowie langen Laufzeiten bis zu zehn Jahren. Je länger die Laufzeit, desto höher in der Regel die Zinsen.

Wie viel Zinsen wirft das Festgeld ab?

Bei Festgeldern ist die Anlage zwar gebunden, dafür lassen sich höhere Zinsen erreichen als bei Tagesgeldern und Sparbüchern. Das gilt zumindest für mittlere und lange Laufzeiten. Wer sein Geld nur kurzfristig parken will, erhält bei Tagesgeldern oft eine genauso hohe oder höhere Rendite. Mit einer Laufzeit von 12 Monaten lässt sich bis zu 2,60 Prozent Rendite p.a. machen. Im Schnitt liegt die Rendite für diese Laufzeit bei 2,15 Prozent p.a. (Stand: 03.2025). Der Zins ist für die gesamte Laufzeit garantiert.

Tipp: So haben sich die Zinsen von Festgeldern mit Laufzeiten von 6 bis 120 Monaten entwickelt

Wie läuft die Fest- und Tagesgeldanlage bei Banken in der Europäischen Union?

In Zeiten niedriger Zinsen kann es sich lohnen, bei der Geldanlage einen Blick ins europäische Ausland zu werfen. Zinsportale wie WeltSparen ermöglichen Sparern, Tages- und Festgelder in Spanien, Frankreich oder anderswo zu eröffnen.

Vorteile:

- Die Zinsen sind im EU-Ausland oft höher deutlich höher als bei deutschen Banken.

- Festgelder bei europäischen Banken gibt es zum Teil schon mit Laufzeiten von wenigen Monaten, so dass keine langen Bindungen erforderlich sind.

- Dank der EG-Richtlinien 94/19/EG, 97/9/EG und 2009/14/EG gilt in allen Ländern der Europäischen Union eine gesetzliche Einlagensicherung bis 100.000 Euro je Kunde.

Vor der Anlage sollten sich Sparer in jedem Fall über die Bonität des jeweiligen Landes informieren, da im Falle eines Zahlungsausfalls in letzter Instanz der jeweilige Staat haftet. Außerdem führen ausländische Banken in der Regel die Abgeltungssteuer nicht ab, darum ist es nötig, die Zinserträge in der Steuererklärung anzugeben. Die Zinsportale stellen hierfür ausführliche Informationen bereit.

Gibt es auch Festgelder in Fremdwährung?

Es gibt Banken, die Festgelder in Fremdwährung anbieten. Besonders häufig sind Fremdwährungskonten in US-Dollar. Unabhängig von der Währung gilt, dass die Einlagen auf Fremdwährungskonten bei Banken in Deutschland und der Europäischen Union bis 100.000 Euro je Kunde geschützt sind. Das garantiert die gesetzliche Einlagensicherung.

Gründe für ein Fremdwährungskonto gibt es viele. So kann man sich mit einem in US-Dollar geführten Festgeldkonto ein Stück unabhängig vom Euro und dessen Entwicklung machen. Der größte Reiz dürfte jedoch für die meisten Sparer sein, dass sie mit Festgeldern in Fremdwährung von Kursschwankungen der Währungen profitieren können. Sparer machen ihre Rendite also nicht nur durch den Zins sondern gegebenenfalls auch durch die Kursentwicklung der Fremdwährung.

In der Kursentwicklung liegt aber auch das größte Risiko. Entwickelt sich der Kurs der Währung gegen die Sparer, haben diese beim Rücktausch weniger als zu Beginn.

Oft lässt sich aber allein mit dem Zins eine ordentliche Rendite machen. So bieten viele der Fremdwährungsfestgelder in unserem Vergleich bei einer Laufzeit von zwölf Monaten Zinsen die deutlich über 3,50 Prozent p.a. liegen.

Geld verleihen - Wie viel Rendite gibt es beim P2P-Lending? Was ist darüber hinaus zu beachten?

| Anlageform | Sicherheit | Liquidität | Rendite |

|---|---|---|---|

| P2P-Lending | niedrig | niedrig bis mittel | hoch |

Seit einigen Jahren haben Anleger die Möglichkeit, Online Kredit-Plattformen für die Geldanlage zu nutzen. Auf diesen können die Anleger in die Kredite privater Kreditnehmer investieren und diese so finanzieren. Die Kreditnehmer zahlen das Kapital mit Zins zurück. „P2P“ steht für Peer-to-Peer – von privat zu privat. Hier die Fakten:

Wie steht es um die Sicherheit des P2P-Lendings?

Bei P2P-Plattformen handelt es sich nur selten um Banken. Sie treten lediglich als Vermittler zwischen den Anlegern und den Kreditnehmern auf. Investitionen fallen nicht unter die gesetzliche Einlagensicherung. Im schlimmsten Fall kann es zum Totalverlust des eingesetzten Kapitals kommen. Um das Risiko zu verringern, bieten viele Plattformen standardisierte Strategien an, die in ein breites Portfolio von Krediten investieren. Dadurch werden Ausfälle einzelner Kredite aufgefangen.

Wie liquide ist die Anlage über P2P-Lending?

Beim P2P-Lending ist das Kapital in der Regel über die gesamte Laufzeit gebunden. Die Laufzeiten variieren je nach Anbieter. Die Spanne reicht von einem bis 60 Monate oder mehr. Auf einigen Plattformen gibt es zudem Sekundärmärkte. Dort können getätigte Investitionen gehandelt und so gegebenenfalls vorzeitig abgestoßen werden. So liquide wie ein Tagesgeld ist eine Anlage in private Kredite dann zwar noch immer nicht, Anleger werden aber deutlich flexibler.

Wie viel Rendite wirft das P2P-Lending ab?

Wem die Rendite bei Tages- und Festgeldern nicht genügt, für den bleiben Anlageformen, die mit einem höheren Risiko verbunden sind. Mit P2P-Lending lassen sich Renditen bis zu über 14,00 Prozent p.a. erreichen. Im Schnitt liegt die Rendite bei ebenfalls sehr beachtlichen 9,49 Prozent. Das ist nicht nur deutlich mehr, als mit Tages- oder Festgeldern zu haben ist, die Zinsen liegen auch über der Inflationsrate (Stand: 03.2025).

Wie viel Zinsen gibt es beim Crowdinvesting in Immobilien? Was ist darüber hinaus zu beachten?

| Anlageform | Sicherheit | Liquidität | Rendite |

|---|---|---|---|

| Crowdinvesting | niedrig | niedrig | sehr hoch |

Auf Crowdinvesting-Portalen für Immobilien werden Immobilien-Projekte ausgestellt, die finanziert werden sollen. Dabei kann es sich um Neubauten oder Sanierungen handeln. Die Crowd – also eine Vielzahl privater Anleger – investiert in die ausgestellten Projekte und erhält im Gegenzug für die Untersützung attraktive Zinsen. Hier die Fakten:

Wie steht es um die Sicherheit des Immobilien-Crowdinvestings?

Beim Crowdinvesting steht – wie beim P2P-Lending – zumeist keine große Bank im Hintergrund. Zwar bietet Immobilien-Crowdinvesting oft einen Festzins, der die Zinsen auf Tages- und Festgeldern übersteigt, das eingesetzte Kapital ist jedoch nicht durch eine Einlagensicherung geschützt. Geht der Projektträger – der nicht mit der Crowdinvesting-Plattform selbst verwechselt werden sollte – insolvent, kann es zu Ausfällen kommen. Im schlimmsten Fall sehen Anlegerinnen und Anleger gar nichts mehr von dem Geld, das sie in dieses Projekt investiert haben.

Wie liquide ist das Crowdinvesting in Immobilien?

Beim Immobilien-Crowdinvesting ist das Kapital über die gesamte Laufzeit gebunden. Je nach Anbieter und Projekt werden Zinsen und Teile des Anlagebetrages vorzeitig ausgezahlt. Manche Projekte haben kurze Laufzeiten von 12 Monaten, andere können 60 Monate laufen.

So viel Geld wurde in den letzten Jahren in Deutschland mithilfe von Crowdinvesting in Immobilien angelegt

Wie viel Rendite wirft das Crowdinvesting in Immobilien ab?

Beim Crowdinvesting in Immobilien erhalten Anleger derzeit die besten Zinsen. Bis über 8,50 Prozent p.a. sind möglich. Im Schnitt liegen die Zinsen bei großartigen 7,84 Prozent p.a. Das schlägt bis auf die riskanteren P2P-Kredite alle anderen Anlageformen im Vergleich (Stand: 03.2025). Grundsätzlich gilt auch: Je riskanter die Umsetzung des Projekts, desto höher fällt der Zins aus.

Wie viel Rendite gibt es bei Robo-Advisors? Was ist darüber hinaus zu beachten?

| Anlageform | Sicherheit | Liquidität | Rendite |

|---|---|---|---|

| Robo-Advice | mittel | mittel | mittel bis sehr hoch |

Robo-Advice ist eine noch junge Form der Geldanlage. Robo-Advisors sind digitale Vermögensverwalter (manche treten auch nur als Anlagevermittler nach GewO auf). In jedem Fall ermitteln sie mithilfe von Algorithmen das Risikoprofil der Anleger. Wurde auf dieser Grundlage eine passende Anlagestrategie gefunden, investiert der Robo-Advisor das Geld in ein Portfolio aus Wertpapieren - zumeist kommen ETFs zum Einsatz. Die digitalen Vermögensverwalter behalten die Entwicklung des Portfolios im Anschluss im Auge und greifen gegebenenfalls ein. Die Anleger können sich zurücklehnen.

Wie steht es um die Sicherheit der Geldanlage?

Robo-Advisors treten als Anlagevermittler nach GewO oder als Finanzportfolioverwalter mit Erlaubnis der BaFin auf. Die Depots werden bei etablierten Banken wie der Baader Bank eröffnet. Weiter wichtige Punkte:

- Die Robo-Advisors haben selbst keinen Anspruch auf das verwaltete Vermögen.

- Die depotführenden Banken unterliegen – sofern sie ihren Sitz in der Europäischen Union haben – einer gesetzlichen Einlagensicherung von 100.000 je Kunde.

- Durch die Investition in Wertpapiere kann es zu Kursschwankungen kommen.

Wie liquide sind Anlagen bei Robo-Advisors?

Robo-Advisors eignen sich vor allem für die mittel- und langfristige Geldanlage. Eine Mindestlaufzeit haben wir jedoch noch bei keinem Anbieter gesehen. Die Wertpapiere können jederzeit verkauft werden. Anleger sind also – anders als beispielsweise beim Crowdinvesting in Immobilien – nicht über einen längeren Zeitraum gebunden.

Wie viel Rendite werfen Robo-Advisors ab?

Wie hoch die Rendite bei Robo-Advisors ausfällt, hängt unter anderem von der gewählten Risikostrategie ab. Je höher das Risiko, desto höher die potentielle Rendite. Robo-Advisors setzen in der Regel auf ETFs. Je mehr Risiko die Anleger zu gehen bereit sind, desto größer ist der Aktien-Anteil im Portfolio. Bei geringerem Risiko wird stärker auf Anleihen gesetzt. Mit dem Robo-Advisor Whitebox ließ sich im Zeitraum vom 01.05.2019 bis 31.01.2025 ein Plus von 31,00 % nach Abzug von Verwaltungskosten und Steuern erwirtschaften.

Performance der Robo-Advice-Anbieter im Echtgeld-Test auf Brokervergleich.de

Einen guten Eindruck der Performance von Robo-Advisors liefern auch die Daten aus dem Echtgeld-Test unseres Schwesterportals Brokervergleich.de. Die Redaktion eröffnet bei den getesteten Robo-Advisors echte Konten und legt echtes Geld an. Das Chart zeigt die Performances der Robo-Advisors seit Mai 2019. Es wurde jeweils eine Anlagestrategie mit mittlerem Risiko gewählt. Ausführliche Tests und weitere Daten zu den Robo-Advisors finden Sie bei unserem Schwesterportal Brokervergleich.de.

Alle Zinssätze gelten für Neukunden, die in den letzten sechs Monaten kein Tagesgeldkonto beim betreffenden Kreditinstitut geführt haben. Zu allen Angeboten finden Sie ausführliche Daten in unseren Tests, die Sie über unseren Tagesgeldvergleich bzw. -rechner erreichen können:

Quellen:

http://www.zeit.de/wirtschaft/geldanlage/2017-03/geldanlage-sparen-enteignung-zinsen

https://bankenverband.de/was-wir-tun/einlagensicherung/

http://eur-lex.europa.eu/legal-content/DE/TXT/?uri=CELEX:31994L0019

http://eur-lex.europa.eu/legal-content/DE/TXT/?uri=CELEX%3A31997L0009

http://eur-lex.europa.eu/legal-content/DE/TXT/?uri=CELEX:32009L0014