Die Zinspolitik der EZB – der Dolchstoß für den Sparer?

UPDATE 2018: Drei Jahre Anleihekaufprogramm und zwei Jahre Leitzins-Nullniveau

Seit rund drei Jahren kauft die Europäische Zentralbank (EZB) monatlich Staats- und Unternehmensanleihen, um stimulierend auf die Wirtschaft und die Inflation in der Eurozone einzuwirken. Das Anleihekaufprogramm soll noch mindestens bis September 2018 laufen, bei Bedarf sogar länger. Für Sparer keine guten Aussichten. Solange die Politik des "billigen Geldes" anhält, bleiben auch die Zinsen niedrig.

Rückblick: Seit März 2016 liegt der Leitzins auf einem Rekordtief von 0,00 % und der Strafzins für Banken, die Geld über Nacht bei der EZB parken, bei -0,40 %.

Wer sich, aufgrund der aktuell positiven Entwicklung der Inflation sowie der Wirtschaftslage in Europa, erste Anzeichen einer zinstechnischen Normalisierung erhofft hatte, wurde bei der Zentralbanksitzung im Januar 2018 enttäuscht. EZB-Chef Mario Draghi blieb bei seiner Wortwahl und änderte nichts.

Das Anleihekaufprogramm umfasst ein Volumen von bisher 2,3 Billionen Euro. Bis September werden weiter monatlich 30 Milliarden Euro in Anleihen investiert. Faktisch wird die EZB durch ihre Anleiheaufkäufe damit zum größten Gläubiger ihrer Eigentümer, der Staaten Europas.

Wie sich dieses Dilemma in Deutschland auf die Zinsen der Sparer auswirkt, betrachten wir in unserer Analyse.

Verbraucher sind bereits indirekt Opfer des Strafzinses

Das eigentliche Dilemma der deutschen Sparer beginnt bereits mit der Einführung der Strafzinsen. Viele Geldhäuser legen mittlerweile die Strafzinsen der Zentralbank auf ihre institutionellen Kunden und Kommunen um – z. B. als Verwahrentgelte. Kurzum: Sie verlangen auf Einlagen ebenfalls Zinsen oder berechnen Gebühren.

Nach Recherchen der FAZ sind auch die Kranken- und Rentenversicherungssysteme in zweistelliger Millionenhöhe betroffen. Unter anderem berechneten die kontoführenden Banken dem Bundesversicherungsamt, welches den Gesundheitsfonds der Krankenkassen verwaltet, im Jahr 2015 Verwahrgebühren von 1,8 Mio. Euro, 2016 sogar 5,2 Mio. Euro (siehe FAZ, 08.05.2017).

Betrachten wir das Beispiel des Gesundheitsfonds genauer. Jener dient eigentlich dazu, die im Sozialgesetzbuch festgeschriebene medizinische Behandlung der Versicherten sicherzustellen, nicht dazu, Strafzinsen zu finanzieren. Diese Gelder fehlen entsprechend dem Gesundheitsfonds und werden wahrscheinlich durch Beitragserhöhungen bei den Ersatzkassen nachfinanziert. Letztlich trifft es den Geldbeutel der Versicherten.

Einschätzung der Situation: Verfahren! Einerseits kommen die Banken der Aufforderung der Zentralbank nur bedingt nach, mehr Kredite zu vergeben (z. B. aufgrund der steigenden Risiken eines Kreditausfalls). Andererseits werden nicht "verteilte" Gelder "kostenpflichtig" bei der EZB geparkt. Diese Strafzinsen geben die Institute kurzerhand an ihre Kunden weiter. Nicht direkt an Privatkunden, weil entsprechende Entscheidungen unpopulär sind. Stattdessen gehen die Geldhäuser Umwege über institutionelle Kunden, die gezwungen sind, Gelder verfügbar vorzuhalten – Kommunen, Unternehmen, Versicherungen u.s.w. - Die institutionellen Kunden sehen sich wiederum damit konfrontiert, die fehlenden Gelder anderweitig hereinzuholen, was wiederum den Bürger bzw. Verbraucher trifft. Letzterer zahlt die Zeche. Egal wie.

Die Auswirkungen der EZB-Politik auf die Privatkunden

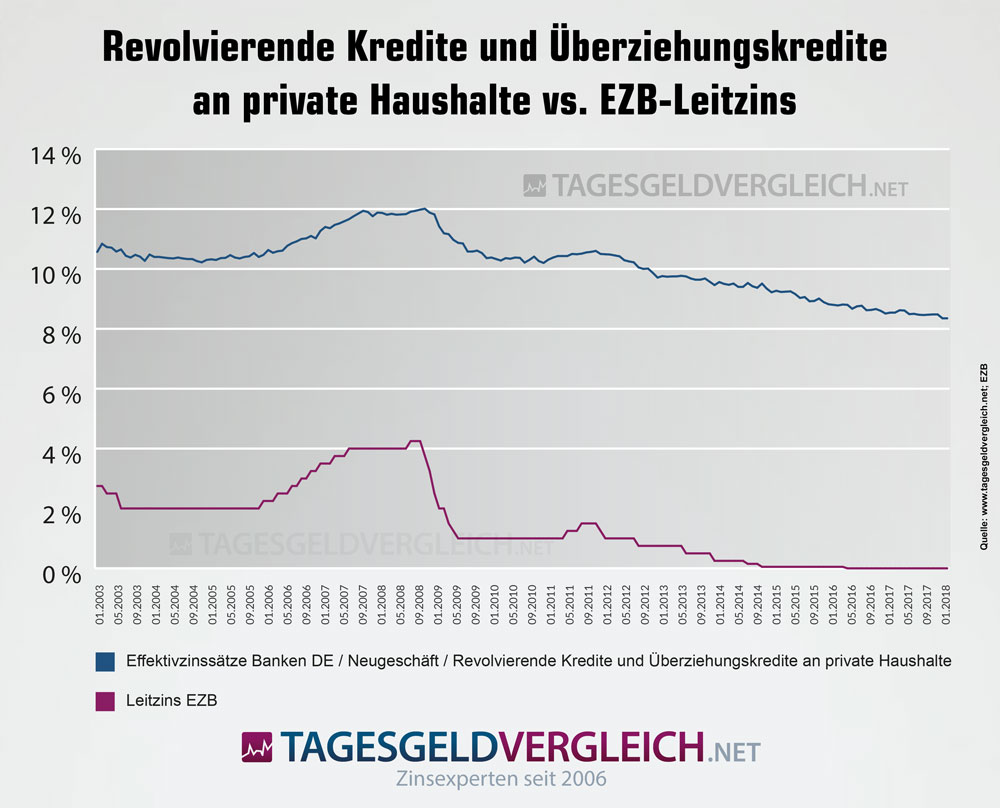

Ein Beispiel für nicht besonders kundenorientiertes Arbeiten bei Banken, dass Kritiker seit Jahren bemängeln, zeigt sich z. B. in den überdimensionierten Zinsen für Überziehungskredite (Dispositionskredite). Trotz generell niedriger Zinsen am Markt, sind die Dispo-Zinssätze bei deutschen Banken in den letzten Jahren nur marginal gesenkt worden. Wie Finanztest berechnete, lag der durchschnittliche Dispozins im Juli 2017 bei 9,78 % (erhoben aus 1.377 Banken und Sparkassen) – insgesamt nur 0,1 Prozentpunkte unter dem 2016er-Wert. Wir werfen einen Blick auf die Statistik der Bundesbank, die ähnliches zeigt.

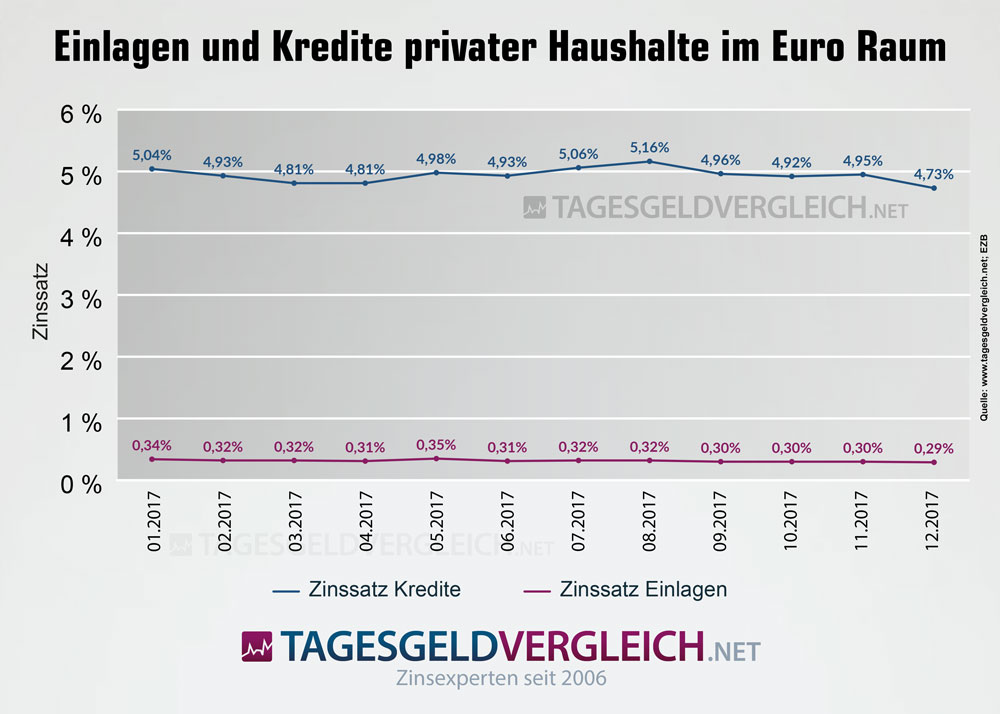

Klassische Banken leben im Privatkundengeschäft von der Marge zwischen Kreditzinsen und Einlagezinsen. Unstrittig ist, dass diese Marge seit Jahren schrumpft. Eine Gegenüberstellung der Zinsen auf Einlagen und Kredite privater Haushalte im Euro-Raum zeigt die Differenz, den Gewinn der Bank. Die Daten stammen von der EZB.

Gegenübergestellt haben wir die Zinsen privater Kredite mit einer anfänglichen Zinsbindung von über 1 Jahr und bis zu 5 Jahren sowie die Einlagenzinsen mit Laufzeiten von mehr als 1 Jahr bis 2 Jahren.

| Entwicklung von Kredit- und Einlagenzinsen für private Haushalte im Euro-Raum | |||

|---|---|---|---|

| Datum | Kreditzinsen | Einlagenzinsen | Zinsspanne |

| Januar 2017 | 5,04% | 0,34% | 4,70% |

| Februar 2017 | 4,93% | 0,32% | 4,61% |

| März 2017 | 4,81% | 0,32% | 4,49% |

| April 2017 | 4,81% | 0,31% | 4,50% |

| Mai 2017 | 4,98% | 0,35% | 4,63% |

| Juni 2017 | 4,93% | 0,31% | 4,62% |

| Juli 2017 | 5,06% | 0,32% | 4,74% |

| August 2017 | 5,16% | 0,32% | 4,84% |

| September 2017 | 4,96% | 0,30% | 4,66% |

| Oktober 2017 | 4,92% | 0,30% | 4,62% |

| November 2017 | 4,95% | 0,30% | 4,65% |

| Dezember 2017 | 4,73% | 0,29% | 4,44% |

| Hinweis: den Durchschnitt der Einlagenzinsen finden Sie in unserem Vergleich der Tagesgeldzinsen » | |||

| Stand: 12.02.2018, Quelle: Deutsche Bundesbank / EZB | |||

Zinsspanne zwischen Krediten und Einlagen an Privathaushalte im Euroraum

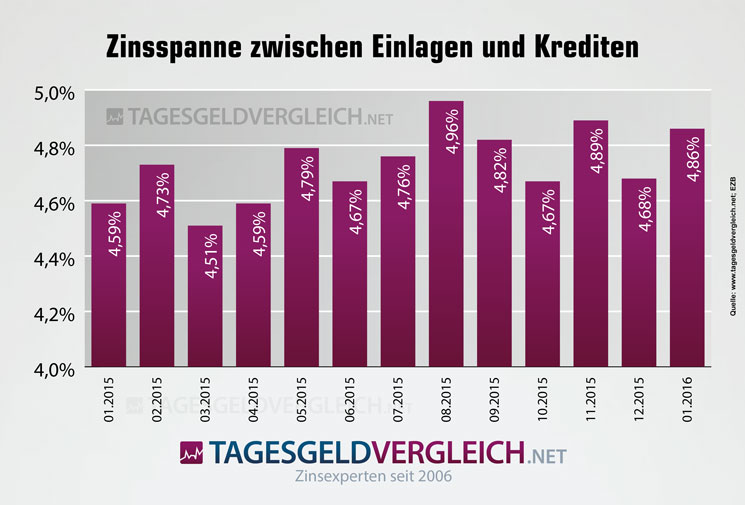

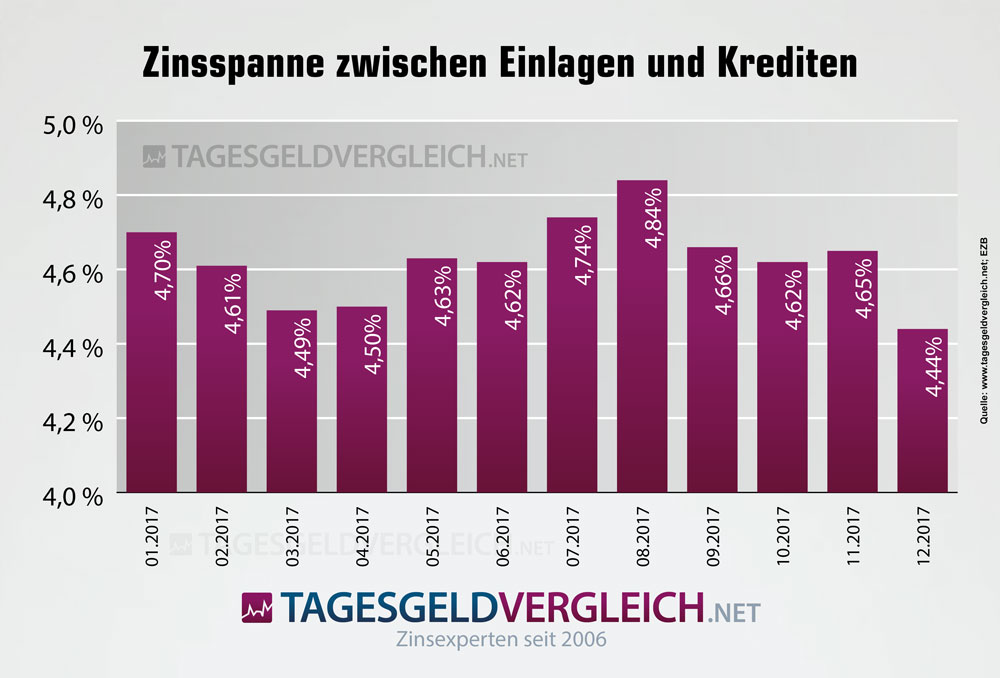

Wie hat sich die Zinsspanne in den vergangenen Jahren entwickelt? In der Grafik I finden sich die Werte des Jahres 2015, in Grafik II die Werte des Jahres 2017.

Lag die Zinsspanne im Jahr 2015 noch bei rund 4,7 %, müssen sich europäische Banken inzwischen mit etwas weniger zufrieden geben. Allerdings nur marginal weniger. Im Schnitt waren 2017 4,6 %, am Ende des Jahres 4,4 %.

Einschränkend bleibt zu sagen, dass diese Betrachtung die gesamte Euro-Zone spiegelt. In einigen Staaten ist der Effekt stärker, in anderen schwächer. Die deutschen Banken und Sparkassen ächzen inzwischen stark unter der sinkenden Zinsmarge. Banken in anderen Staaten sind hier weniger betroffen.

Weitere direkte Belastungen durch die Niedrigzinspolitik der EZB lassen sich z. B. bei Lebensversicherern entdecken. Altverträge mit hohen Gewinnprognosen lassen sich nicht mehr halten. Die Renditen am Kapitalmarkt liegen weit unter denen, die bei entsprechenden Verträgen als Garantiezins erwirtschaftet werden müssen. Immerhin betrug der Garantiezins mal 3,5 % und mehr. Vor ähnlichen Herausforderungen steht die private bzw. betriebliche Altersvorsorge.

Ziel: Inflationsrate von 2,00 %...oder mehr

Das große Schreckgespenst in Europa heißt "Inflationsrate". Nicht, weil sie aus dem Ruder laufen könnte, sondern weil sie in den vergangenen Jahren schrumpfte. Dieser Effekt ist, wie unsere Statistik zeigt, aktuell gestoppt. Im Dezember 2017 betrug sie in Deutschland 1,70 %, in der Euro-Zone 1,40 %. Indes liegt der Wunschwert der Zentralbank bei stabilen und "gesunden" 2,00 %. Bis zu diesem Ziel fehlt aber ein wenig.

Bei näherem Hinsehen wird deutlich, dass es in erster Linie niedrige Energiepreise sind, die die Inflationsrate nach korrigieren. Die Inflationsrate ohne Energie und Nahrungsmittel (Kerninflation) lässt sich hier in unserem Statistikbereich betrachten.

Niedrige Preise für Energie und Treibstoff klingt zunächst einmal gut für den Verbraucher. Weniger Kosten, mehr Geld im Portemonnaie. Leider hat diese Medaille eine Kehrseite. Nachfolgend ein kurzer Exkurs in ökonomischen Denkstrukturen.

Die EZB und die Inflation

Eine niedrige Inflation resultiert prinzipiell aus einer niedrigen Nachfrage. Eine niedrige Nachfrage führt zu gedrosselter Produktion oder zu Überkapazitäten. Diese wiederum haben Entlassungen zur Folge, die Wirtschaft steckt in einer Rezession. Dieser eine Satz beschreibt das gesamte Dilemma, in dem die EZB steckte.

Zurück zum Ausgangspunkt, weshalb die EZB den Markt mit Geld flutet: Verbraucher und Unternehmen sollen gleichermaßen mehr Kredite bei Banken aufnehmen. Die steigende Anzahl an Konsumkrediten führt – so die Theorie – zu einer steigenden Nachfrage, was mehr Produktion und Investition bei Unternehmen fördert. Gleichzeitig schaffen die Unternehmen neue Arbeitsplätze.

Der Schritt in die Praxis hat sich leider als schwierig herausgestellt. Die Kreditinstitute als "Verteiler" von Krediten taten sich lange (und tun sich weiterhin) schwer, ihrer sozialpolitischen und nicht unbedingt gewinnmaximierenden Aufgabe gerecht zu werden. Neben der Furcht vor Kreditausfällen stellte sich zwischenzeitlich auch der Gesetzgeber mit der Umsetzung von EU-Richtlinien quer.

Einschätzung der Situation: Dilemma, Dilemma. Da die Europäische Zentralbank (EZB) die Geschicke in ganz Europa lenken soll, bleibt es nicht aus, dass sich Entscheidungen in der Euro-Zone gleichzeitig positiv und negativ auswirken. Während speziell der Süden Europas von den niedrigen Zinsen profitiert, stöhnt der Rest über sinkende Sparzinsen und Strafzinsen auf Einlagen. Darüber hinaus fürchten sich die Märkte vor einem schnellen Ende der ultraniedrigen Zinsen. Ein Anstieg der Zinsen führe im Zweifel zu einem Crash bei den Anlegern. Deshalb wird vorsichtig gehandelt und EZB-Chef Mario Draghi spricht nur ausgewählte Texte.

Der Ausstieg wird deshalb entsprechend lange dauern, weshalb die große Frage weiter im Raum steht.

Was können Sparer gegen die schleichende Enteignung tun?

Sparer haben die unterschiedlichsten Motivationen Geld zu sparen. Die einen möchten etwas für die Altersvorsorge tun, andere ein gewisses Vermögen aufbauen oder ausbauen, Dritte denken an die Zukunft ihrer Kinder und legen Geld auf die Seite.

Das ist schön und gut, solange der Zinssatz einen entsprechenden Mehrwert bietet. Die durchschnittliche Umlaufrendite inländischer Inhaberschuldverschreibungen betrug am 1. Januar 2018 noch 0,4 %. Am 1. September 1981 lag sie noch bei 11,5 %. Einige glauben, dass wir in der Mitte der zweiten Dekade des 21. Jahrhunderts eine Generation von Spardesillusionisten hervorgebracht haben. Eine durchschnittliche Rendite von 0,4 % oder weniger lockt nur noch die wenigsten Sparer hinter dem Ofen hervor.

Was also tun? Geld unter dem Kopfkissen zu horten, ist keine Lösung! Nicht jeder möchte sich aber mit der Auswahl von Aktien beschäftigen. Viele Verbraucher haben zudem Angst vor möglichen Kurseinbrüchen oder ihnen ist das Thema schlicht zu komplex. Wir haben uns einige Alternativen angesehen.

Exkurs ETFs – die langfristige Lösung für konservative Anleger

Exchange Trading Funds, ETFs, auf Deutsch Indexfonds, eignen sich auch für sehr konservative Sparer. Wer langfristig orientiert ist, sollte ein Blick auf das Chart "Stocks, Bills, Bonds and Inflation" des US-Analystenhauses Ibbotson werfen. Die Kurven zeigen, dass ein Anleger mit langfristigem Anlagehorizont mit konservativen Aktien keine Befürchtungen haben muss:

ETFs unterscheiden sich von herkömmlichen Investmentfonds darin, dass sie nur einen Index nachbilden, also passiv sind. Das Fondsmanagement spekuliert nicht permanent darauf, einzelne Aktien aus den Fonds gegen andere austauschen zu müssen, sondern wird nur aktiv, wenn sich die Zusammensetzung eines Index, beispielsweise des DAX 30, ändert. Das wiederum wirkt sich extrem positiv auf die Kostenquote aus, die am Ende ihren Niederschlag in der Rendite findet.

Geldanlage per Roboter:

Keine Zeit, sich intensiv mit dem Studium von Wertpapier- oder ETF-Anlagen zu beschäftigen? Dank digitaler Technik lässt sich eine entsprechende Anlage inzwischen mit wenigen Klicks vollziehen - unter Berücksichtigung der persönlichen Risiko-Aspekte und mit überschaubaren Kosten. Unser Vergleich moderner Robo-Advice-Anbieter mit vielen Hintergünden findet sich unter diesem Link

Da ist es noch, das Tagesgeld

Trotz historisch niedriger Zinsen verliert das Tagesgeld nur langsam an Popularität. Es ist täglich verfügbar und - wer sich ein wenig Mühe gibt – findet immer noch solide und sichere Angebote für kurzfristige Rücklagen. Einige Banken bieten für Neukunden immer wieder Zinsboni. Diese sind zwar in der Dauer der Zahlung und in Bezug auf die Höhe des Kapitals begrenzt, können aber im Rahmen des Zinshoppings nacheinander in Anspruch genommen werden.

Voraussetzung ist natürlich eine kontinuierliche Überprüfung der Konditionsangebote. Nähert sich die Zinsbindung für den Bonuszins ihrem Ende, steht dem Transfer des Geldes zur nächsten Bank mit hohem Bonus nichts im Wege. Die Eröffnung und die Schließung eines Tagesgeldkontos sind schließlich gebührenfrei.

Wir halten Tagesgeld zumindest bis zu einer bestimmten Einlage für sinnvoll. Diese Rücklagen sind dann wichtig, wenn sofort über das Geld verfügt werden soll und Risiken keine Option sind.

Wichtig beim Wechsel: Die Bankverbindung muss nach dem Transfer der Gelder gekündigt werden. Banken betrachten Neukunden als "Neukunden", wenn in den letzten sechs oder zwölf Monaten keine Geschäftsverbindung bestand. Mit der Kündigung halten sich Anleger das Hintertürchen offen, nach Ablauf der Frist erneut von Zinsboni profitieren zu können.

Ist Festgeld eine Empfehlung?

Die Frage, ob es nicht rentabler sei, ein Festgeld abzuschließen, hängt von der Dauer der Zinsbindung ab. Bei Laufzeiten bis zwölf Monaten oder gar einer unterjährigen Laufzeit ist der Anlagezeitraum überschaubar und eine gewisse Flexibilität bleibt gewahrt. Ein Festgeld mit einer Laufzeit von einem Monat bot am 13.2.2018 einen Zinssatz in Höhe von 0,6 Prozent p.a. Zinsen, für 12 Monate gab es bis zu 1,15%. Bei einer Laufzeit auf 60 Monate steigt der Zins pro Jahr am selben Tag auf 2,0 Prozent. Das beste Tagesgeld an diesem Stichtag brachte es auf solide 1,0 Prozent pro Jahr.

Es ist fraglich, ob sich ein Anleger in einer Phase mit Niedrigzinsen auf fünf Jahre binden soll und aufgrund der Zinsbindung eine zwischenzeitliche Trendwende am Kapitalmarkt nicht nutzen kann.

Wer sich jedoch für kurzfristiges Festgeld interessiert, sollte aber eventuell bald handeln. Die Angebote werden von Sparern derzeit stark nachgefragt und viele Banken haben bereits reagiert. Auch die Streichung besonders kurzer Laufzeiten ist ein Thema.

Die Alternativen - welche Zinsen sind derzeit möglich?

Welche Geldanlagen bieten derzeit noch solide Renditeaussichten? Nachfolgend haben wir eine Übersicht erstellt, wo und wie viel Zinsen Sie derzeit erhalten können.

bis zu

9,00% p.a.

Durchschnittszins

7,43% p.a.

von 7 Angeboten

bis zu

3,50% p.a.

Durchschnittszins

3,25% p.a.

von 3 Angeboten

bis zu

3,40% p.a.

Durchschnittszins

2,29% p.a.

von 19 Angeboten

bis zu

2,90% p.a.

Durchschnittszins

2,05% p.a.

von 65 Angeboten

bis zu

2,80% p.a.

Durchschnittszins

2,09% p.a.

von 85 Angeboten

bis zu

2,80% p.a.

Durchschnittszins

2,11% p.a.

von 93 Angeboten

bis zu

2,65% p.a.

Durchschnittszins

2,12% p.a.

von 108 Angeboten

bis zu

2,61% p.a.

Durchschnittszins

2,13% p.a.

von 78 Angeboten

Fazit

Die Entscheidungen der Europäischen Zentralbank (EZB) waren konsequent. Indes macht die Dosis das Gift und langsam scheint aus der "heilenden Wirkung" der Maßnahmen eine Dauerabhängigkeit geworden zu sein. Es stellt sich die Frage, wie die Zentralbank den Weg in die zinstechnische Normalität finden will. Einen theoretischen Fahrplan gibt es, welcher das Ende des Anleihekaufprogramms auf September 2018 terminiert. Allerdings nur unter dem Vorbehalt, dass die Wirtschaft Europas den Eingriff verkraftet. Erste Zinsanpassungen wären dann frühestens 2019 angedacht.

Für den deutschen Sparer keine guten Nachrichten, da die Sparzinsen bis dahin weiter sinken werden und die Banken etwaige Strafzinsen einfach auf ihre Kunden abwälzen. Wir bemängeln an dieser Stelle, dass sich manch eine Bank zwischenzeitlich nicht mehr um besseren Service oder sinnvolle Anlagestrategien im Privatkundenbereich bemüht, sondern stattdessen lieber kreative Energie in neue Gebührenmodelle investiert.

Sicherlich muss auch der Sparer den Zeiten der niedrigen Zinsen Tribut zollen. Wer sein Geld sicher anlegen will, kann derzeit keine hohen Renditen erwarten. Selbst beim Festgeld sind die Zinsen überschaubar.

Wir empfehlen das Tagesgeld weiter als Rücklage für Einlagen von maximal drei Monatseinkommen. Dieses Geld dient für die Begleichung von Rechnungen, kurzfristige Käufe und evtl. den nächsten Kurzurlaub. Darüber hinaus verfügbares und nicht täglich benötigtes Kapital kann anderweitig angelegt werden, z. B. als überschaubares Festgeld oder in eine Wertpapieranlage. Für Einsteiger lohnen sich Fonds- oder ETF-Sparpläne. Wer über den Tellerrand hinausblickt, findet mitunter auch bisher eher unscheinbare Möglichkeiten für eine Geldanlage (Stichworte sind beispielsweise Crowdinvestment, P2P-Lending oder Robo-Advice).

Lese-Tipp: Quantitative Easing - Auswirkungen und Kritik

In unserem großen Ratgeber erhalten Sie stets aktuell umfassende Informationen rund um das QE Programm der EZB und welchen Einfluss Quantitative Easing auf die Kreditvergabe und das Preisniveau in Europa hat. Artikel jetzt lesen... »